هل ستتمكن منصات التداول اللامركزية (DEXs) من القضاء نهائيًا على منصات التداول المركزية (CEXs)؟

شهد قطاع التمويل اللامركزي تطوراً هيكلياً ملحوظاً عبر دورات السوق، حيث نجحت البورصات اللامركزية (DEXs) في تعزيز حصتها السوقية على حساب البورصات المركزية (CEXs) مع تقلص الفجوة التنافسية إلى مستويات غير مسبوقة.

يرجع السبب الرئيسي وراء استمرار هذا الفارق إلى القيود الجوهرية التي فرضتها البنية التحتية اللامركزية؛ فقد شكلت البلوكتشينات قواعد مالية جديدة تفتقر لعقود طويلة للسرعة والسيولة وتجربة المستخدم التي تُميز البورصات المركزية.

ومع كل دورة، اقتربت البورصات اللامركزية خطوة نحو سد الفجوة. وفي 2025، أصبح التساؤل مشروعاً: هل ينتهي عهد البورصات المركزية أمام تقدم البورصات اللامركزية؟

الصراع الدوري: لماذا لم تلحق DEXs حتى الآن؟

يكشف تحليل دورات السوق عن تطور تدريجي للبنية التحتية للبورصات اللامركزية ودور كل دورة في تشكيل المشهد الحالي.

2017–2018: مرحلة التجارب

عملت أولى بورصات DEXs كـ @ EtherDelta مباشرة على طبقة Ethereum الأولى. كانت التسوية تستغرق دقائق، وواجهات المستخدم بدائية، والسيولة ضعيفة. بينما توسعت Binance كمنصة Web2 بسرعة وسيولة وسهولة استخدام، ما جذب المستخدمين الأفراد والمؤسسات بسرعة كبيرة.

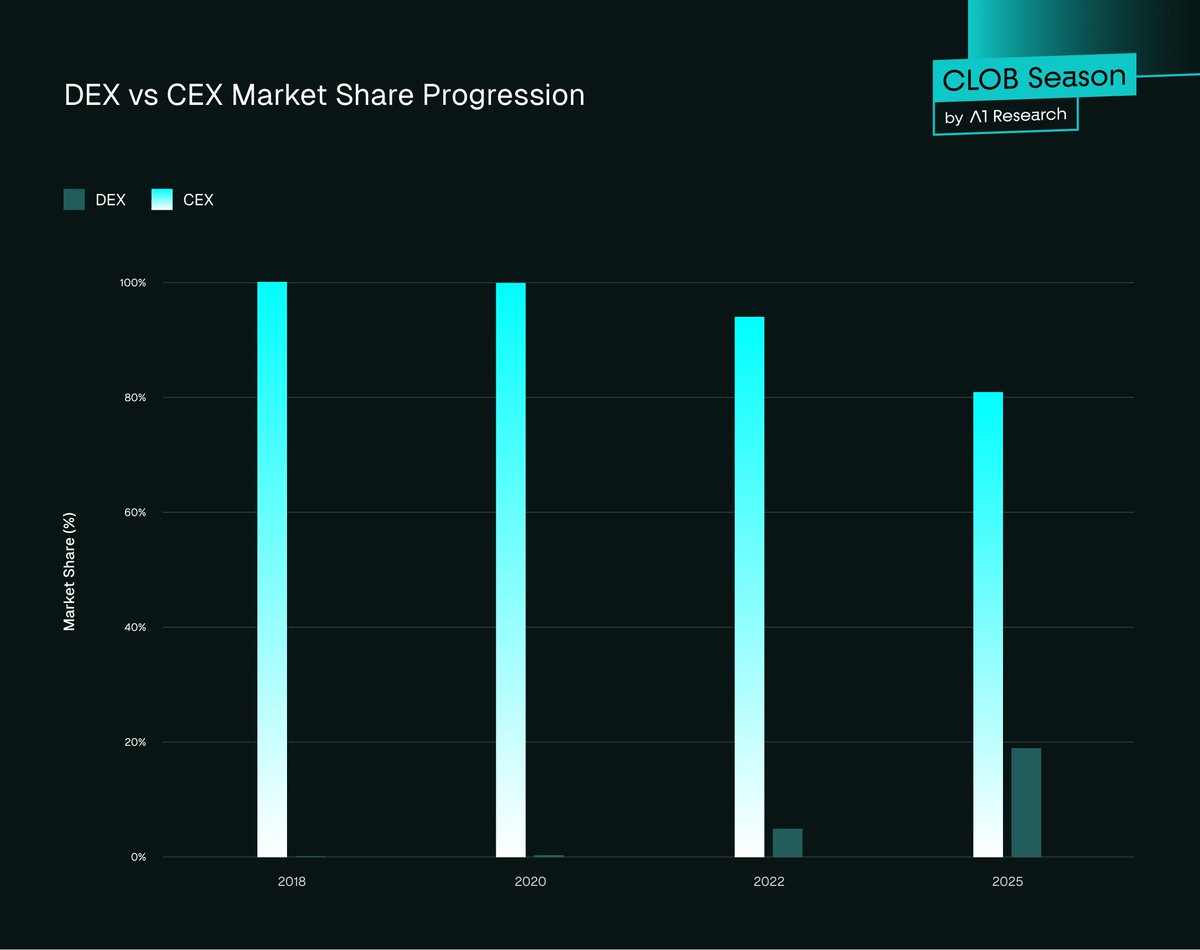

حصة DEXs السوقية: ~0%

حصة CEXs السوقية: ~100%

وأثبتت هذه المرحلة أن اللامركزية ممكنة، لكن الأداء وسهولة الاستخدام كانا عائقين رئيسيين.

2020: انطلاقة صيف DeFi

قدم إطلاق نموذج AMM في @ Uniswap ثورة في التداول، حيث ألغى دفاتر الأوامر وأتاح للجميع تقديم السيولة دون إذن. مثل ذلك أول ابتكار معماري جوهري للبورصات اللامركزية، لكنه ظل يخدم أساساً الرموز الأقل شهرة وليس الأزواج الرئيسية ذات السيولة العميقة.

مع تفاقم ازدحام Ethereum، ارتفعت رسوم الغاز من أقل من 20 gwei إلى أكثر من 400 gwei، ما جعل التداول مكلفاً. وتراجعت الواجهات، وظل المتداولون المحترفون أوفياء للبورصات المركزية كـ Bybit أو Binance.

حصة DEXs السوقية: 0.33%

حصة CEXs السوقية: 99.67%

لمعالجة أزمة السيولة، قدم Uniswap V3 مجمعات السيولة المركزة عام 2021، ليتيح لمزودي السيولة تخصيص السيولة ضمن نطاقات سعرية محددة. وعلى الرغم من استمرار مشكلة الخسارة المؤقتة، كان ذلك نقلة نوعية نحو تحويل DEXs من بروتوكولات تجريبية إلى منصات تداول لفئات محددة من المستخدمين.

2022: مرحلة الصحوة بعد FTX

أدى انهيار FTX في نوفمبر 2022 إلى هزة قوية، حيث اختفت مليارات الدولارات من أموال العملاء وانهارت ثقة المتداولين في الجهات المركزية. تصدّر شعار "مفاتيحك ليست عملاتك" النقاشات، واندفع المتداولون نحو الحفظ الذاتي.

ارتفع حجم التداول في Uniswap وdYdX بعد الانهيار، حيث تجاوز حجم Uniswap 5 مليار دولار وارتفع حجم dYdX بنسبة 400% مع هجرة المستخدمين من المنصات المركزية. ومع ذلك، استمرت تحديات تجربة المحافظ وتجزؤ السيولة وغياب قنوات العملات الورقية، ما دفع كثيرين للعودة إلى المنصات المركزية بعد زوال القلق الفوري.

حصة DEXs السوقية: ~5%

حصة CEXs السوقية: ~100%

استجاب القطاع بابتكارات إضافية: التوجيه عبر الشبكات في Uniswap، وتحسين تجربة المحافظ عبر @ Rabby_io و@ phantom.

ورغم التحسينات، بقيت فجوة الأداء كبيرة؛ إذ عجزت البلوكتشينات عن دعم التداول المحترف، ولم تتوافق بنية دفاتر الأوامر فائقة السرعة مع قيود AMM.

2025: نقطة التحول

في عام 2025، نضجت البنية التحتية الأساسية بما يكفي لدعم منافسة حقيقية. بلوكتشينات عالية الأداء، دفاتر أوامر محدودة مركزية (CLOBs)، تكامل مباشر للعملات الورقية، وكمون شبه مماثل للبورصات المركزية ضمن بروتوكولات السلسلة. باتت بورصات العقود الدائمة اللامركزية مثل @ HyperliquidX و@ tradeparadex و@ Lighter_xyz تقدم تجارب تداول متكافئة تقريباً مع المنصات المركزية.

تجميع السيولة، أوقات الكتل الأسرع، وأنظمة الهامش الموحدة تتيح تنفيذ استراتيجيات التداول من الفوري إلى المشتقات مباشرة على السلسلة دون عوائق.

حصة DEXs السوقية: ~19% (23% في الذروة بالربع الثاني)

حصة CEXs السوقية: ~81%

ورغم عدم تحقق التكافؤ التام، أصبحت DEXs منافساً مباشراً وليس مجرد بديل.

الشكل 1. تطور الحصة السوقية لـ DEX مقابل CEX

2025 بالأرقام: لا تزال CEXs مهيمنة لكن DEXs تقترب بسرعة

الأرقام واضحة؛ تواصل CEXs قيادة السيولة العالمية، لكن DEXs تضيق الفجوة دورة بعد دورة وربعاً بعد ربع. في كل شريحة، من الفوري إلى المشتقات، تظهر مؤشرات انتقال التداول إلى السلسلة.

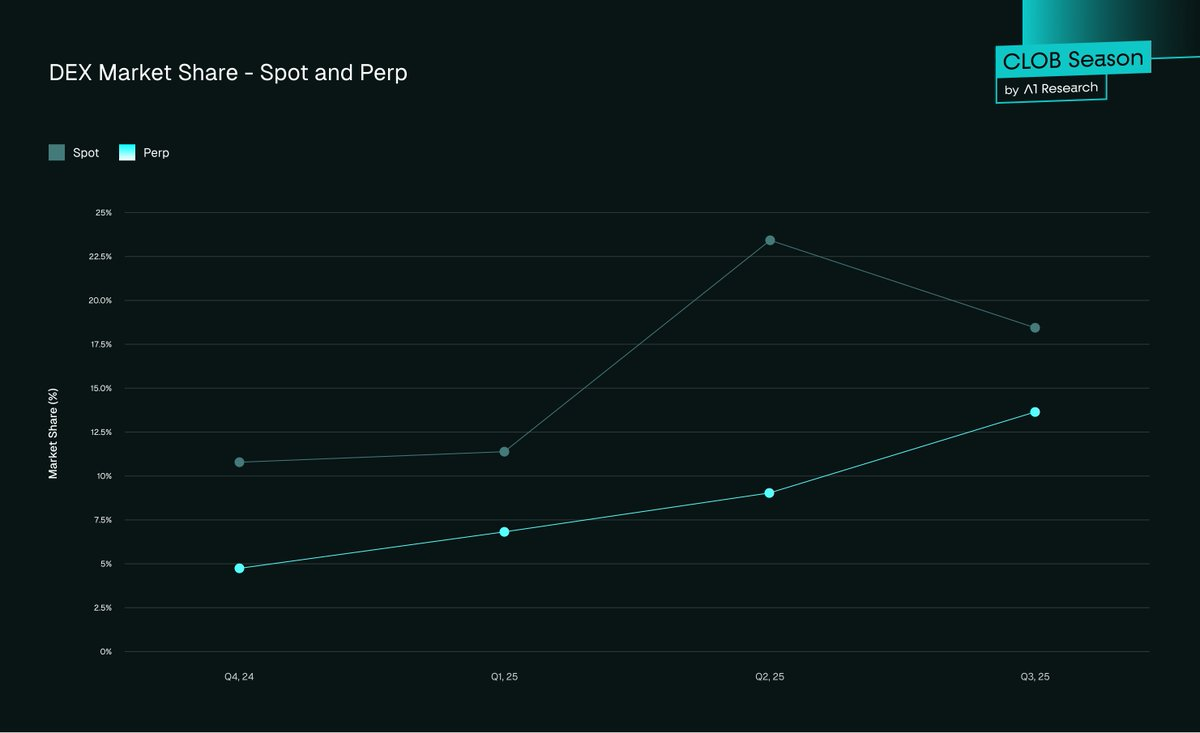

- في الأسواق الفورية، استحوذت DEXs على 19% بنهاية الربع الثالث 2025 مقابل 10.5% في الربع الرابع 2024

- وفي العقود الآجلة، بلغت حصة DEXs نحو 13% بنهاية الربع الثالث 2025 مقارنة بـ 4.9% في الربع الرابع 2024

الشكل 2. الحصة السوقية لـ DEX - الفوري والعقود الدائمة

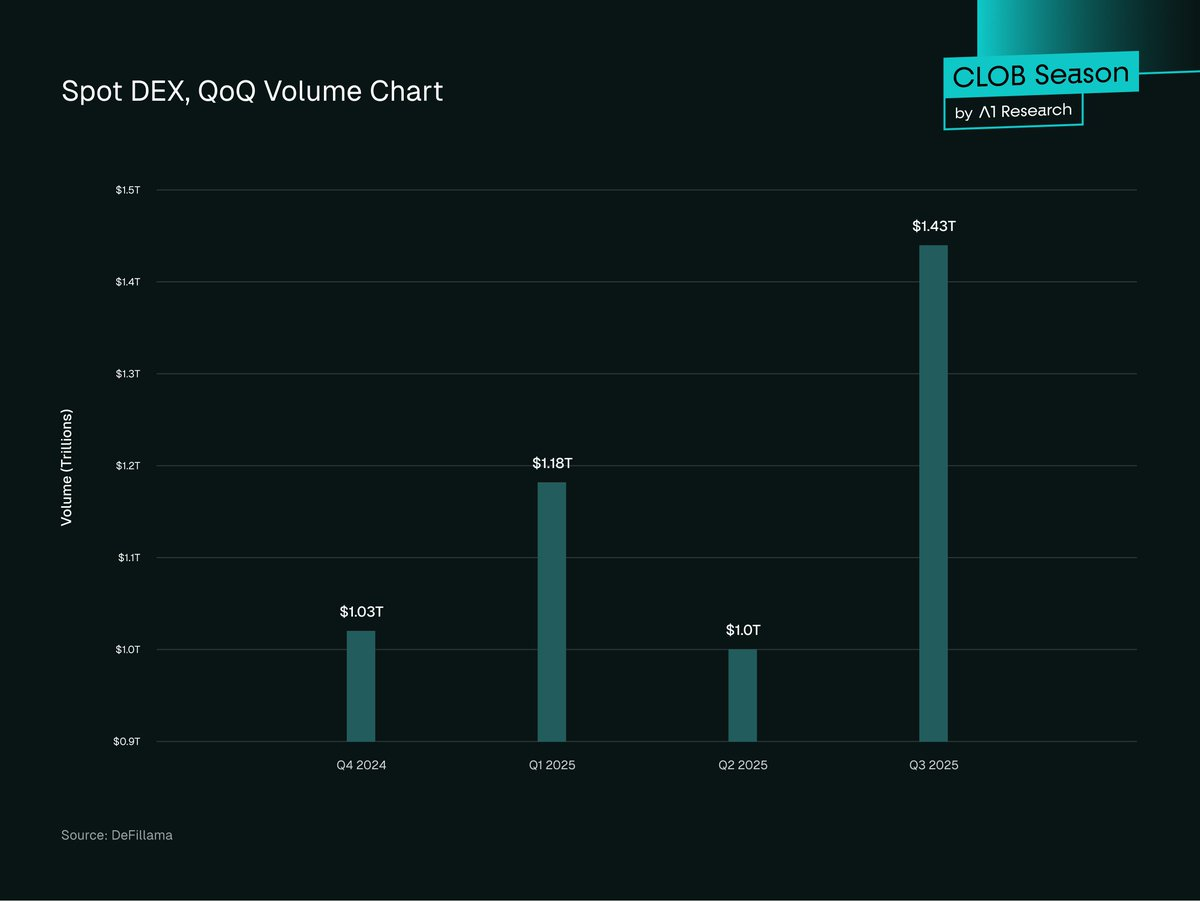

- في الفوري، سجلت DEXs رقماً قياسياً 1.43 تريليون دولار في حجم التداول الفوري في الربع الثالث 2025، بزيادة 43.6% على أساس ربع سنوي من 1 تريليون دولار في الربع الثاني 2025، متجاوزة الرقم القياسي السابق البالغ نحو 1.2 تريليون دولار بالربع الأول 2025.

الشكل 3. رسم بياني لحجم الفوري في DEX ربعياً

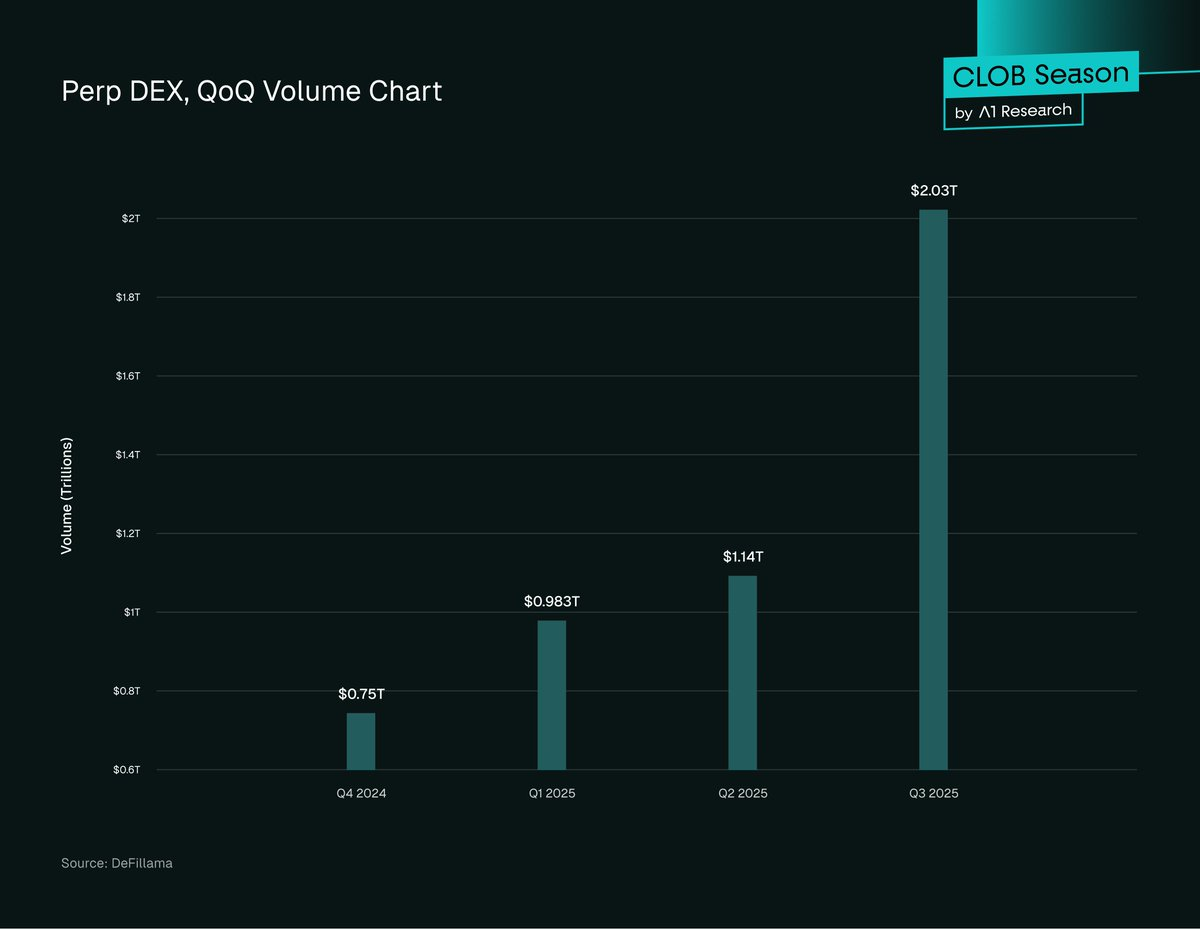

ارتفع حجم تداول العقود الدائمة في DEXs بشكل كبير عام 2025، ليبلغ 2.1 تريليون دولار تراكمي على السلسلة بالربع الثالث، بزيادة 107% عن الربع الثاني ومتجاوزاً حجم الفوري.

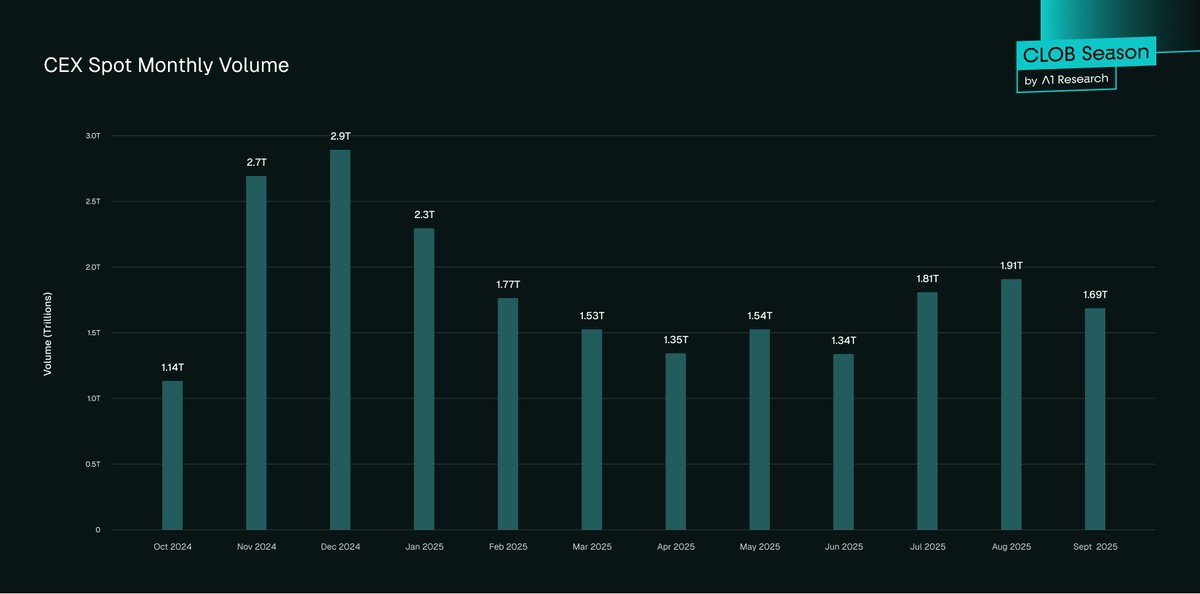

الشكل 4. رسم بياني لحجم العقود الدائمة في DEX ربعياًيقدر حجم الفوري لدى CEXs بنحو 5.4 تريليون دولار+ في الربع الثالث، مع استمرار النمو بنسبة 25% عن الربع الثاني 2025

الشكل 5. حجم الفوري الشهري لدى CEX

الاتجاه العام يُظهر تسارعاً مستداماً؛ فحجم الفوري في DEXs ارتفع بنسبة 43.6% ربعياً و33% سنوياً، بينما تضاعف حجم تداول العقود الدائمة أكثر من خمس مرات خلال سنة، من 3.45% إلى 16.7% من إجمالي نشاط العقود الآجلة. إذا استمر هذا الاتجاه، فإن 2025 يمثل نقطة انعطاف مهمة في وضع DEXs السوقي.

أنماط التبني

يتوسع استخدام DeFi تدريجياً، لكن النمو يختلف حسب المناطق والفئات. تشكل الأسواق المختلفة، وأنماط المستخدمين، وسلوك المؤسسات الطريقة التي يتطور بها التمويل اللامركزي عالمياً. في ما يلي أبرز الأنماط:

- توزيع عالمي غير متوازن: تقود منطقة آسيا والمحيط الهادئ النمو بنسبة 69% زيادة سنوية في النشاط على السلسلة، تليها أمريكا اللاتينية وأفريقيا جنوب الصحراء. أمريكا الشمالية وأوروبا لا تزالان مهيمنتين حجماً لكن بمعدلات نمو أبطأ 42-49%. آسيا وأفريقيا تظهران نمواً متسارعاً خصوصاً في التداولات الصغيرة على سلاسل منخفضة الرسوم.

- نشاط المؤسسات: تتبنى المؤسسات أنماطاً مميزة؛ شركات التداول الكبيرة تستخدم التوجيه عبر المنصات لمزج سيولة CEX وDEX وتحسين التنفيذ والتحوط، ما يعكس اعتبار المحترفين لـ DEXs كمنصات تنفيذ مكملة.

- إطلاق الرموز: معظم المشاريع الجديدة تطلق رموزها أولاً في DEXs لاكتشاف الأسعار قبل الإدراج في CEXs، حيث الإطلاق لا يتطلب إذن ولا رسوم. أما المشاريع ذات التمويل الكبير فتفضل الإدراج المركزي.

- TVL في DeFi: بلغت القيمة الإجمالية المقفلة في بروتوكولات DeFi مستوى قياسياً 157 مليار دولار بالربع الثالث 2025، وأكثر من 50% منها في بروتوكولات DEX ومجمعات السيولة، وتتصدر Ethereum بنسبة 63% تقريباً.

- المتداولون النشطون: لا تزال CEXs الأكثر عدداً، بـ 300 مليون مستخدم مسجل عالمياً؛ وحدها Binance لديها 290 مليون مستخدم. أما DEXs فلديها 10–15 مليون مستخدم نشط شهرياً، أقل عدداً لكن أكثر تخصصاً في DeFi.

في المجمل، تواصل DEXs تقليص الفارق التنافسي، وما يقربها من أداء CEXs هو تطور هندسة التداول فيها. تقود دفاتر الأوامر المركزية على السلسلة (CLOB) الطفرة التالية، حيث تجمع بين اللامركزية وكفاءة البورصات المركزية والمالية التقليدية.

اختراق حاجز AMM: عصر بورصات CLOB عالية الأداء

قاد صانعو السوق الآليون (AMMs) الموجة الأولى من DeFi، إذ أتاحوا التداول بدون إذن لكن بكفاءة محدودة وأسعار غير دقيقة واستخدام غير أمثل لرأس المال. أما الجيل الجديد من بورصات CLOB على السلسلة فيمثل قفزة هيكلية متقدمة.

مشاريع مثل Hyperliquid تثبت إمكانية الجمع بين أداء CEX وشفافية السلسلة. بإعادة آلية دفاتر الأوامر للأنظمة اللامركزية، تعالج مشاكل الكمون ودقة التنفيذ وكفاءة رأس المال، خاصة في الأوامر المحددة والمشتقات.

- الكمون: تأكيد متوسط 0.07 ثانية (بروتوكول HyperBFT)، مماثل للبورصات المركزية وأسرع بكثير من AMM DEXs (2–30 ثانية).

- عمق السيولة: دفاتر الأوامر على السلسلة تحقق معايير جديدة للسيولة اللامركزية، تعالج حتى 200 ألف أمر في الثانية مع 6.5 مليار دولار فائدة مفتوحة، ما يسمح بتنفيذ تداولات ضخمة بانزلاق سعري محدود لا يتجاوز 0.1% لأكبر الأزواج مثل BTC وETH، في حين يبقى الانزلاق والخسارة المؤقتة مشكلة في AMM رغم التحسينات. أما الأزواج الأقل سيولة فتواجه فروق أسعار أوسع.

- الرسوم: يقلل تصميم CLOB في Hyperliquid تكاليف التداول؛ متوسط رسوم المتداول 0.035–0.045% للعقود الدائمة و0.07% للفوري، بينما يحصل صانعو السوق على حسومات، وهي مستويات منافسة لأكبر CEXs وأقل بكثير من رسوم AMM (0.3%–0.5%). ولا يتحمل المتداولون خسارة مؤقتة أو مشاكل التوجيه، ما يجعل CLOB أكثر كفاءة لرأس المال.

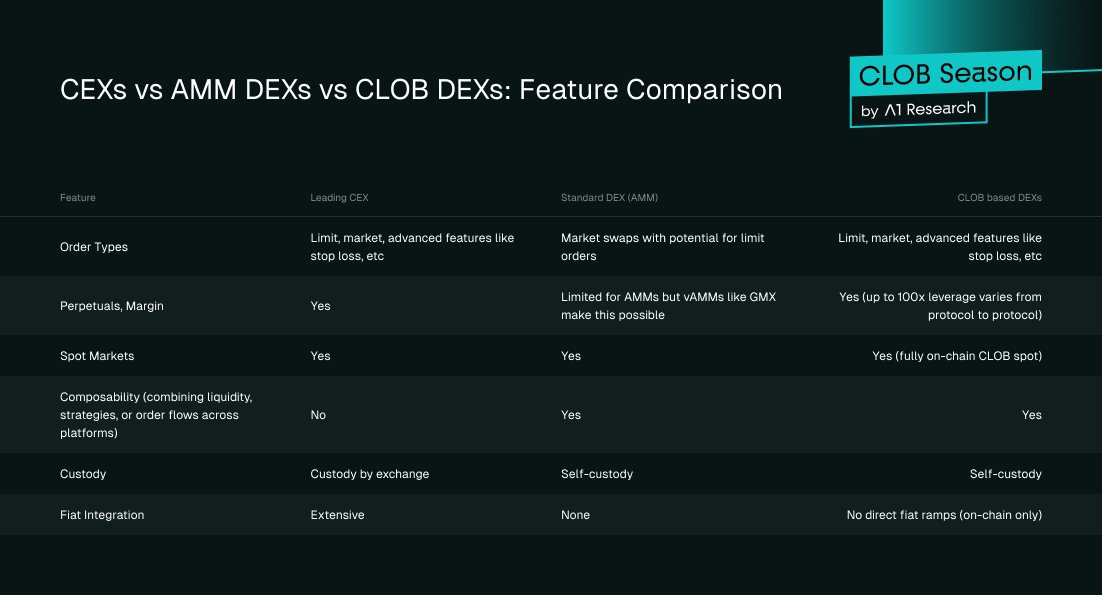

الشكل 6. مقارنة الميزات: CEX مقابل AMM DEX مقابل CLOB DEX

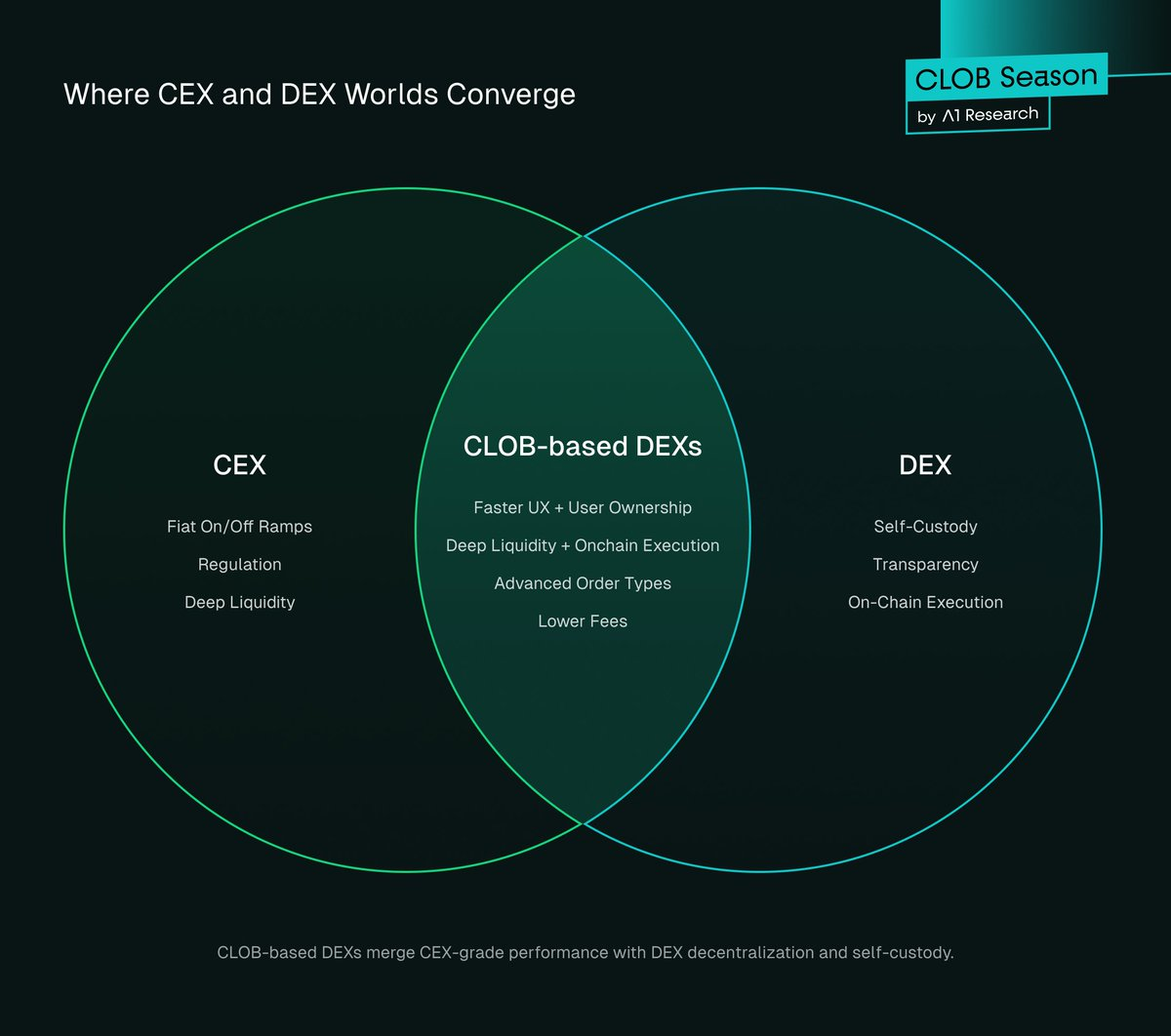

تمثل بورصات DEXs المعتمدة على CLOB نقطة التقاء بين CEX وDEX، حيث تجمع بين الأداء العالي والسيولة العميقة للبورصات المركزية مع مزايا الحفظ الذاتي والشفافية والتنفيذ على السلسلة.

الشكل 7. نقطة التقاء عوالم CEX وDEX

لماذا يهاجر المتداولون؟

قد ينتقل المتداولون بدافع أيديولوجي نحو المنصات اللامركزية، لكن ذلك يتطلب تحسينات ملموسة في الأمان والكفاءة والسهولة التشغيلية. هيمنت CEXs بسبب تجربة المستخدم السلسة والسيولة العميقة.

في 2025، اقتربت DEXs من التكافؤ وحققت في بعض الجوانب مزايا تنافسية واضحة: اللامركزية مع تجربة مستخدم تضاهي CEXs، ورسوم منخفضة أو صفرية، وأمان ووصول عادل للسوق.

- اللامركزية وتجربة مستخدم منافسة

لدى DEXs ميزتان جوهريتان:

- شفافية: التسوية على السلسلة تتيح رؤية التداول والسيولة، وإثبات الاحتياطي، ما يسمح للمستخدمين بمراجعة نشاط البروتوكول.

- الحفظ الذاتي: يحتفظ المتداولون بأصولهم، ما يلغي مخاطر الاختراقات المركزية. فقد تجاوزت الخسائر الناتجة عن اختراقات CEXs حتى منتصف 2025 2.17 مليار دولار.

التحدي بقي في بنية التنفيذ: واجهات المستخدم غير متطورة، السيولة مجزأة، وتكاليف الانزلاق مرتفعة والتسوية بطيئة ومكلفة. قبل المتداولون المخاطر في CEXs بسبب السرعة وسهولة الاستخدام. بعد إطلاق dYdX وتطور Hyperliquid، تحسنت البنية بشكل كبير.

شهد 2025 ظهور بورصات DEXs تعتمد على CLOB مثل Lighter وParadex وBullet، وتنافس أو تتفوق أحياناً على المنصات المركزية في السرعة والكفاءة مع الاحتفاظ بمزايا اللامركزية.

أهم التحسينات:

- تطوير واجهات المستخدم: أصبحت لوحات التحكم في Hyperliquid وParadex وLighter تضاهي تصميم Binance واستجابتها.

- تحول السيولة: تراجع AMM لصالح دفاتر الأوامر على السلسلة، ما وفر دفاتر عميقة وفروق أسعار ضيقة وانزلاق أقل.

- سهولة الانضمام: دمج المحافظ والتداول بنقرة واحدة وقنوات العملات الورقية ودروس الانضمام جعلت تجربة DEXs أحياناً أسرع من اجتياز KYC في CEXs.

على سبيل المثال، نفذت Hyperliquid تداولات بقيمة 655.5 مليار دولار في الربع الثاني، وهو حجم ضخم ممكن فقط بفضل تجربة المستخدم المتطورة دون المساس بالحفظ أو الشفافية.

- نماذج الرسوم الصفرية

يختلف نموذج الرسوم في DEXs عن CEXs التي تعتمد منذ سنوات على العمولات والحوافز والإيرادات التابعة. أعادت DEXs هيكلة هذا الإطار الاقتصادي.

بينما تفرض Binance رسوماً على عقودها الدائمة تبلغ 0.020% للصانع و0.040% للمتداول، ألغت Paradex وLighter الرسوم تماماً. واتبعتا نموذج @ RobinhoodApp بإلغاء رسوم التداول للمستخدمين وتحقيق الإيرادات من صناع السوق الذين يدفعون مقابل تدفق الأوامر وأولوية التنفيذ.

ابتكرت Paradex نماذج مثل تحسين سعر التجزئة (RPI) والدفع مقابل تدفق الأوامر (PFOF) لتحسين جودة التنفيذ للمستخدمين والحفاظ على الإيرادات. وهي مقاربة مشابهة لما قدمه Robinhood في سوق الأسهم للأفراد، لكن في بيئة شفافة بالكامل على السلسلة. (المزيد حول Paradex هنا)

البورصات اللامركزية بدون رسوم:

- تعطل نموذج الإيرادات التقليدي لـ CEXs؛ فالمتداولون لا يدفعون رسوم الصانع أو المتداول، فيما تستمر البروتوكولات في تحقيق الإيرادات عبر PFOF، RPI وخدمات مميزة أخرى.

- تخفض الحواجز أمام المشاركة؛ فالمتداولون المحترفون في CEXs يحصلون على رسوم تفضيلية، لكن معظم المستخدمين يدفعون الأسعار القياسية ويظهرون حساسية كبيرة للرسوم.

- تعيد هيكلة الحوافز؛ تقدم DEXs برامج إحالة على السلسلة، مكافآت حوكمة، توزيعات رموز وحوافز مرتبطة بالسيولة، وهي أقل قابلية للتنبؤ لكنها أكثر ارتباطاً بنشاط المستخدم.

رغم بساطة الرسوم، إلا أنها تؤثر على سلوك المتداولين النشطين بشكل كبير، خاصة في العقود الدائمة. من المتوقع أن يؤدي انتشار نماذج الرسوم الصفرية أو المنخفضة في DEXs إلى ضغط على CEXs لإعادة النظر في التسعير، كما حدث مع Robinhood في سوق الأسهم. وعلى المدى البعيد، ستنتقل المنافسة نحو عمق السيولة وجودة التنفيذ والخدمات المالية المتكاملة.

تستثمر كبرى CEXs بالفعل في البنية التحتية اللامركزية، ما قد يؤثر مستقبلاً على هيمنتها. على سبيل المثال، @ cz_binance يقدم الاستشارات لـ @ Aster_DEX على BNB chain، ويصرح أن Binance تزيد انكشافها على الأعمال غير الحفظية.

Bybit وغيرها بدأت دمج ميزات التداول على السلسلة أو الاستثمار في البنية التحتية للبورصات اللامركزية، كتحوط واعتراف بأن النمو القادم سيكون على السلسلة.

- الأمان والوصول وعدالة السوق

توفر DEXs أماناً ومرونة؛ فالمستخدم يحتفظ بأصوله، لا يمكن مصادرتها، قواعد البروتوكول ثابتة، وسجلات التدقيق تبقى على السلسلة. تتيح أيضاً وصولاً عالمياً بدون كيان مركزي أو قيود، ويمكن إدراج الرموز فورياً دون رسوم أو وساطة مركزية، مع تكامل سلس مع بروتوكولات DeFi الأخرى.

تقدم DEXs آليات سوق شفافة: كود مفتوح المصدر، سيولة قابلة للتحقق، دفاتر أوامر على السلسلة تصعب التلاعب الانتقائي، وتقلل الأخطاء أثناء التقلبات، ما يعزز ثقة المتداولين.

في 9-10 أكتوبر 2025، واجهت السوق أكبر حدث تصفية، بتصفية أكثر من 19 مليار دولار من المراكز ذات الرافعة المالية لـ1.6 مليون متداول إثر إعلان الرئيس ترامب عن تعرفة 100% على الواردات الصينية. تعرضت CEXs كـ Binance لاضطرابات بينما حافظت DEXs كـ @ aave وHyperliquid على الاستمرارية والشفافية.

أبرز هذا الحدث تفوق DEXs في الثقة والاستقرار، حيث واصلت العمل بسلاسة بينما فقدت CEXs مصداقيتها. وأكد أهمية التسوية الشفافة أثناء الصدمات، وسرّع التحول نحو التداول اللامركزي.

هذه الصفات تدعم تفوق DEXs هيكلياً، وتكمل مزايا الأداء والتكلفة التي تحققها دفاتر الأوامر المركزية الحديثة وتحسينات AMM.

المستقبل

تظل CEXs ضرورية لقنوات الإيداع والسحب من العملات الورقية، والمنتجات المنظمة، والتأمين، وانضمام المؤسسات. بينما تتفوق DEXs في الشفافية والحفظ الذاتي وإطلاق المنتجات المبتكرة وحماية الخصوصية.

يتزايد عدد المتداولين المحترفين الذين يستخدمون كلا النظامين، حيث يعتمدون على سيولة CEXs للدخول والخروج من السوق، وعلى DEXs للتنفيذ واستراتيجيات DeFi والحفظ الذاتي. أصبح هذا النهج المزدوج هو القاعدة، ومع استمرار التحسينات التقنية والتبني، ستتجه الهيمنة نحو DEXs.

عوامل محفزة

قوة DEXs تتزايد بفضل التقدم التقني. إذا استمر التطوير لتحقيق سيولة أعمق وكفاءة أعلى وتكامل سلس للعملات الورقية وأطر تنظيمية واضحة، سيتسارع التبني وتضيق الفجوة مع CEXs.

- توسع دفاتر الأوامر المركزية على السلسلة: شبكات مثل Hyperliquid توفر سيولة عميقة وكمون دون الثانية. إذا امتدت للأزواج الأقل سيولة، ستتقلص الفجوة ويزداد توجه المتداولين المحترفين نحو DEXs.

- التركيب والمنتجات الجديدة: العقود الدائمة تميز DEXs؛ ويبقى تداول الخيارات غير متاح. إذا توفر ذلك، سيجذب TVL كبيراً من المؤسسات والأفراد.

- وضوح التنظيم: مع مواجهة CEXs كـ Binance قيوداً تنظيمية، يتجه المنظمون لاعتماد أطر تعترف بالمنصات غير الحفظية كمواقع شرعية. بدأت سنغافورة واليابان تطبيق أو دراسة بيئة DeFi تجريبية، وستتبع دول أخرى قريباً، ما يعزز ثقة المستخدمين والمؤسسات.

- الخصوصية عبر مجمعات التداول المظلمة: توفر هذه المجمعات تنفيذاً سرياً لتداولات ضخمة على DEX دون الإفصاح عن دفتر الأوامر، ما يمنع الاستباق ويجذب المؤسسات الباحثة عن تنفيذ فعال بدون تلاعب. ستسرع المجمعات المظلمة تبني DEXs بين المؤسسات.

- الابتكار في العلامة التجارية والعملات الورقية: شركات ناشئة كـ PayPal وStripe قد تجمع بين دعم مصرفي عالي وتكامل سلس للعملات الورقية، ما يضعف ميزة CEXs أكثر.

الخلاصة: الصعود الحتمي لـ DEXs

توسع الحصة السوقية لـ DEXs ملموس رقمياً؛ في الربع الرابع 2024 استحوذت على 10.5% من الفوري و4.9% من العقود الدائمة، وبالربع الثالث 2025 ارتفعت إلى 19% و13.3% على التوالي، بنمو ربع سنوي بين 25–40%. إذا استمر الاتجاه، فالتوقعات:

- حصة الفوري في DEXs قد تتجاوز 50% بحلول منتصف 2027

- حصة العقود الدائمة قد تتجاوز 50% مطلع 2027

حتى في سيناريوهات النمو المتحفظة، ستتخطى DEXs عتبة 50% خلال عامين، وتنتقل من بدائل محدودة إلى منصات مهيمنة.

تتفاعل الحكومات مع أطر DeFi، فسنغافورة واليابان بدأتا اختبار بيئات DeFi، ومن المتوقع أن تتبع جهات تنظيمية أخرى مثل SEC وMiCA نماذج مماثلة، ما يضفي شرعية على المنصات غير الحفظية ويتيح مشاركة أوسع دون مخاوف قانونية.

أظهرت أحداث السوق الأخيرة أن DEXs متفوقة هيكلياً في التعامل الشفاف مع التصفيات، حيث واجهت CEXs اضطرابات بينما استمرت Hyperliquid بالعمل. إذ يتفوق أداء DEXs ليس فقط أيديولوجياً بل أيضاً عملياً.

المستقبل سيشهد مجمعات تداول مظلمة وطبقات سيولة أكثر تركيباً تجذب المتداولين والمؤسسات المحترفة. بورصات DEXs المعتمدة على CLOB تقترب من تنفيذ مماثل للبورصات المركزية، ودمج ميزات الخصوصية سيصعب على المنصات المركزية المنافسة.

المسار التنافسي يوحي بأن 2025 نقطة تحول: انتقلت DEXs من بدائل تجريبية إلى منافسين موثوقين يتجهون للهيمنة خلال سنتين إلى ثلاث سنوات.

المحتوى الوارد في هذه المقالة مخصص للأغراض التعليمية والإعلامية فقط ولا ينبغي اعتباره نصيحة مالية أو استثمارية أو تداولية. الأصول الرقمية شديدة التقلب وتنطوي على مخاطر كبيرة. الأداء السابق ليس مؤشراً للنتائج المستقبلية. قم دائماً بإجراء بحثك الخاص واستشارة مستشار مالي مؤهل قبل اتخاذ أي قرار استثماري. لا تتحمل A1 Research أي مسؤولية عن أي خسائر ناتجة عن المعلومات الواردة. هذه الحملة تحتوي على محتوى برعاية. قد تمتلك A1 Research وشركاتها التابعة مراكز في المشاريع والبروتوكولات المذكورة.

إخلاء المسؤولية:

- تمت إعادة نشر هذه المقالة من [a1research__]. جميع حقوق النشر للمؤلف الأصلي [a1research__]. إذا وجدت أي اعتراضات على إعادة النشر، يرجى التواصل مع فريق Gate Learn وسيتم التعامل معها سريعاً.

- إخلاء المسؤولية: الآراء والمعلومات الواردة في هذه المقالة تعبر عن رأي المؤلف فقط ولا تشكل نصيحة استثمارية.

- ترجمات المقالة للغات أخرى تتم بواسطة فريق Gate Learn. ما لم يُذكر خلاف ذلك، يُمنع نسخ أو توزيع أو سرقة المقالات المترجمة.

المقالات ذات الصلة

ما هو Tronscan وكيف يمكنك استخدامه في عام 2025؟

كل ما تريد معرفته عن Blockchain

ما هي كوساما؟ كل ما تريد معرفته عن KSM

ما هو كوتي؟ كل ما تحتاج إلى معرفته عن COTI

ما هي ترون؟