Le pari financier de Mr. Beast

En octobre 2025, MrBeast a déposé une demande de marque pour « MrBeast Financial » auprès de l’Office américain des brevets et des marques.

Âgé de 27 ans, célèbre pour ses vidéos où il se fait enterrer vivant et suivi par 450 millions de fans dans l’univers numérique, il ambitionne d’étendre son empire, allant des fast-foods et snacks vers la banque, l’investissement et même les plateformes de trading de cryptomonnaies.

D’après le dossier, il envisage une plateforme SaaS offrant des solutions de paiement en cryptomonnaie, des microcrédits et des services de gestion d’investissement. MrBeast et son empire commercial de 5 milliards de dollars se préparent à investir un secteur où confiance, risque et régulation sont essentiels : la finance.

Ce projet n’est pas une rupture soudaine. Il détient déjà la marque de snacks Feastables et la chaîne virtuelle MrBeast Burger. Mais les services financiers sont d’une nature totalement différente : ils touchent le cœur sensible de la société.

Encore plus significatif, il était au centre d’une polémique liée à des investissements crypto il y a un an. Des chercheurs blockchain l’accusaient d’avoir utilisé son influence pour manipuler plusieurs projets (« stratagèmes de pompage et de déversement »), engrangeant plus de 10 millions de dollars.

Aujourd’hui, cet aimant à trafic controversé s’apprête à faire entrer sa communauté majoritairement génération Z dans le monde réglementé de la finance.

Les enjeux sont considérables. Sa réputation est en jeu, tout comme la confiance d’une génération. Le résultat pourrait redéfinir le rapport entre influence, finance et confiance.

L’« exode » bancaire de la génération Z

Les banques traditionnelles voient leur avenir s’éloigner.

Les jeunes ne fréquentent plus les agences aux murs de marbre et de verre. Ils changent de banque deux à trois fois plus que leurs parents—non pour de meilleurs taux, mais pour une expérience digitale supérieure. Seuls 16 % de la génération Z déclarent « faire pleinement confiance » aux banques traditionnelles—les milléniaux sont presque deux fois plus confiants, les baby-boomers près de trois fois plus.

Pour une génération façonnée par les algorithmes et les écrans, le banquier en costume inspire moins confiance qu’une application fluide.

Les banques traditionnelles ont mis un siècle à bâtir la confiance : agences physiques synonymes d’« accessibilité », histoire de marque pour la « résilience », garantie de l’État pour la « sécurité », comptoirs en marbre et personnel en costume pour le « professionnalisme » et la « stabilité ». Ces symboles ont longtemps fait leurs preuves.

Bank of America | Source : BloomBeag

Mais pour la génération Z, habituée à l’instantanéité et au feedback permanent, ce qui importe n’est plus la preuve institutionnelle figée, mais des expériences de confiance dynamiques et concrètes. L’héritage d’une banque importe moins qu’une appli intuitive, un support efficace et des offres personnalisées.

Le vrai problème est le désenchantement profond de la génération Z envers la finance traditionnelle. Ayant grandi après la crise de 2008, ils ont vu les grandes banques sauvées tandis que les particuliers perdaient tout. Ils ont assisté à des violations de données répétées et aux dérives éthiques de Wall Street. Tout cela a forgé leur scepticisme vis-à-vis du système financier.

La majorité de la génération Z est influencée par des créateurs financiers, découvre de nouveaux produits sur les réseaux sociaux, apprend des astuces sur Xiaohongshu et suit des créateurs sur TikTok. Ce comportement traduit l’effondrement—et la reconstruction—des bases de la confiance.

La génération Z ne cherche pas de « meilleures banques », mais une alternative radicale : un écosystème mêlant services financiers, expérience sociale et valeurs personnelles. Elle attend de la finance qu’elle dépasse les chiffres froids, comprenne, réponde et incarne ses idéaux.

C’est précisément le créneau que MrBeast vise.

Son lien avec ses fans va au-delà du rapport marque-consommateur ; c’est un lien quasi social. Les experts appellent cela « interaction parasociale » : les spectateurs développent une connexion émotionnelle, à sens unique, avec une personnalité médiatique, comme avec un ami.

MrBeast maîtrise parfaitement ce ressort.

Ses vidéos hebdomadaires sont des performances spectaculaires de redistribution : 100 enfants défient l’homme le plus fort du monde, des inconnus survivent 100 jours dans un abri antiatomique pour 500 000 dollars, ou MrBeast se fait enterrer vivant pendant 50 heures—chaque défi extrême s’accompagne de cadeaux monétaires.

Argent, voitures, maisons : il a distribué des dizaines de millions de dollars. Ces dons ne relèvent pas du marketing classique—ils sont le contenu et concrétisent en permanence le pacte de confiance avec ses fans.

Défi d’enterrement 50 heures de MrBeast | Source : Instagram

Chaque don prouve qu’il tient parole, que ses promesses sont réelles, qu’il partage ses gains. Cette « générosité tangible » séduit la génération Z bien davantage que n’importe quelle déclaration de marque.

En 2024, MrBeast s’associe à MoneyLion, fintech, pour un concours de 4,2 millions de dollars. Les jeunes téléchargent l’application par confiance envers MrBeast—pas pour le produit financier, mais par fidélité à une personnalité en qui ils croient.

Le succès de cette campagne lui révèle une nouvelle opportunité : s’il transforme son influence en services financiers directs, sans intermédiaire, il optimise sa monétisation comme jamais.

Les banques traditionnelles clament : « Nous avons un siècle d’histoire, survécu à la Grande Dépression et sommes soutenus par l’État. »

MrBeast rétorque : « Je viens de donner 100 000 dollars à chacun de 100 personnes. »

L’une capitalise sur l’héritage, l’autre sur l’action immédiate. L’une s’appuie sur l’institutionnel, l’autre sur la puissance digitale. L’une est abstraite, l’autre palpable et dynamique.

Mais le paradoxe demeure : la défiance de la génération Z envers la finance vient de la transparence et des failles éthiques du secteur. Les services financiers sont parmi les moins dignes de confiance au monde, et le désenchantement des jeunes découle souvent des manquements moraux sous la pression du profit.

Comment alors MrBeast—célébrité controversée dans la crypto—pourrait-il devenir le sauveur financier de cette génération ?

De la « faux » à la « maison » : une frontière ténue

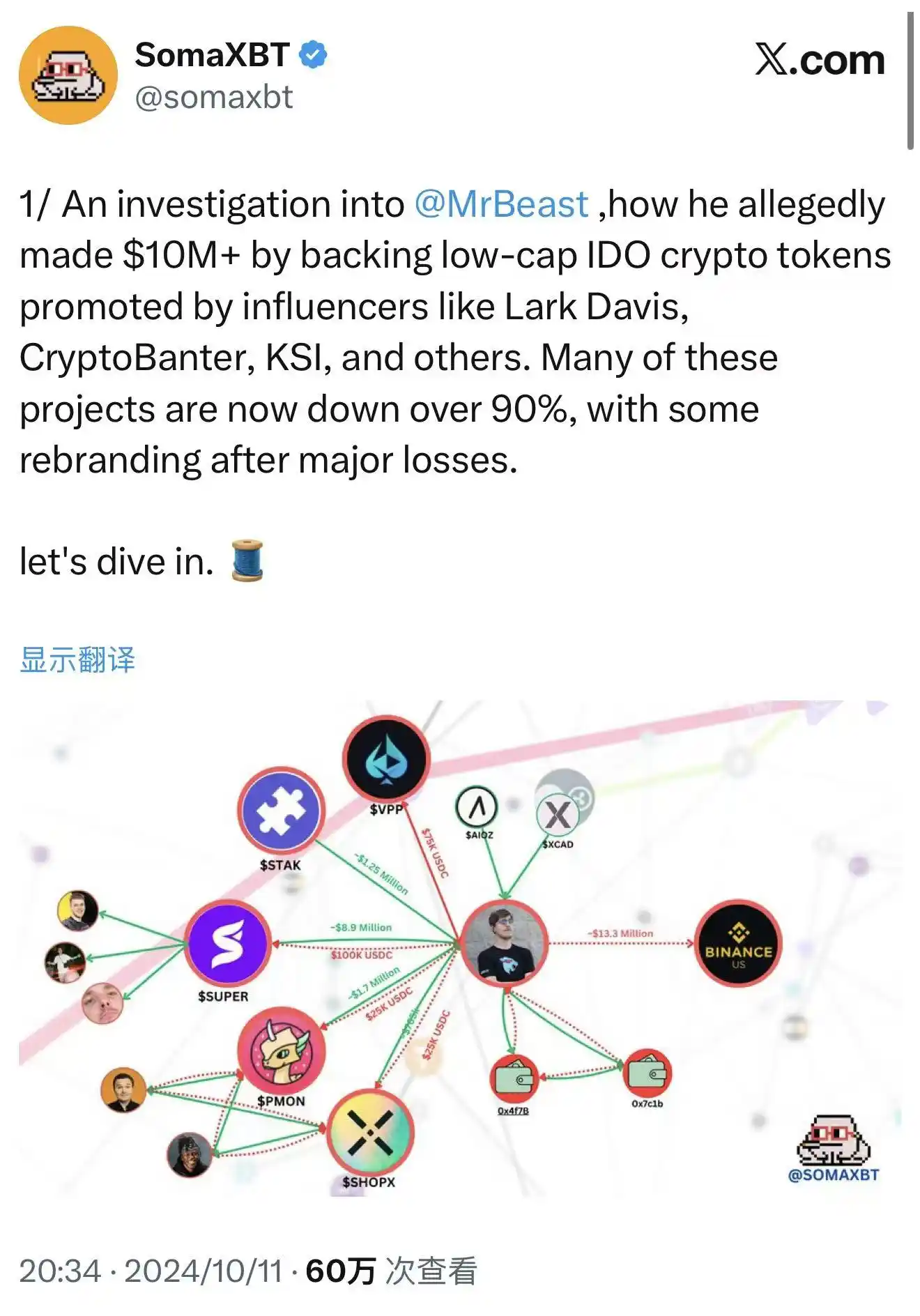

En octobre 2024, l’enquêteur blockchain SomaXBT publie sur X une analyse détaillée des deals crypto de MrBeast.

Le rapport suit les portefeuilles liés à MrBeast, détaillant son implication dans des stratagèmes de pompage et de déversement. Ces accusations reposent sur la transparence de la blockchain—chaque transaction reste gravée et incontestable.

SomaXBT expose MrBeast | Source : X

Le cas le plus flagrant : SuperFarmDAO. MrBeast investit 100 000 dollars lors de la prévente, reçoit un million de SUPER tokens et utilise son influence pour promouvoir le projet. Le prix s’envole, puis il revend.

Son placement de 100 000 dollars lui rapporte des millions, tandis que de nombreux investisseurs particuliers sont perdants. Beaucoup ont acheté, pensant que sa présence était gage de sécurité—pour finir la chute en main.

D’autres cas similaires avec Polychain Monsters, STAK, VPP, SHOPX et plus. SomaXBT estime son profit total à plus de 10 millions de dollars.

Sur le plan légal, ces agissements n’ont peut-être pas franchi la ligne. MrBeast n’a pas promis de conserver les jetons ni enfreint explicitement la loi sur les valeurs mobilières. La crypto était une zone grise réglementaire ; les règles classiques ne s’appliquaient pas. Sur les marchés traditionnels, cela s’apparenterait à de la manipulation, mais la crypto échappait à ces règles.

L’éthique, elle, est clairement mise en cause. Beaucoup jugent que tirer profit de son influence pour manipuler des tokens abuse de la confiance des fans et nuit à la crédibilité de la crypto. Quand les influenceurs majeurs profitent des petits investisseurs, le marché rappelle les pires excès de Wall Street.

L’équipe de MrBeast nie toute implication directe, affirmant que les placements étaient gérés par des tiers. Mais même ainsi, son nom et son aura ont attiré les particuliers.

Quand il évoque un projet ou l’intègre à une vidéo, ses fans l’interprètent comme un soutien. L’origine du signal importe peu : la balle porte son nom.

En octobre 2025, moins d’un an après l’enquête SomaXBT, MrBeast dépose la marque « MrBeast Financial ». Les services envisagés incluent « plateforme d’échange de cryptomonnaies » et « exploitation d’échange décentralisé »—les domaines mêmes de la polémique.

Il semble vouloir signifier : la « faux » d’hier veut devenir une « maison » réglementée.

Deux logiques commerciales s’entrecroisent.

Première : le « blanchiment » commercial. En créant une plateforme conforme, il réécrit son passé spéculatif et endosse le rôle de fournisseur responsable. Un classique : beaucoup d’anciens spéculateurs sont devenus banquiers en fondant des institutions respectées. Le fondateur de J.P. Morgan fut d’abord un spéculateur avant de gagner le respect de Wall Street.

Seconde : une logique plus profonde. Il entrevoit une monétisation plus efficace de l’influence en capital financier. Plutôt que de dépendre de tiers, il bâtit son propre écosystème—et monétise chaque transaction, prêt, investissement, contenu.

C’est l’aboutissement de l’économie des créateurs : le contenu devient finance, l’influence capital, les fans des clients. S’il réussit, MrBeast inaugurera le modèle d’influenceur-banquier.

Peu importe la logique, un défi central demeure : la finance repose sur la confiance, et une confiance perdue coûte cher à restaurer. Il doit convaincre les régulateurs qu’il dispose désormais des bons systèmes et de la volonté de protéger les clients après avoir exploité les petits investisseurs crypto.

Et le risque réglementaire reste omniprésent.

Naviguer dans l’incertitude réglementaire

En 2025, la réglementation crypto américaine évolue.

Le 31 juillet, le président de la SEC Paul Atkins lance « Project Crypto » pour réformer la loi sur les valeurs mobilières et promouvoir l’innovation crypto. Un signal fort. La SEC avait sévi contre Coinbase, Binance et d’autres, pour soumettre la crypto aux règles des titres financiers. Mais en 2025, le ton change.

Le 29 septembre, la SEC et la CFTC organisent une table ronde historique sur le trading spot crypto—une première. On passe de la « répression » aux « règles claires ».

Table ronde SEC & CFTC | Source : YouTube

Pour les aspirants de la finance crypto, c’est une fenêtre rare : les autorités se montrent ouvertes, équilibrant protection des consommateurs et innovation. Selon le calendrier de l’Office américain des brevets et des marques, la marque « MrBeast Financial » sera examinée mi-2026, pour une décision fin 2026. Même au mieux, la plateforme ne verra pas le jour avant 2027.

Mais une fenêtre n’est pas un passe-droit. « MrBeast Financial » se heurtera à des obstacles réglementaires complexes.

Au niveau fédéral, la SEC analysera la présence de titres financiers. Si sa plateforme propose des produits d’investissement assimilés à des titres, elle devra s’enregistrer comme courtier ou conseiller et se soumettre à un contrôle strict. La CFTC régulera les produits dérivés et matières premières, surveillant manipulation et fraude. FinCEN exigera une conformité AML/KYC rigoureuse—identification, contrôle des activités suspectes, reporting.

Si la plateforme propose paiements et trading crypto, elle pourra être considérée comme Money Services Business (MSB), ce qui implique davantage de conformité : enregistrement, rapports, audits. Chaque exigence nécessitera des moyens humains et technologiques conséquents.

Au niveau des États, la complexité augmente. La régulation américaine est duale ; exploiter une plateforme d’échange ou une banque mobile impose d’obtenir de nombreuses licences locales de transmission de fonds (MTL). Chaque État a ses propres règles, coût et délais.

La cible directe de MrBeast—les jeunes investisseurs particuliers—place son business sous la loupe des régulateurs. Ils se demanderont : un créateur dont la marque repose sur des contenus extrêmes possède-t-il la « prudence » requise pour gérer dépôts et investissements ?

La question n’est pas que technique : c’est aussi la réputation. Les autorités évaluent la capacité technique et financière, mais aussi la « culture du risque » et la gouvernance. Elles analysent l’historique de la société, la probité du management, le professionnalisme et la protection des clients sur la durée.

Juste avant le dépôt, la vidéo « Seriez-vous prêt à risquer votre vie pour 500 000 $ ? » (« Would You Risk Your Life for $500,000? ») de MrBeast suscite la polémique. Un cascadeur s’échappe d’un bâtiment en flammes pour gagner la somme. MrBeast assure que la sécurité était « plus stricte qu’on ne l’imagine », avec des équipes professionnelles et des risques maîtrisés.

Les critiques jugent que ce contenu à haut risque promeut l’idée d’échanger sécurité contre argent. Même si le risque est faible, la mise en scène suggère « risquer sa vie pour de l’argent ». Les jeunes peuvent en être influencés négativement.

Cette polémique peut peser sur l’obtention de licences financières. Les régulateurs y voient une « culture du risque ». Un créateur prêt à risquer la vie pour de l’argent concevrait-il des produits financiers risqués et dangereux ?

La préoccupation est justifiée. Concevoir un produit financier exige une extrême prudence : des options spéculatives ou risquées peuvent causer des pertes majeures. La célébrité ne dispense ni de conformité ni d’éthique.

La création de produits financiers requiert expertise et vraie préoccupation du consommateur, pas seulement la force d’une marque. Les agences et associations examinent les produits de célébrités avec attention ; tout frais ou structure douteuse est amplifié.

Le défi de MrBeast est complexe. Il doit prouver sa conformité et son équité, et restaurer sa réputation éthique après la controverse crypto. Dans la fenêtre réglementaire, il doit équilibrer son image de « Beast », attirante pour les jeunes, et la « prudence » exigée par les régulateurs.

L’équilibre est subtil. Un faux pas peut condamner le projet ; une réussite peut redéfinir le modèle, transformant la confiance de 445 millions de fans en capital financier.

Une expérience ultime sur la confiance

Le pari de MrBeast est moins une aventure commerciale qu’une expérience sur la nature de la confiance aujourd’hui.

Trois forces convergent : la financiarisation des influenceurs, la révolte de la génération Z contre la finance traditionnelle, et le changement réglementaire de la crypto.

En 2025, ces dynamiques ouvrent une fenêtre unique—et d’immenses risques.

S’il réussit, il montrera que la confiance peut se bâtir rapidement par le charisme et le digital, et non seulement par l’héritage institutionnel. Les banques traditionnelles pourraient réaliser que leur réputation centenaire ne compte plus pour la génération Z.

Les banques devront revoir leur stratégie jeunes—bâtir la confiance dans un monde digital et algorithmique. Il faudra peut-être adopter la logique des influenceurs, des réseaux sociaux et des partenariats pour toucher les jeunes.

D’autres influenceurs verront une nouvelle voie de monétisation. L’économie des créateurs évoluera : les créateurs pourront proposer des services financiers. On pourrait voir émerger « banques d’influenceurs », « fonds d’influenceurs », « assurances d’influenceurs ». La frontière entre influence et confiance sera redessinée.

S’il échoue, la leçon sera classique : l’influence crée du spectacle, mais pas la vraie confiance—surtout en finance, où l’éthique et la conformité sont essentielles. L’attention ne suffit pas pour gagner le capital le plus précieux : la responsabilité.

Cela rappellera aux régulateurs que l’innovation financière portée par les influenceurs requiert des règles plus strictes. À mesure que services financiers, contenu et fandom se mêlent, les cadres classiques risquent d’être dépassés. Les autorités devront réfléchir au risque systémique d’un influenceur suivi par des centaines de millions, et à la protection du consommateur quand la relation fan devient financière.

La marque MrBeast repose sur le spectaculaire et l’excès—enterrements, abris antiatomiques, défis, toujours à surprendre et à briser les codes.

Mais la finance exige stabilité et prudence : prévisibilité, sécurité, durée.

Pourra-t-il garder son atout d’artiste et bâtir une marque financière fiable ? Ce n’est pas qu’une question commerciale—c’est une question d’identité. Quand un créateur connu pour ses « folies » demande qu’on lui confie son argent, étend-il sa marque ou la dilue-t-il ?

Le paradoxe reste entier. Peut-être MrBeast créera-t-il une marque hybride, mêlant entertainment et professionnalisme. Ou il découvrira que les deux sont incompatibles et devra choisir.

Quoi qu’il arrive, le pari est lancé. Chacun doit se demander, à l’ère des médias surchargés : à qui accorder notre confiance—aux institutions en costume et jargon, ou à l’influenceur qui nous divertit ?

Quand la première transaction aura lieu sur MrBeast Financial—achat ou vente—l’utilisateur votera et répondra à la question de la confiance aujourd’hui. Des millions de jeunes écriront le résultat de cette expérience avec leur argent.

Déclaration :

- Cet article est reproduit depuis [BlockBeats] et demeure la propriété de l’auteur original [Sleepy]. En cas d’objection à cette reproduction, veuillez contacter l’équipe Gate Learn pour un traitement conforme aux procédures.

- Avertissement : Les opinions exprimées dans cet article n’engagent que l’auteur et ne constituent pas un conseil en investissement.

- Les autres versions linguistiques de cet article sont traduites par l’équipe Gate Learn. Sauf mention de Gate, toute copie, diffusion ou plagiat de la traduction sont interdits.

Articles Connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)