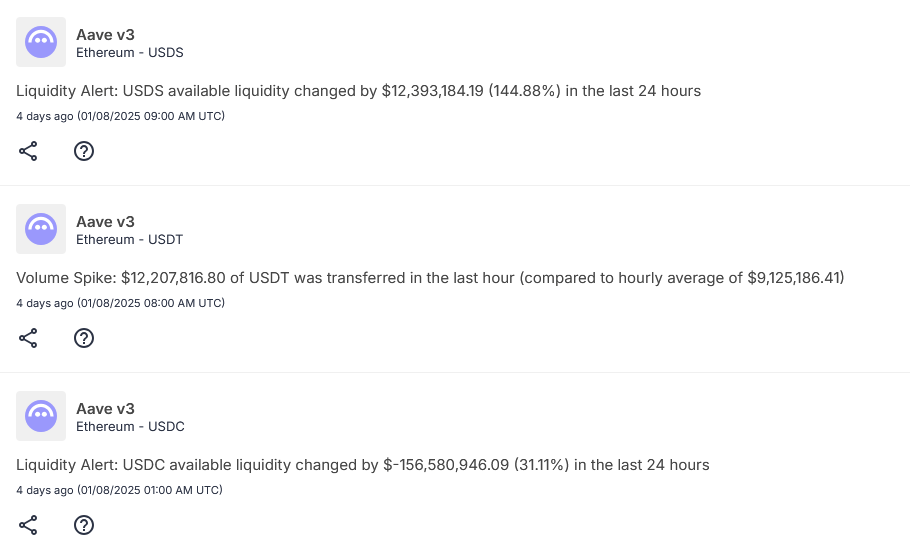

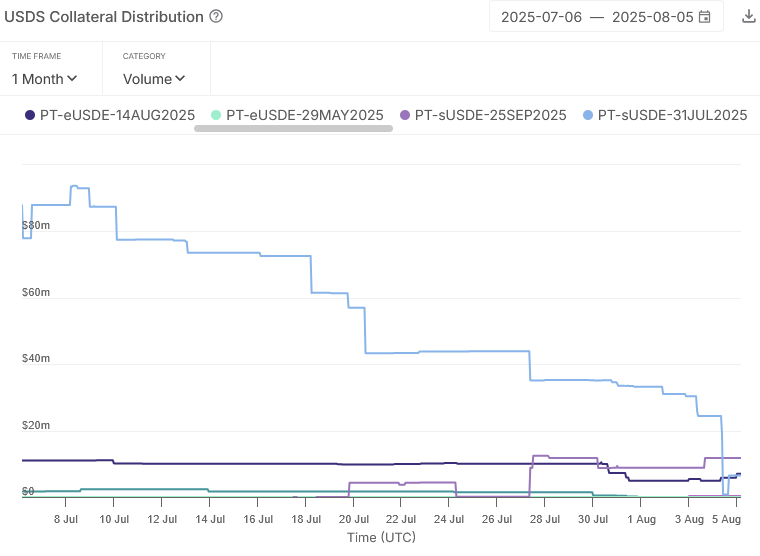

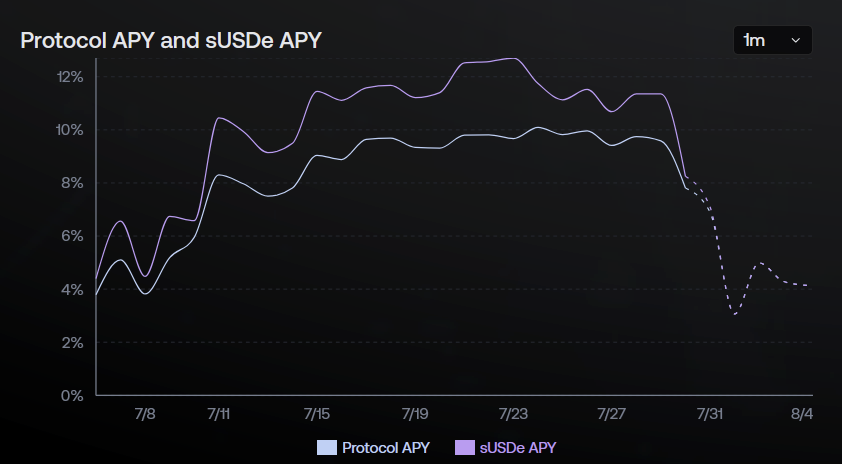

#### Cryptoリスクレビューへようこそ。これは、暗号資産およびDeFi市場リスクを迅速に理解し、ナビゲートするための簡潔で明確なリソースです。各エディションは、SentoraのDeFiリスクプラットフォームから派生した重要なリスク要因と実用的な洞察のスナップショットを提供します。*この隔週リスクレビューは* *Sentora Research*の一部です***TL;博士:*** 約90億ドルの高リスクローン* エコシステム全体の増加する基盤取引エクスポージャー*機能戦略:PTループ* 見るために: 低い基礎流動性での高いPTレバレッジ### リスクパルスとレーダーハイライト**Pendle市場の満期中の利用可能な流動性の変動** **ソース:** **Sentora Aave Pulse** マネーマーケットの流動性は、Pendle PTの満期期間中に劇的に変動する可能性があります。これは、市場でのレバレッジを増やしたいユーザーにとっては二律背反の状況となることがあります。* ユーザーが満期を迎えたPTループポジションを解消することで利用可能な流動性が増加すると、他の参加者が市場金利を上昇させることなく借入を増やすことが可能になります。* 主要なPT戦略よりも低い利回りで流動性の変化を利用しようとするユーザーは、予想以上の借入金利に直面する可能性があります。 Sentora Aave リスクレーダー上のチャートに示されているように、利用可能な流動性のほとんどは新しい PT によって借りられ、古い PT が成熟します。これにより、市場における高い流動性の瞬間が生まれますが、すぐに PT ルーパーによって吸収されます。### 現在のイベントリスク**基準取引のエクスポージャーを増やす**安定コイン戦略の利回りが強気市場に対して比較的低いままであるため、DeFiユーザーはリターンを増やすために利回りを生む安定コインに対するレバレッジ戦略を模索しています。これの大部分は、最も高利回りの安定コインの中で最大の供給量を持つEthenaのUSDeとsUSDeを通じて行われています。このレバレッジは主に、ユーザーがsUSDe (またはPendle PT派生物)を担保として供給し、USDCやUSDTなどの他の安定コインを借り、sUSDeにスワップし、再び繰り返すループ戦略を通じて得られます。多くの貸出プロトコルがこのループにアクセスできるようになってからしばらく経ちましたが、Aave v3への新しい市場の導入により、この戦略を実行するための流動性が大幅に拡大しました。 Chaos Labs現在、**USDe供給の総量の50%以上**がそのさまざまな形態でAaveの担保または供給として表されています。これは主にUSDe供給の新しい成長によって推進されています。この取引は**ループでの利回りが簡単に50% APYを超える可能性があるため非常に魅力的**ですが、これは最近のレバレッジ(re)ステーキング取引で議論されたような環境を作り出す複数の市場条件に依存しています。つまり、市場の変化により、この戦略が迅速に負の利回りを生み出し、ユーザーの間でデレバレッジの急増を引き起こす可能性があります。 Ethena来週のsUSDeの予想利回りが先月よりも大幅に低くなると考えられるため、上記のシナリオが発生する可能性があり、ユーザーはポジションをデレバレッジする方法を模索している。**主要なリスクポイント:** デフィラマ Defillama* おおよそ **$100M USDe と $55M sUSDe が Ethereum メインネット上で USDT にスワップ可能です*** しかし、2つの資産の流動性が重なっているため、総流動性は合計よりも少なくなります。* **この流動性は、Aave** (sUSDe、PT sUSDe、PT USDe、PT eUSDe)の主要なEthena担保の4%未満です* これは、**約1500万ドルの10倍レバレッジポジション**が市場のすべての流動性を使い果たすことを意味します。見ての通り、オンチェーンで別のステーブルコインに迅速に退出するための流動性は、エコシステム内のレバレッジと比較して相対的に薄いです。とはいえ、この取引を実行する大規模な機関のほとんどは、直接的なUSDeの償還にアクセスできるため、リスクの一部を軽減できます。しかし、もしsUSDeの金利がAaveのステーブルコインの借入金利を下回った場合、退出を希望するトレーダーの流入が高いスリッページシナリオを引き起こし、すべてのユーザーに影響を与える可能性があります。これにより、ルーパーは取引の負の利回りを耐えるか、スリッページによる損失を即座に受け入れるかの選択を迫られる可能性があります。### 機能戦略: PT ルーピング上記のセクションを補完するために、今週のPulseの機能はPTループについて見ていきます。DeFiエコシステムで現在最大の取引の1つとして、この戦略はPendleの元本トークン(PTs)の固定金利利回りを利用し、マネーマーケットから相関する資産を借りることでレバレッジを追加します。以下は、Ethena資産を使用したPTループの手順です。1. 原資産(USDe sUSDe)のPTを購入する2. マネーマーケットにPTを担保として預ける3. 利息を生まないステーブルコインを借りる4. 借りた資産を使用して追加のPTを購入する5. 繰り返す上記の通り、この取引は最大レバレッジでの利回りが定期的に40~60% APYの範囲で非常に利益を上げる可能性があります。しかし、借入金利が持続的に上昇する傾向を続ける場合、この取引はすぐにネガティブに転じる可能性があります。さらに、このポジションを解消する際のキャパシティは、レバレッジをかける際よりも小さいことが多いです。これらの理由から、この取引を実行する際には特定の経済的リスクを評価することが重要です。**USDe ペッグの安定性** Sentora Ethena リスクレーダー* 基本資産のデペッグがPTの価格に影響を与え、潜在的な清算シナリオを引き起こす可能性があります。* 資産の歴史的安定性を監視することは、ユーザーがこれらの清算を避けるために取るべきレバレッジを決定するのに役立ちます* 多くの貸出市場は、瞬間的なデペグによる清算リスクを軽減する基本的なオラクルを使用しています。* あなたがレバレッジをかける市場で使用されるオラクルを理解することが不可欠です**原資産の市場深度** **出典: 今後のSentoraリスクレーダー*** トレーダーは、PTの基礎資産の現在の市場深度を評価し、レバレッジをどれだけ容易に解消して返済できるかを理解する必要があります。* これは、あなたが入るポジションのサイズを決定するのに役立ちます。**借入金利** **出典:** **Sentora Euler v2 リスクレーダー*** 借入金利を監視することで、ユーザーはPTループ戦略に影響を与える可能性のある市場の変化を特定することができます。* 借入金利がPTの固定金利を超えると、戦略全体の収益性が大幅に低下します* 借入れる市場を歴史的な金利の安定性に基づいて選択することで、取引全体の成功を向上させることができる可能性があります。情報を常に把握し、リスクを賢く管理し、流動性を保ちましょう。現在のDeFiリスク環境についてもっと知りたいですか?こちらで8月13日のウェビナーにサインアップしてください。*免責事項: このニュースレターは情報提供のみを目的としており、財務アドバイスと見なされるべきではありません。* ---The Pulse: 暗号資産リスクレビューは、元々SentoraのMediumに掲載され、人々はこのストーリーに対して注目し、反応することで会話を続けています。

パルス:暗号資産リスクレビュー

Cryptoリスクレビューへようこそ。これは、暗号資産およびDeFi市場リスクを迅速に理解し、ナビゲートするための簡潔で明確なリソースです。各エディションは、SentoraのDeFiリスクプラットフォームから派生した重要なリスク要因と実用的な洞察のスナップショットを提供します。

この隔週リスクレビューは Sentora Researchの一部です*

リスクパルスとレーダーハイライト

Pendle市場の満期中の利用可能な流動性の変動

現在のイベントリスク

基準取引のエクスポージャーを増やす

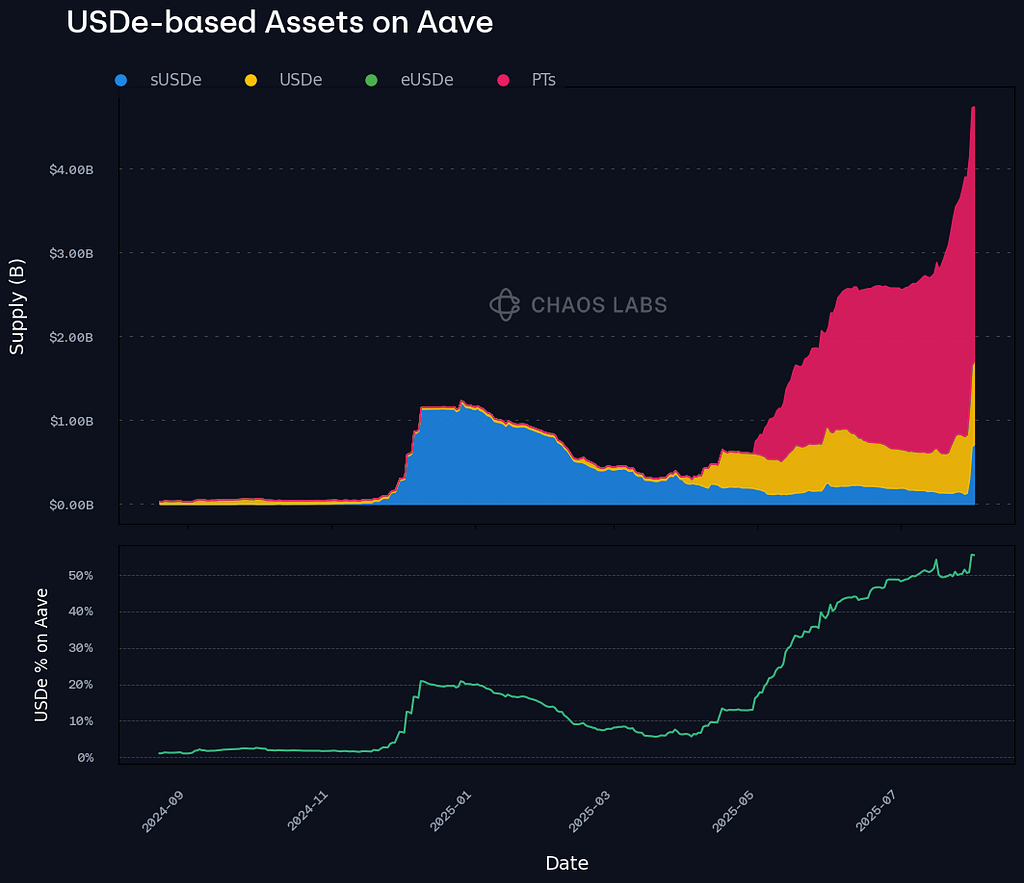

安定コイン戦略の利回りが強気市場に対して比較的低いままであるため、DeFiユーザーはリターンを増やすために利回りを生む安定コインに対するレバレッジ戦略を模索しています。これの大部分は、最も高利回りの安定コインの中で最大の供給量を持つEthenaのUSDeとsUSDeを通じて行われています。このレバレッジは主に、ユーザーがsUSDe (またはPendle PT派生物)を担保として供給し、USDCやUSDTなどの他の安定コインを借り、sUSDeにスワップし、再び繰り返すループ戦略を通じて得られます。

多くの貸出プロトコルがこのループにアクセスできるようになってからしばらく経ちましたが、Aave v3への新しい市場の導入により、この戦略を実行するための流動性が大幅に拡大しました。

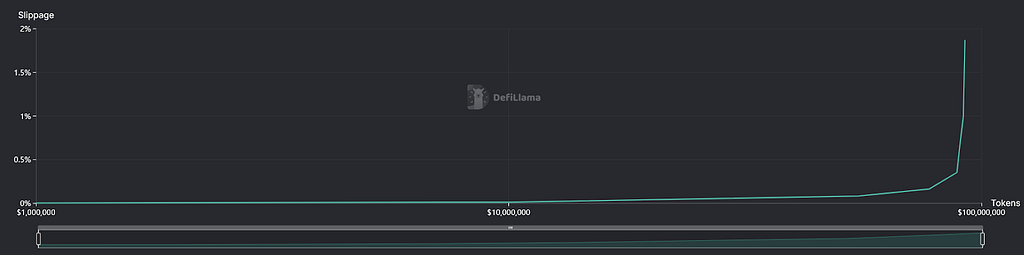

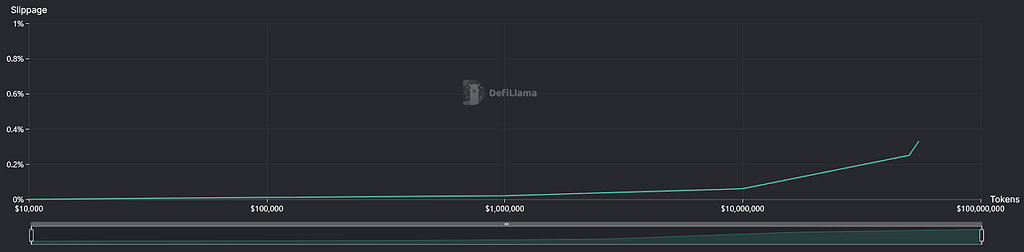

主要なリスクポイント:

見ての通り、オンチェーンで別のステーブルコインに迅速に退出するための流動性は、エコシステム内のレバレッジと比較して相対的に薄いです。とはいえ、この取引を実行する大規模な機関のほとんどは、直接的なUSDeの償還にアクセスできるため、リスクの一部を軽減できます。しかし、もしsUSDeの金利がAaveのステーブルコインの借入金利を下回った場合、退出を希望するトレーダーの流入が高いスリッページシナリオを引き起こし、すべてのユーザーに影響を与える可能性があります。これにより、ルーパーは取引の負の利回りを耐えるか、スリッページによる損失を即座に受け入れるかの選択を迫られる可能性があります。

機能戦略: PT ルーピング

上記のセクションを補完するために、今週のPulseの機能はPTループについて見ていきます。DeFiエコシステムで現在最大の取引の1つとして、この戦略はPendleの元本トークン(PTs)の固定金利利回りを利用し、マネーマーケットから相関する資産を借りることでレバレッジを追加します。以下は、Ethena資産を使用したPTループの手順です。

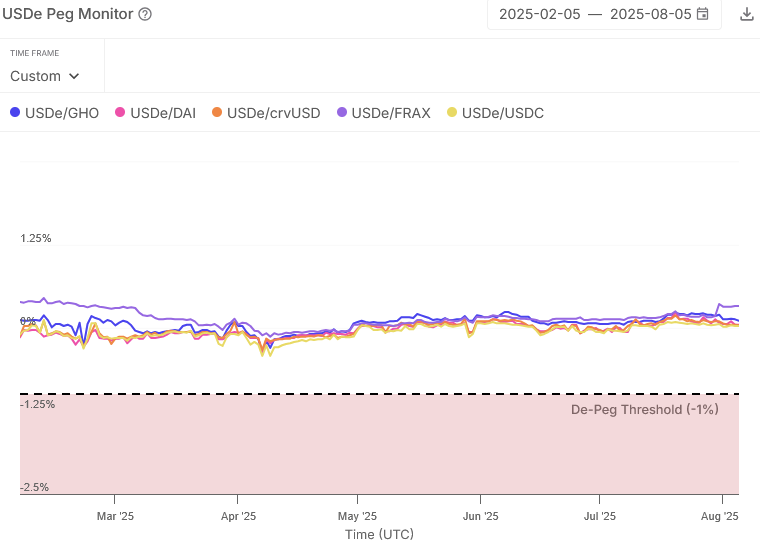

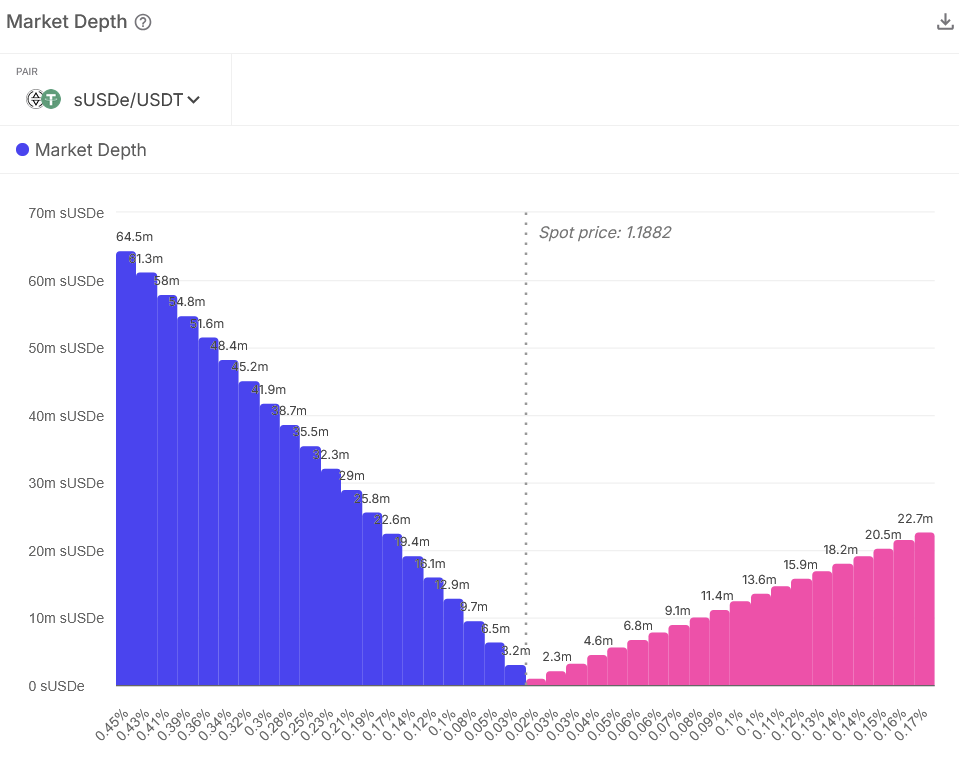

上記の通り、この取引は最大レバレッジでの利回りが定期的に40~60% APYの範囲で非常に利益を上げる可能性があります。しかし、借入金利が持続的に上昇する傾向を続ける場合、この取引はすぐにネガティブに転じる可能性があります。さらに、このポジションを解消する際のキャパシティは、レバレッジをかける際よりも小さいことが多いです。これらの理由から、この取引を実行する際には特定の経済的リスクを評価することが重要です。

USDe ペッグの安定性

原資産の市場深度

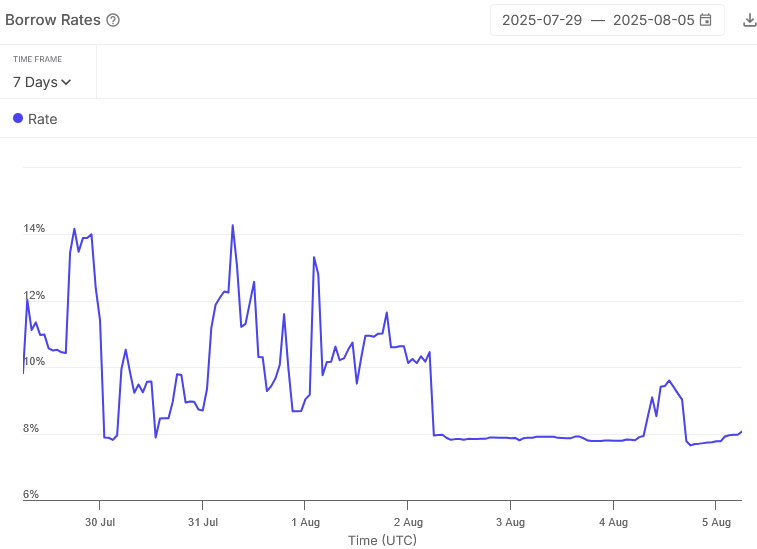

借入金利

情報を常に把握し、リスクを賢く管理し、流動性を保ちましょう。

現在のDeFiリスク環境についてもっと知りたいですか?こちらで8月13日のウェビナーにサインアップしてください。

免責事項: このニュースレターは情報提供のみを目的としており、財務アドバイスと見なされるべきではありません。

The Pulse: 暗号資産リスクレビューは、元々SentoraのMediumに掲載され、人々はこのストーリーに対して注目し、反応することで会話を続けています。