Boros: Devorando DeFi, CeFi e TradFi, impulsionando o novo motor de crescimento exponencial da Pendle

Se você tivesse que escolher o protocolo DeFi mais inovador, qual seria sua indicação?

Pendle certamente estaria entre os principais candidatos.

Em 2021, Pendle foi o primeiro protocolo DeFi a explorar o mercado de swap de taxa de juros, abrindo sozinho um setor bilionário de negociação de yield e tornando-se líder absoluto nesse segmento.

Em agosto de 2025, Pendle manteve sua trajetória inovadora ao lançar Boros, pioneiro na categoria de “funding rate”—um segmento on-chain de rendimento até então inexplorado. Pela primeira vez, Boros permitiu negociação, hedge e arbitragem de funding rates dentro do DeFi, provocando amplo debate e alta participação do mercado.

De acordo com os dados mais recentes da Pendle, Boros está ativo há dois meses e já ultrapassou US$ 950 milhões em volume nocional negociado, US$ 61,1 milhões em open interest, mais de 11.000 usuários e mais de US$ 730.000 em receita anualizada.

Em apenas um mês, Boros atingiu resultados que muitos projetos levam anos para conquistar, com participantes destacando que as oportunidades de yield em Boros podem ser ainda mais lucrativas que tokens especulativos.

Mas afinal, o que é Boros? Como funciona? O que vem pela frente?

O visual da marca frequentemente traz uma baleia devorando tudo—referência ao significado grego de “Boros”. Com o lançamento do Boros 1.0, o programa de referência e a ampliação dos mercados, a missão de Boros de dominar o setor de yield avança oficialmente ao explorar funding rates.

Por que Boros mira primeiro os funding rates?

Boros é uma plataforma de derivativos estruturados de taxa de juros que atualmente foca sua inovação nos funding rates, buscando padronizá-los como ativos negociáveis.

A maioria dos traders de derivativos conhece os funding rates—verdadeira “mão invisível” do mercado de perpétuos—que equilibram preços de contrato e spot. Funciona assim:

- Quando o funding rate é positivo, espera-se alta; os long predominam, o preço do contrato supera o spot, e os long pagam funding rates aos short—segurando o otimismo excessivo.

- Quando o funding rate é negativo, espera-se queda; os short predominam, o preço do contrato fica abaixo do spot, e os short pagam funding rates aos long—reduzindo o pessimismo exagerado.

Os funding rates não apenas equilibram posições long e short, mas também são termômetro essencial do sentimento do mercado.

Antes do Boros, os traders apenas aceitavam os ajustes de funding rate, sem imaginar que poderiam negociá-los como ativos autônomos.

Por que Boros optou pelos funding rates no lançamento de seu primeiro produto?

Porque funding rates oferecem escala, volatilidade e retorno—Pendle percebe enorme potencial nesses atributos.

- Escala:

Os mercados de derivativos são muito maiores que os spot, e funding rates circulam continuamente enquanto o mercado está ativo.

Segundo a CoinGlass, no segundo trimestre de 2025, o volume total de negociação em contratos perpétuos foi de US$ 12 trilhões, com médias diárias de cerca de US$ 130 bilhões. Com a maioria das exchanges liquidando funding rates a 0,01% a cada oito horas, o mercado diário de funding rate facilmente ultrapassa dezenas de milhões, e em cenários extremos, centenas de milhões.

Desbloquear todo o potencial desse mercado vasto e estável pode impulsionar uma nova onda de inovação financeira.

- Volatilidade:

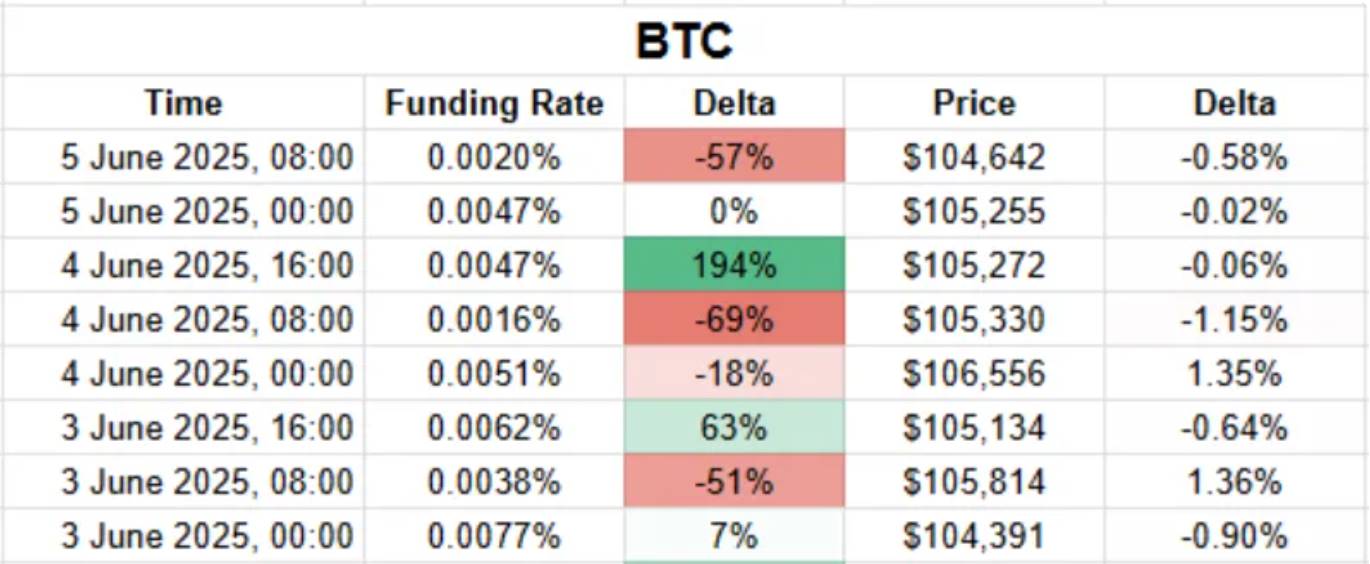

Enquanto grandes oscilações de preço de tokens são raras nos mercados spot, essa volatilidade é rotina nos mercados de funding rate.

Por exemplo, dados da Coinmarketcap mostram que, em 8 de setembro de 2025, MYX Finance (MYX) subiu 168,00%, liderando os 100 maiores ganhos do mercado cripto e gerando grande repercussão. Na disputa entre longs e shorts, os funding rates oscilam o tempo todo, especialmente entre altcoins, onde as variações podem ser quatro ou cinco vezes maiores—ou até mais. Alguns traders chegaram a pagar até 20.000% de funding rate anualizado para manter posições long no token $TRUMP.

Essa volatilidade permite aprimorar estratégias e cria oportunidades de yield.

- Retorno:

Volatilidade é o motor do lucro.

Com volatilidade, surge a oportunidade de comprar na baixa e vender na alta. O mercado de funding rate altamente volátil é um canal fundamental para capturar yield.

Padronizar funding rates como ativos para negociação, lucro, hedge e arbitragem coloca à prova máxima o design do produto.

Como Boros permite apostar nos movimentos dos funding rates?

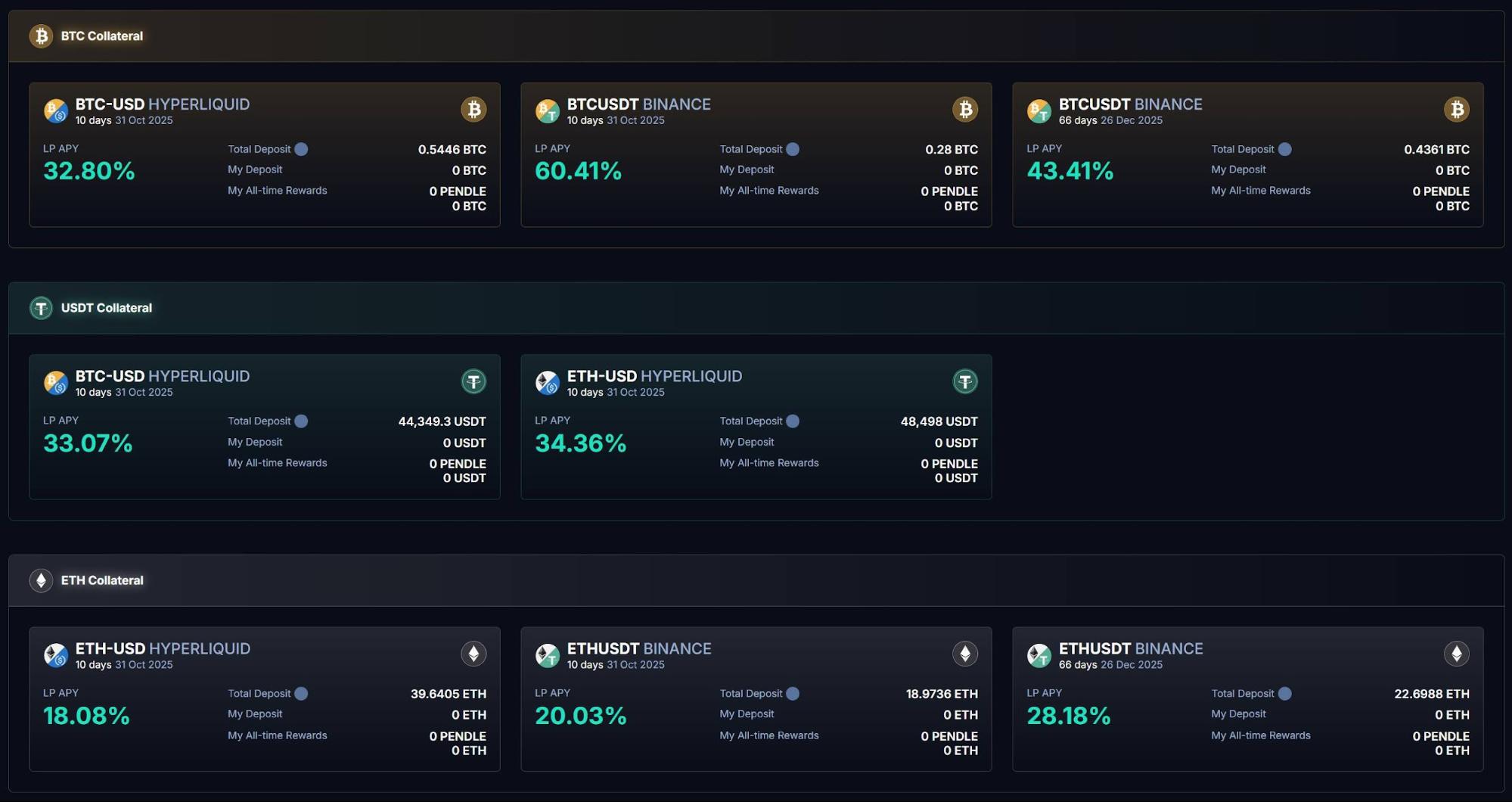

No painel do Boros, você vê mercados de BTC, ETH e USDT tanto na Binance quanto na Hyperliquid:

Como já dito, funding rates são um indicador-chave do sentimento de mercado. Se você souber ler esse sentimento, pode lucrar com as negociações de funding rate do Boros.

O processo para transformar previsões em retorno segue os seguintes passos.

A lógica do Boros é travar o funding rate do mercado como referência e permitir que usuários apostem: se a taxa subir, longs lucram; se cair, shorts lucram.

O mecanismo gira em torno do YU.

Os usuários conectam suas wallets, depositam garantia e compram YU.

YU padroniza funding rates em ativos negociáveis, representando direito ao rendimento futuro de funding rate. É também a menor unidade para quantificar funding rates. Por exemplo, ao comprar 1 YU BTCUSDT Binance, você recebe o rendimento do funding rate para uma posição de 1 BTC no par BTCUSDT da Binance.

O cálculo de retorno é feito subtraindo o custo da receita. YU depende de três dados: Implied APR, Fixed APR e Underlying APR.

Comprar YU significa abrir uma posição, com dois custos envolvidos:

Primeiro, Implied APR é a taxa travada na entrada—o preço de YU e a taxa anualizada fixa até o vencimento, servindo de referência para futuras mudanças de funding rate.

Segundo, há as taxas de transação ao abrir a posição, que somadas ao Implied APR formam o Fixed APR—seu custo total de entrada.

Agora, vamos ao cálculo de receita.

YU trava um funding rate, mas a taxa real nas exchanges externas é indicada pelo Underlying APR.

Ao comprar YU, o usuário pode apostar na alta ou na baixa do funding rate:

- Long YU (apostando na alta): paga Implied APR, recebe Underlying APR durante o período

- Short YU (apostando na baixa): paga Underlying APR, recebe Implied APR durante o período

O lucro é a diferença entre receita e custo—Fixed APR menos Underlying APR.

- Se Fixed APR < Underlying APR (Underlying APR > Fixed APR), Long YU lucra

- Se Fixed APR > Underlying APR, Short YU lucra

Resumindo:

- Funding rate long: comprar Long YU

- Funding rate short: comprar Short YU

Boros liquida em sincronismo com a plataforma de contrato perpétuo.

Para o produto BTCUSDT Binance: Binance liquida funding rates a cada oito horas, e Boros faz o mesmo para o par BTCUSDT Binance.

A cada liquidação, Boros calcula a diferença entre Fixed APR e Underlying APR:

- Se Fixed APR < Underlying APR: o colateral de Short YU é debitado e Long YU recebe lucro.

- Se Fixed APR > Underlying APR: o colateral de Long YU é debitado e Short YU recebe lucro.

YU representa o direito ao rendimento de funding rate por um período definido. Liquida a cada oito (ou uma) horas conforme regras da exchange. A cada liquidação, o valor de YU diminui. No vencimento, quando termina o período de previsão, o valor de YU chega a zero.

Para liberar potencial de yield maior, Boros oferece até 3x de alavancagem, permitindo abrir posições maiores com menos garantia. Maior alavancagem traz mais risco de liquidação, por isso os usuários devem monitorar seus fatores de saúde e ajustar garantias proativamente.

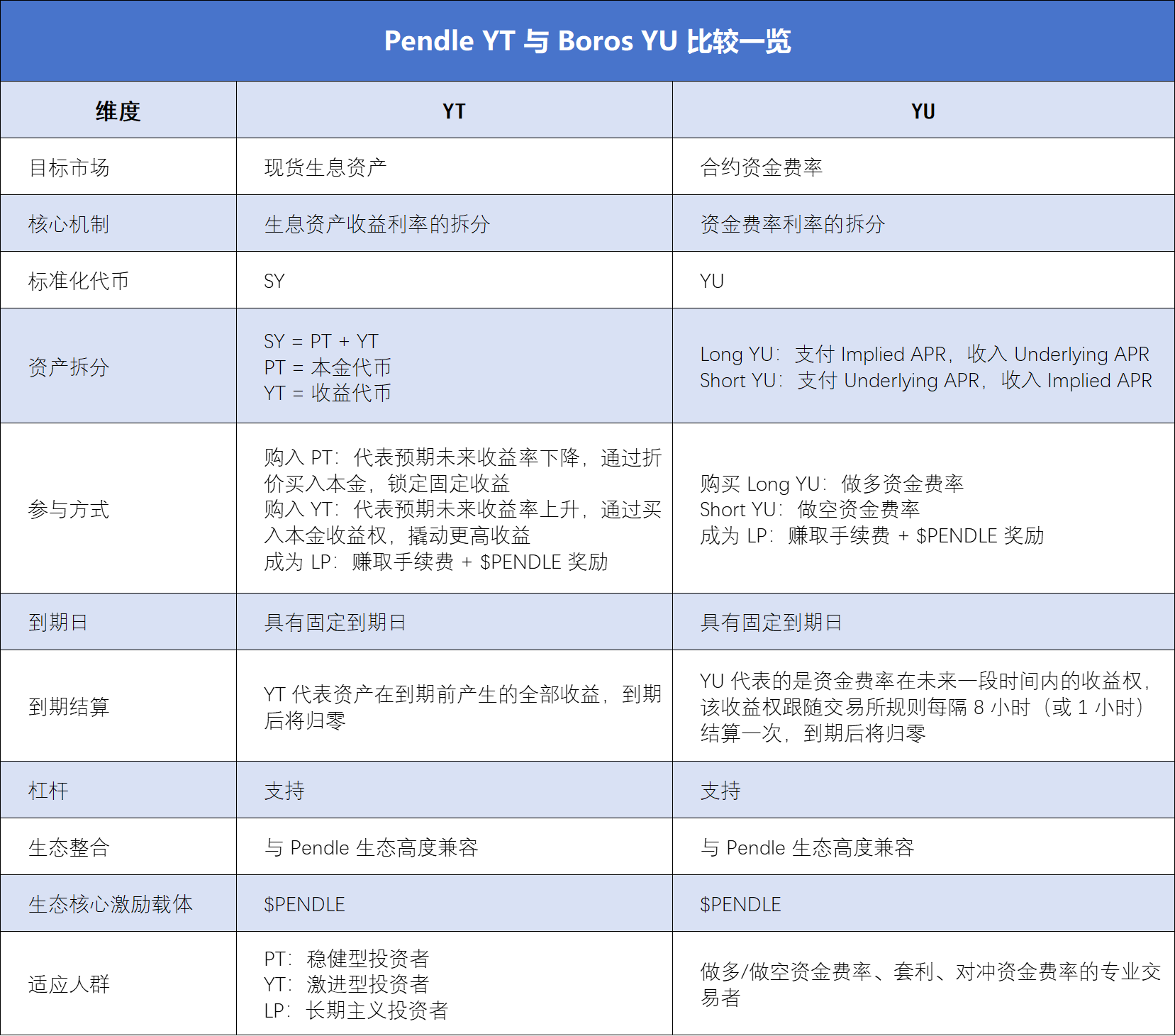

Quem já utiliza Pendle YT pode notar semelhanças com YU, facilitando a compreensão do funcionamento. Mas há diferenças importantes, apresentadas na tabela abaixo:

De hedge a arbitragem: Boros—ferramenta do trader para redução de custos e eficiência

O mecanismo long/short de funding rate estimulou intensa exploração entre traders de derivativos, instituições e profissionais DeFi desde o lançamento do Boros.

A forma mais direta de participar é comprando YU e apostando na direção do funding rate:

Ao optar por Long ou Short YU, o trader recebe o spread entre taxa fixa e flutuante. Em 12 de setembro de 2025, Boros lançou negociação de funding rate na Hyperliquid. Comparado à Binance, o funding rate da Hyperliquid é mais volátil, oferecendo mais emoção e oportunidades para arbitragem.

Para quem mantém posições de longo prazo, Boros oferece hedge eficiente em ambientes de alta volatilidade: faça uma posição oposta de taxa no Boros em relação à sua posição perpétua na CEX para compensar risco de taxa flutuante e travar custos/rendimentos fixos.

Por exemplo, manter posição long perpétua na CEX implica pagar taxa flutuante. Ao comprar Long YU no Boros, o rendimento de taxa flutuante recebido no Boros compensa o custo pago na CEX.

Da mesma forma, manter posição short perpétua na CEX implica pagar taxa flutuante. Ao comprar Short YU no Boros, o rendimento de taxa fixa no Boros compensa o custo pago na CEX.

Essa estrutura permite custos e riscos mais previsíveis—especialmente atrativa para instituições. Exemplo: como líder em estratégia delta-neutral, a receita da Ethena vem principalmente de funding rates positivos. Quando a volatilidade dos funding rates aumenta, Ethena enfrenta alta incerteza, o que pode comprometer sua sustentabilidade.

Utilizando Boros YU, Ethena consegue travar taxas fixas on-chain para yield previsível, melhorando a estabilidade e eficiência do protocolo.

O lançamento da Hyperliquid também abriu arbitragem entre exchanges:

A arbitragem depende das diferenças de preço entre mercados. Atualmente, Boros suporta Binance (com mais instituições e liquidações de 8 horas para taxas estáveis) e Hyperliquid (com mais traders varejo e liquidações de 1 hora para maior volatilidade)—criando novas oportunidades entre exchanges.

Boros também oferece múltiplos produtos com vencimentos diferentes, permitindo arbitragem entre prazos: se o Implied APR do YU de prazo curto for menor que o do YU de prazo longo, isso indica que as taxas de curto prazo devem ser menores que as de longo prazo. Compre YU de curto prazo, venda YU de longo prazo, ou vice-versa.

Para traders não direcionais, há a opção de participar como provedor de liquidez (LP).

Os Vaults Boros permitem fornecer liquidez para negociação de YU e ganhar taxas de swap, além de recompensas em $PENDLE. A página dos Vaults Boros mostra APY dos Vaults BTCUSDT Binance chegando a 60,41%.

Observação: Vaults Boros funcionam como Uniswap V2—posições LP são “YU + garantia” e impactadas pelo Implied APR. Ser LP equivale a uma posição long YU leve; quando o Implied APR cai, há risco relevante de impermanent loss.

Com a popularidade do Boros, os quotas dos Vaults são muito disputados, mas com a expansão acelerada da plataforma, esses limites continuarão crescendo.

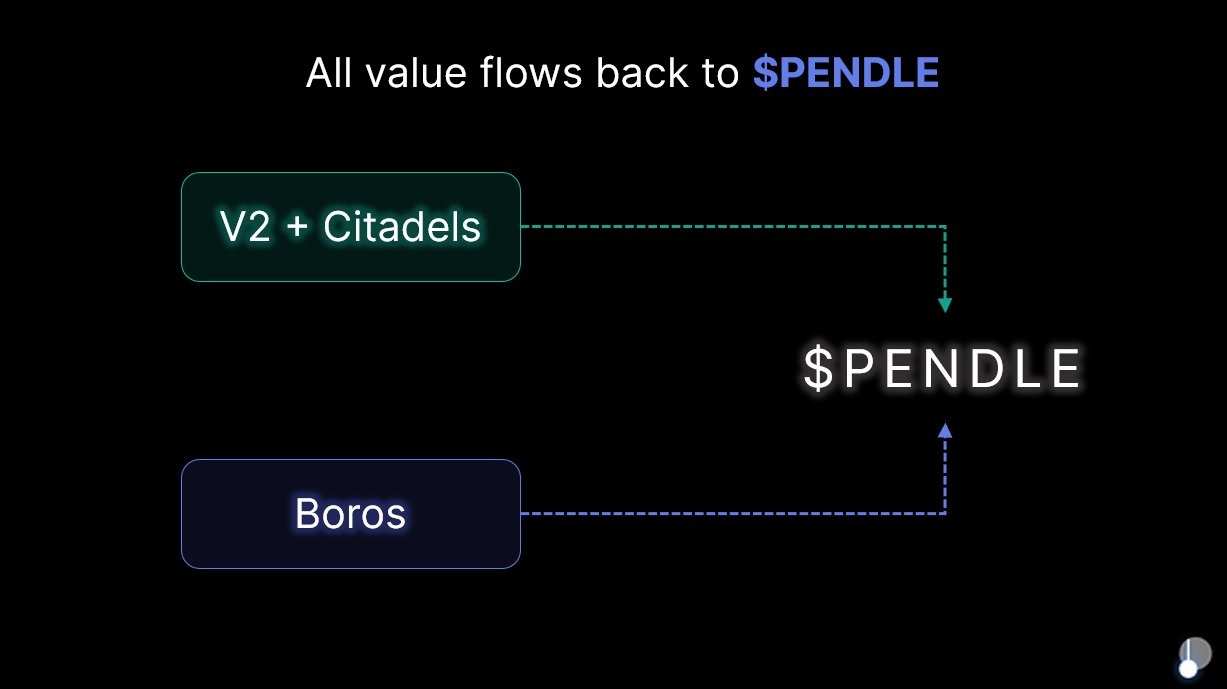

Todos os recursos retornam para Pendle: programa de referência marca nova fase de crescimento

Boros é o destaque do roadmap da Pendle para 2025, impulsionando o ecossistema com inovação e expansão de mercado.

A visão da Pendle é ser o “gateway completo de negociação de yield”. Boros expande a inovação da tokenização de yield da Pendle para o mercado de funding rate de alta escala e volatilidade, convertendo tokens de funding rate de CEX e DEX em ativos YU padronizados—ampliando o ecossistema do DeFi on-chain para o CeFi off-chain.

No lançamento do Boros 1.0, Pendle afirmou: não haverá emissão de novos tokens. Todo o rendimento do protocolo retorna para $PENDLE e $vePENDLE, garantindo que $PENDLE seja o beneficiário final do Pendle V2 e Boros. Em 6 de agosto de 2025, o lançamento de Boros gerou alta semanal de mais de 40% em $PENDLE, confirmando a confiança do mercado no potencial da solução.

Inovações transformadoras surgem ao redescobrir valores ignorados. O foco de Boros nos funding rates revela uma oportunidade imensa e oculta no mercado de perpétuos.

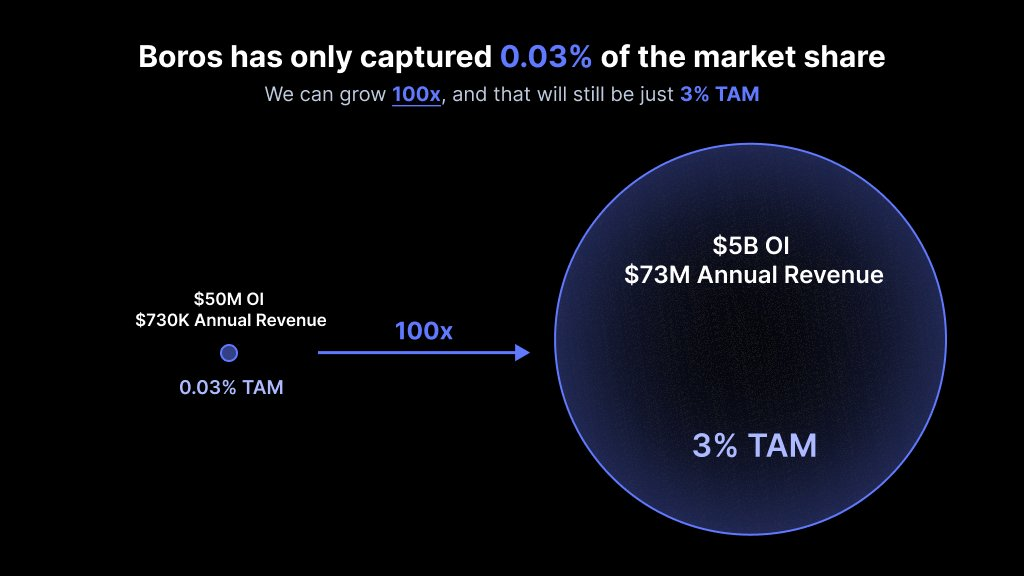

Hoje, os mercados de contratos perpétuos registram open interest diário acima de US$ 200 bilhões e volumes diários superiores a US$ 250 bilhões. Boros atingiu quase US$ 1 bilhão em negociações nocionais e US$ 730.000 em receita anualizada em apenas dois meses—ainda apenas 0,03% de participação de mercado.

Isso significa que o mercado é vasto e pouco explorado. Para Boros, alcançar 3% de participação representaria um salto de 100x.

Para capturar essa oportunidade de US$ 100 bilhões, Boros lançou iniciativas-chave para o futuro.

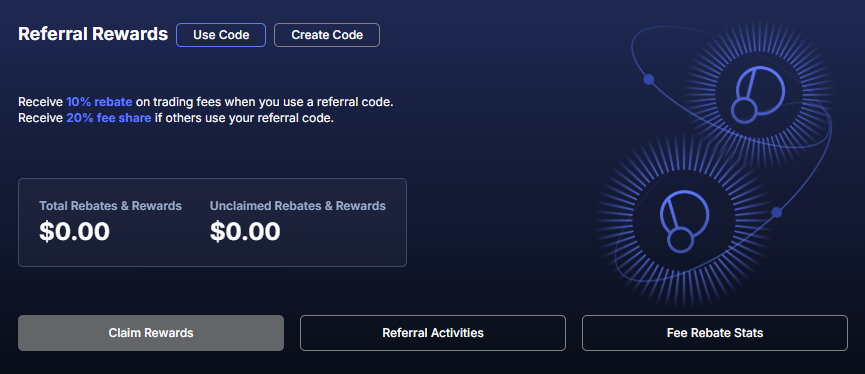

Após testes e refinamentos extensivos, Boros 1.0 está ativo e o programa de referência foi lançado, marcando a transição para desenvolvimento em larga escala. Novos endereços com mais de US$ 100.000 em volume nocional negociado já podem gerar códigos de referência. Referenciadores recebem 20% das taxas de liquidação e negociação dos indicados, enquanto os indicados desfrutam 10% de desconto nas taxas de negociação.

Cada código de referência vale por um ano; ao superar US$ 1 bilhão em volume nocional negociado, o desconto de 10% é encerrado.

Boros seguirá otimizando funcionalidades e produtos, trazendo suporte para mais ativos, plataformas e maior alavancagem: BTC e ETH já estão ativos, com SOL, BNB e outros por vir; Binance e Hyperliquid são suportados, com Bybit, OKX e outras plataformas no roadmap; alavancagem superior e limites maiores de OI/vault estão planejados.

Vale destacar que a estrutura extensível de Boros permite tokenizar yields de DeFi, TradFi, bonds, ações e outros RWAs.

Isso está totalmente alinhado à missão da Pendle: “Onde houver yield, haverá Pendle.” Como principal lançamento da Pendle para 2025, Boros fará a ponte entre cripto e finanças tradicionais, acelerando a visão de gateway completo de negociação de yield junto à iniciativa Citadels PT compliant.

Com a evolução de Boros, a plataforma consolida-se como solução abrangente de yield para todos os perfis de usuários.

Declaração:

- Este artigo é republicado de [TechFlow] e pertence ao autor original [TechFlow]. Para objeções de republicação, entre em contato com o time Gate Learn para ação imediata de acordo com nossos procedimentos.

- Aviso legal: As opiniões e visões expressas são exclusivamente do autor e não constituem recomendação de investimento.

- Outras versões de idioma são traduzidas pela equipe Gate Learn e não podem ser copiadas, distribuídas ou plagiadas sem crédito ao Gate.

Artigos Relacionados

O que é o Protocolo Morpho?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Neiro? Tudo o que você precisa saber sobre NEIROETH em 2025

O que é dYdX? Tudo o que você precisa saber sobre DYDX

O que é Axie Infinity?