Boros: A devorar DeFi, CeFi e TradFi, a desbloquear o próximo motor de crescimento centuplicado da Pendle

Se tivesse de eleger o protocolo DeFi mais inovador, quem escolheria?

Pendle seria certamente um dos nomeados.

Em 2021, Pendle tornou-se o primeiro protocolo DeFi a abordar o mercado de swaps de taxas de juro, inaugurando sozinho um setor de negociação de rendimentos avaliado em milhares de milhões de dólares e posicionando-se como líder incontestado neste domínio.

Em agosto de 2025, Pendle prosseguiu a sua trajetória inovadora com Boros, ao criar a categoria “funding rate” — um segmento de rendimento on-chain até então inexplorado. Pela primeira vez, Boros permitiu negociar, proteger e arbitrar funding rates no universo DeFi, gerando grande discussão e participação ativa no mercado.

De acordo com os dados mais recentes da Pendle, Boros está ativo há dois meses e já ultrapassou 950 milhões $ em volume nocional de negociação, 61,1 milhões $ em open interest, mais de 11 000 utilizadores e mais de 730 000 $ em rendimento anualizado.

Em apenas um mês, Boros alcançou resultados que muitos projetos demoram anos a atingir, com participantes a referirem que as oportunidades de rendimento em Boros podem ser mais lucrativas do que os tokens especulativos.

Então, o que é exatamente o Boros? Como funciona? O que se segue?

A identidade visual da marca recorre frequentemente à imagem de uma baleia que devora tudo — uma alusão ao significado grego original de “Boros”. Com o lançamento do Boros 1.0, a implementação do programa de recomendações e a expansão da oferta de mercado, a missão de Boros de conquistar o setor de rendimentos está oficialmente em marcha através dos funding rates.

Por que razão o primeiro grande marco de Boros incide sobre Funding Rates?

Boros é uma plataforma de derivados estruturados de taxa de juro, atualmente focada em funding rates, com o objetivo de os padronizar como ativos negociáveis.

A maioria dos traders de derivados está familiarizada com funding rates — a “mão invisível” do mercado de contratos perpétuos — que regula os preços dos contratos face ao spot. O funcionamento é simples:

- Quando o funding rate é positivo, espera-se uma valorização dos preços; predominam as posições compradas, os contratos negociam acima do spot e as posições compradas pagam funding rates às posições vendidas — moderando o excesso de otimismo.

- Quando o funding rate é negativo, prevê-se uma queda dos preços; predominam as posições vendidas, os contratos negociam abaixo do spot e as posições vendidas pagam funding rates às posições compradas — atenuando o excesso de pessimismo.

Os funding rates são não só o principal fator de equilíbrio entre posições compradas e vendidas, mas também um barómetro central do sentimento de mercado.

Antes do Boros, os traders aceitavam passivamente as variações dos funding rates, sem considerarem que estes podiam ser negociados como ativos independentes.

Por que razão Boros escolheu os funding rates para o seu produto inaugural?

Porque os funding rates proporcionam escala, volatilidade e retornos — Pendle identifica nestas características um potencial excecional.

- Escala:

Os mercados de derivados têm uma dimensão muito superior à dos mercados spot, e os funding rates circulam continuamente enquanto o mercado está aberto.

Segundo a CoinGlass, no segundo trimestre de 2025, o volume total de negociação de contratos perpétuos atingiu 12 biliões $, com médias diárias em torno dos 130 mil milhões $. Com a maioria das plataformas a liquidar funding rates em 0,01 % a cada oito horas, o mercado diário de funding rate ultrapassa facilmente dezenas de milhões e, em cenários extremos, pode atingir centenas de milhões.

Explorar todo o potencial deste vasto e estável mercado de funding rate poderá impulsionar uma nova vaga de inovação financeira.

- Volatilidade:

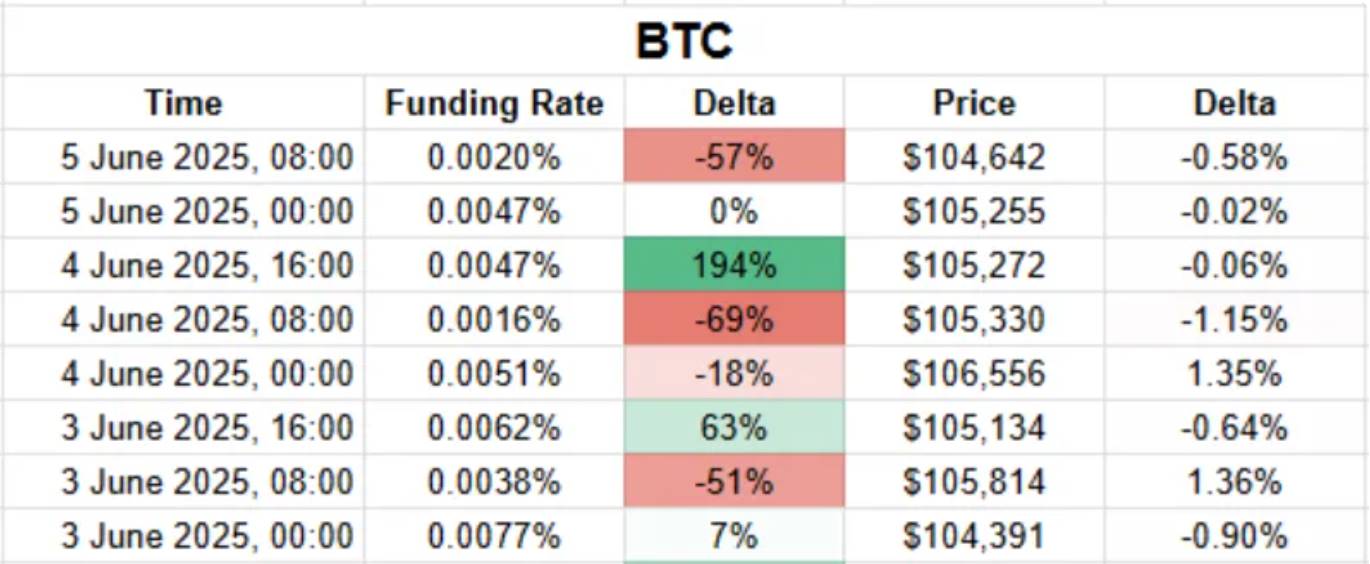

Oscilações acentuadas de preços de tokens são raras em mercados spot, mas constituem a norma nos mercados de funding rate.

Por exemplo, dados da Coinmarketcap mostram que, a 8 de setembro de 2025, MYX Finance (MYX) valorizou 168,00 %, liderando os ganhos dos 100 principais ativos cripto e gerando grande entusiasmo no mercado. No confronto entre posições compradas e vendidas, os funding rates oscilam constantemente, sobretudo entre altcoins, onde as variações podem atingir quatro ou cinco vezes — ou mais. Alguns traders chegaram a pagar até 20 000 % de funding rate anualizado para manter posições compradas no token $TRUMP.

Esta volatilidade permite otimizar estratégias de negociação e criar oportunidades de rendimento.

- Retornos:

A volatilidade está na origem do lucro.

A volatilidade possibilita comprar em baixa e vender em alta. O mercado de funding rate, altamente volátil, é uma via essencial para capturar rendimento.

Padronizar funding rates como ativos para negociação, lucro, cobertura e arbitragem coloca o design do produto perante o maior desafio.

Como é que Boros permite apostar nos movimentos dos Funding Rates?

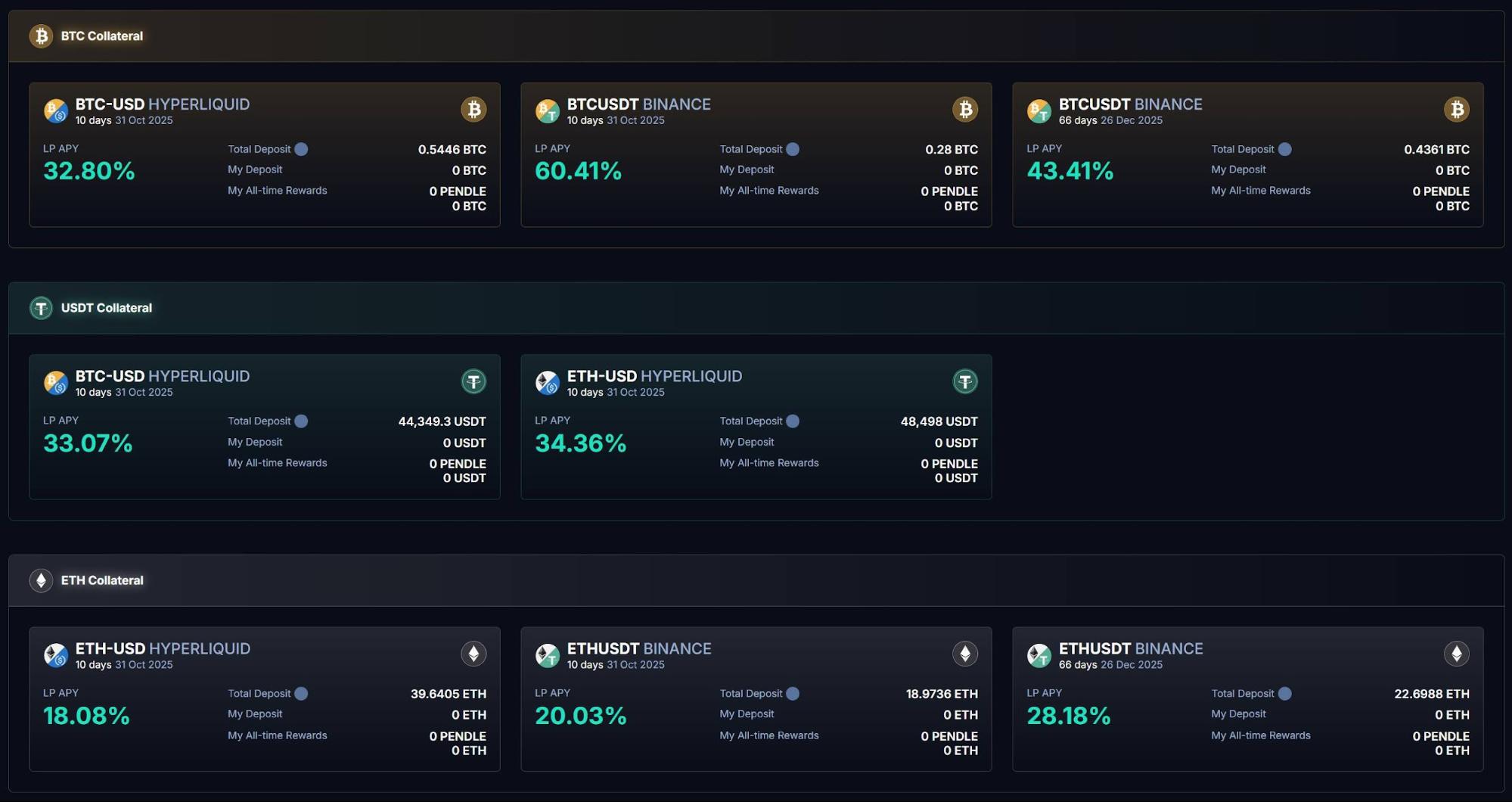

No painel do Boros, encontra mercados para BTC, ETH e USDT, tanto na Binance como na Hyperliquid:

Como referido, os funding rates são um indicador determinante do sentimento de mercado. Se conseguir interpretar corretamente esse sentimento, pode lucrar com as negociações de funding rate do Boros.

O processo para converter previsões de mercado em retorno é o seguinte.

A lógica central do Boros consiste em fixar o funding rate atual de mercado como referência e permitir aos utilizadores apostar: se a taxa subir, as posições compradas lucram; se descer, as posições vendidas lucram.

Este mecanismo tem como base o YU.

Os utilizadores ligam as suas wallets, depositam colateral e compram YU.

O YU padroniza funding rates em ativos negociáveis, representando direitos futuros sobre o rendimento de funding rate. É também a unidade mínima para quantificar funding rates. Por exemplo, ao adquirir 1 YU BTCUSDT Binance, obtém direito ao rendimento de funding rate de uma posição de 1 BTC no par BTCUSDT da Binance.

Os retornos calculam-se subtraindo o custo ao rendimento. O YU depende de três métricas: Implied APR, Fixed APR e Underlying APR.

Comprar YU equivale a abrir uma posição, que implica dois componentes de custo:

Primeiro, Implied APR corresponde à taxa fixada na entrada — o preço do YU e a taxa anualizada fixa até à maturidade, que serve de referência para futuras variações de funding rate.

Segundo, as taxas de transação cobradas ao abrir a posição, que juntamente com o Implied APR, formam o Fixed APR — o custo total de entrada.

Agora, analisemos o rendimento.

O YU fixa um funding rate, mas o valor real nas plataformas externas é refletido pelo Underlying APR.

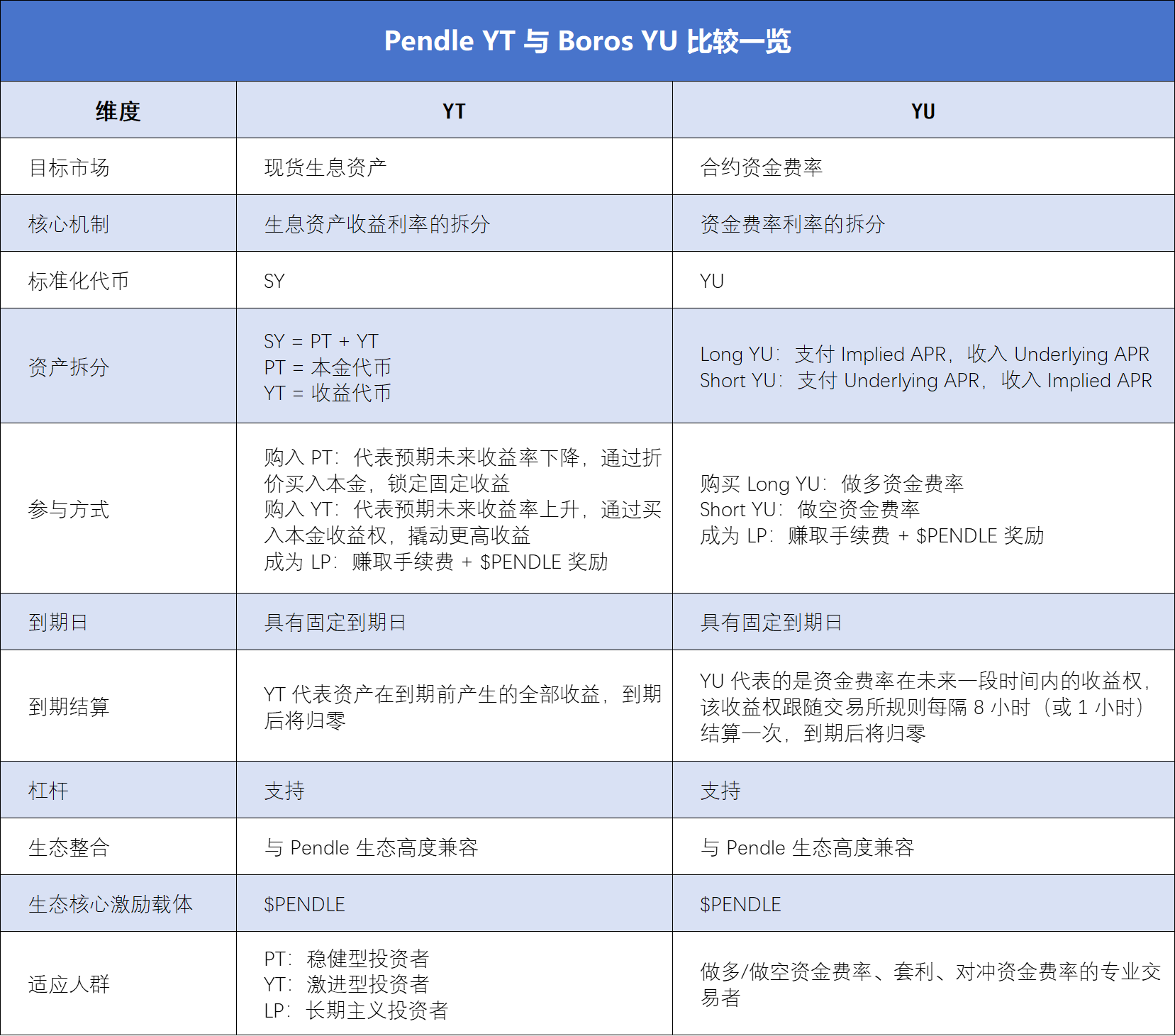

Ao comprar YU, os utilizadores podem assumir posições compradas ou vendidas no funding rate:

- Long YU (apostar na subida da taxa): paga Implied APR, recebe Underlying APR durante o período

- Short YU (apostar na descida): paga Underlying APR, recebe Implied APR durante o período

O lucro resulta da diferença entre rendimento e custo — Fixed APR menos Underlying APR.

- Se Fixed APR < Underlying APR (Underlying APR > Fixed APR), Long YU obtém lucro

- Se Fixed APR > Underlying APR, Short YU obtém lucro

Resumindo:

- Para exposição comprada ao funding rate: comprar Long YU

- Para exposição vendida ao funding rate: comprar Short YU

Boros liquida em sintonia com a plataforma de contratos perpétuos.

No produto BTCUSDT Binance: a Binance liquida funding rates a cada oito horas, e Boros faz o mesmo para o par BTCUSDT Binance.

A cada liquidação, Boros calcula a diferença entre Fixed APR e Underlying APR:

- Se Fixed APR < Underlying APR: deduz colateral do Short YU e os utilizadores de Long YU recebem lucros.

- Se Fixed APR > Underlying APR: deduz colateral do Long YU e os utilizadores de Short YU recebem lucros.

O YU representa um direito sobre o rendimento de funding rate durante um período definido. Liquida a cada oito (ou uma) horas, conforme as regras da plataforma. A cada liquidação, o valor do YU diminui. No momento de expiração, quando termina a previsão da taxa, o valor do YU é zero.

Para potenciar o rendimento, Boros oferece até 3x de alavancagem, permitindo abrir posições maiores com menos colateral. Alavancagem superior implica maior risco de liquidação, pelo que os utilizadores devem monitorizar o fator de saúde e ajustar o colateral de forma proativa.

Os utilizadores experientes em Pendle YT notarão semelhanças com o YU, facilitando a compreensão da sua mecânica. Contudo, existem diferenças relevantes, descritas na tabela abaixo:

Da Cobertura à Arbitragem: Boros — a ferramenta do trader para redução de custos e eficiência

Este mecanismo long/short de funding rate tem sido largamente explorado por traders de derivados, instituições e especialistas DeFi desde o lançamento do Boros.

A forma mais direta de participar é comprar YU e apostar na direção do funding rate:

Ao escolher Long ou Short YU, os traders captam a diferença entre taxas fixas e variáveis. Em 12 de setembro de 2025, Boros lançou a negociação de funding rate na Hyperliquid. Em comparação com a Binance, o funding rate da Hyperliquid é mais volátil, proporcionando maior dinamismo e oportunidades de arbitragem.

Para quem mantém posições de longo prazo, Boros oferece cobertura robusta em ambientes de elevada volatilidade: basta assumir uma posição oposta ao funding rate no Boros relativamente à posição perpétua CEX, compensando o risco de taxa variável e fixando o custo/rendimento.

Por exemplo, ao manter uma posição perpétua comprada numa CEX, paga uma taxa variável. Ao comprar Long YU no Boros, o rendimento variável obtido compensa o valor pago na CEX.

De modo inverso, ao manter uma posição perpétua vendida numa CEX, paga uma taxa variável. Ao comprar Short YU no Boros, o rendimento fixo obtido compensa o valor pago na CEX.

Esta estrutura traz maior previsibilidade de custos e risco, sendo especialmente atrativa para instituições. Por exemplo, a Ethena, líder em estratégias delta-neutral, obtém receita essencialmente de funding rates positivos. Quando a volatilidade dos funding rates aumenta, a Ethena enfrenta grande incerteza, colocando em causa a sustentabilidade.

Ao utilizar Boros YU, Ethena consegue garantir taxas on-chain fixas e rendimento previsível, reforçando a estabilidade e eficiência do protocolo.

O lançamento da Hyperliquid desbloqueia também arbitragem entre plataformas:

A arbitragem depende de diferenças de preços entre mercados. Atualmente, Boros suporta a Binance (mais institucional, liquidações de 8 horas para taxas estáveis) e a Hyperliquid (mais orientada ao retalho, liquidações de 1 hora para maior volatilidade) — criando novas oportunidades de arbitragem interplataformas.

Boros oferece ainda múltiplos produtos com diferentes maturidades, permitindo arbitragem entre prazos: se o Implied APR do YU de curto prazo for inferior ao do YU de longo prazo, é sinal de que as taxas de curto prazo deverão ser inferiores às de longo prazo. Comprar YU de curto prazo, vender YU de longo prazo, ou vice-versa.

Para traders não direcionais, é possível participar como fornecedor de liquidez (LP).

Boros Vaults permitem aos utilizadores fornecer liquidez para negociação de YU e obter taxas de swap e recompensas em $PENDLE. A página Boros Vaults indica TAP dos BTCUSDT Binance Vaults superior a 60,41 %.

Observação: Boros Vaults operam de forma semelhante ao Uniswap V2 — as posições LP correspondem essencialmente a “YU + colateral” e são afetadas pelo Implied APR. Ser LP representa uma exposição moderada a Long YU, e quando o Implied APR desce, os utilizadores arriscam perdas impermanentes relevantes.

A procura pelas quotas dos Vaults é elevada graças à popularidade do Boros, mas à medida que o Boros evolui do lançamento experimental para o crescimento acelerado, a oferta continuará a aumentar.

Todos os recursos convergem para Pendle: programa de recomendações inaugura nova fase de crescimento

Boros é o principal pilar do roadmap da Pendle para 2025, impulsionando o ecossistema tanto pela inovação como pela expansão de mercado.

A visão da Pendle é ser uma plataforma abrangente de negociação de rendimento. Boros amplia a inovação da tokenização de rendimento da Pendle ao mercado de funding rate de grande escala e volatilidade, convertendo tokens de funding rate de CEX e DEX em ativos YU padronizados — expandindo o ecossistema DeFi on-chain para o CeFi off-chain.

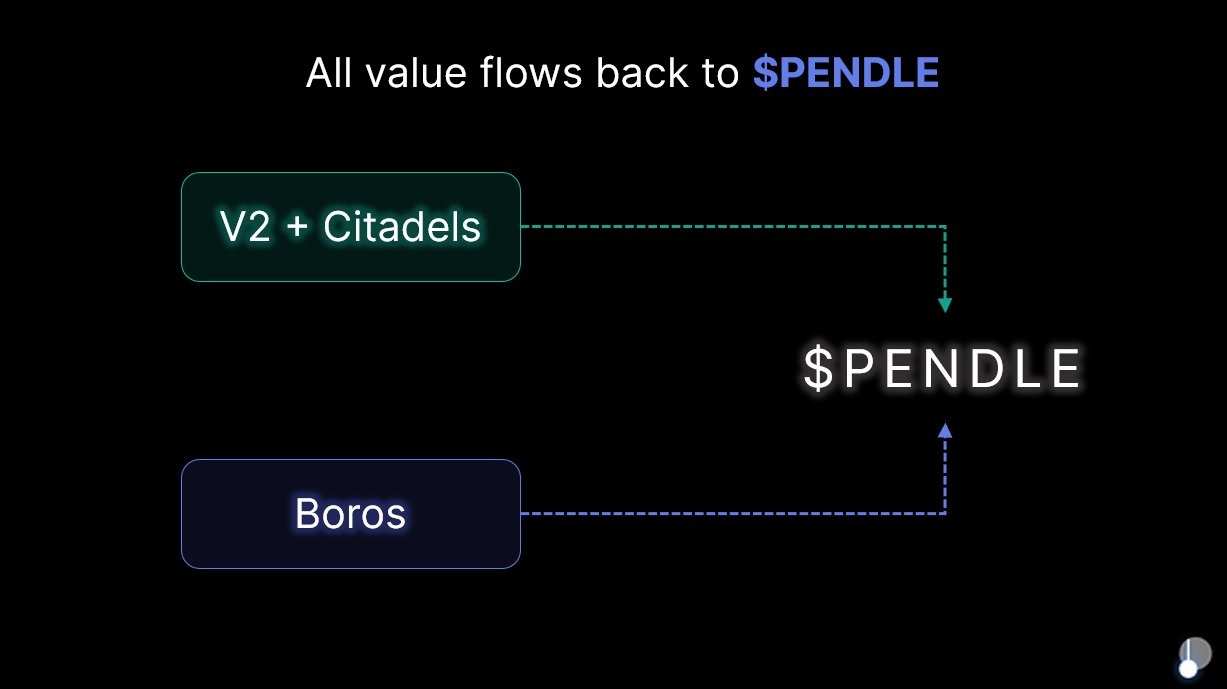

No lançamento do Boros 1.0, a Pendle foi clara: não serão emitidos novos tokens. Toda a receita do protocolo reverte para $PENDLE e $vePENDLE, garantindo que $PENDLE é o beneficiário final da Pendle V2 e do Boros. Em 6 de agosto de 2025, a estreia do Boros originou uma valorização semanal superior a 40 % em $PENDLE, confirmando a confiança do mercado no potencial do Boros.

A inovação disruptiva resulta da redescoberta de valor negligenciado. O foco de Boros nos funding rates revela uma enorme oportunidade oculta no mercado de perpétuos.

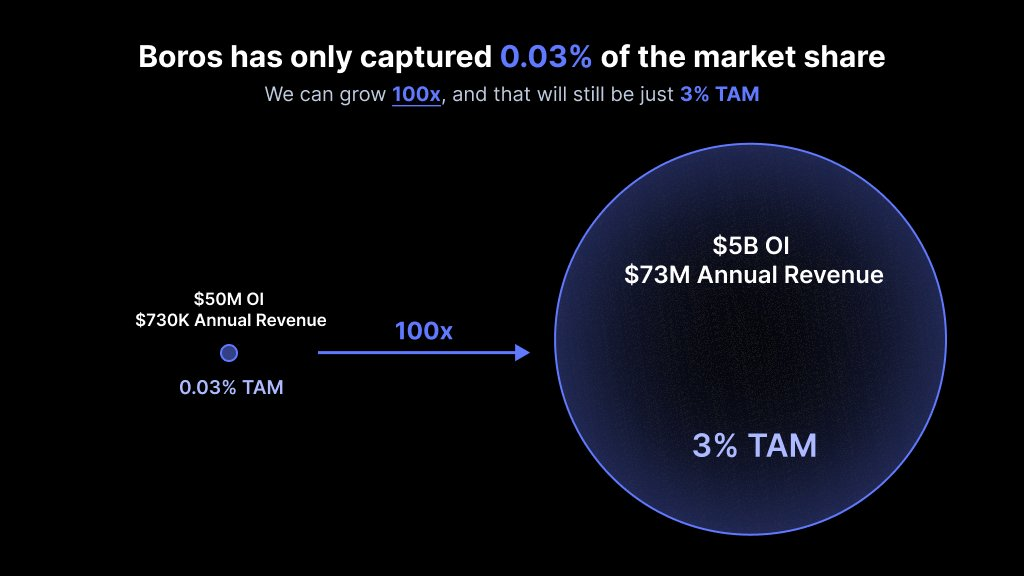

Atualmente, o mercado de contratos perpétuos regista open interest diário superior a 200 mil milhões $ e volumes diários acima dos 250 mil milhões $. Boros atingiu quase 1 mil milhões $ em negociação nocional e 730 000 $ em rendimento anualizado em apenas dois meses — representando apenas 0,03 % de quota de mercado.

Isto mostra que o mercado é vasto e praticamente inexplorado. Para Boros, elevar a quota para 3 % equivaleria a um salto de 100 vezes.

Para conquistar esta oportunidade de 100 mil milhões $, Boros lançou iniciativas estratégicas para o crescimento futuro.

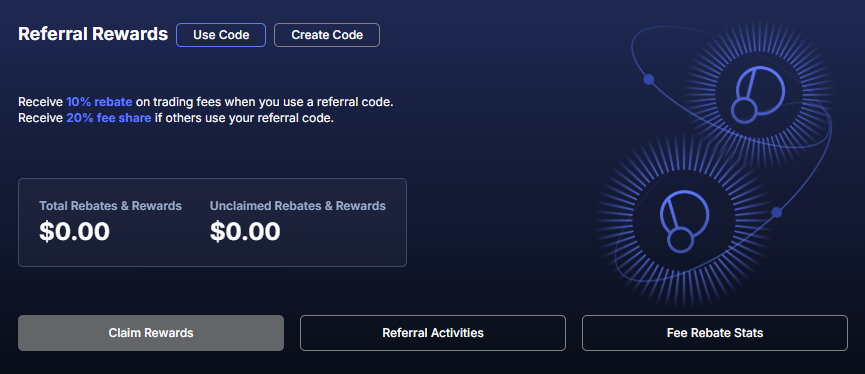

Após testes rigorosos, Boros 1.0 está ativo e o programa de recomendações já foi lançado, marcando o início do desenvolvimento em larga escala. Novos endereços com mais de 100 000 $ em negociação nocional qualificam-se para códigos de recomendação. Os recomendadores ganham 20 % das taxas de liquidação e negociação dos utilizadores recomendados, enquanto estes beneficiam de um desconto de 10 % nas taxas de negociação.

Cada código de recomendação é válido por um ano; assim que o volume nocional de negociação ultrapassar 1 mil milhões $, o desconto de 10 % termina.

Boros continuará a otimizar funcionalidades e produtos, ampliando o suporte a mais ativos, plataformas e alavancagem superior: BTC e ETH já estão ativos, com SOL, BNB e outros em breve; Binance e Hyperliquid já são suportados, com Bybit, OKX e outras plataformas no roadmap; estão previstas alavancagem superior e aumento dos limites OI/vault.

Importa destacar que o framework extensível do Boros permite tokenizar rendimentos provenientes de DeFi, TradFi, obrigações, ações e outros RWAs.

Esta abordagem está totalmente alinhada com a missão da Pendle: “Onde houver rendimento, há Pendle.” Como lançamento emblemático para 2025, Boros vai unir cripto e finanças tradicionais, acelerando a visão de plataforma abrangente de negociação de rendimento ao lado da iniciativa Citadels PT em conformidade.

À medida que Boros evolui, a plataforma afirma-se como solução global de rendimento para todos os perfis de utilizador.

Declaração:

- Este artigo foi reproduzido de [TechFlow] e é propriedade do autor original [TechFlow]. Para objeções à reprodução, contacte a equipa Gate Learn para atuação imediata segundo os nossos procedimentos.

- Declaração de exoneração de responsabilidade: As opiniões expressas são exclusivamente do autor e não constituem aconselhamento de investimento.

- Outras versões linguísticas são traduzidas pela equipa Gate Learn e não podem ser copiadas, distribuídas ou plagiadas sem crédito a Gate.

Artigos relacionados

O que é o Gate Pay?

O que é o DyDX? Tudo o que precisa saber sobre a DYDX

O que é Uniswap?

Aptos: Um lar para DeFi's de Alto Desempenho

O que é Axie Infinito?