Venta de activos mientras compite por una licencia bancaria: ¿por qué está tan inquieto PayPal?

PayPal lanza un banco

El 15 de diciembre, el gigante mundial de pagos, con 430 millones de usuarios activos, presentó oficialmente una solicitud ante la Federal Deposit Insurance Corporation (FDIC) y el Departamento de Instituciones Financieras de Utah para crear un banco industrial (ILC) denominado “PayPal Bank”.

No obstante, solo tres meses antes, el 24 de septiembre, PayPal anunció una operación de gran relevancia: agrupó y vendió activos de préstamos “compre ahora, pague después” por un valor de 7 000 millones de dólares a la gestora de activos Blue Owl.

Durante la presentación de resultados, la directora financiera Jamie Miller aseguró a Wall Street que la estrategia de PayPal era “mantener un balance ligero”, enfocándose en liberar capital y mejorar la eficiencia.

Estos movimientos parecen contradictorios: por un lado, PayPal apuesta por una estructura de activos más ligera, mientras que por otro, busca una licencia bancaria. El sector bancario es uno de los más intensivos en capital a nivel global: exige grandes reservas, una supervisión regulatoria exhaustiva y exposición directa a los riesgos de depósitos y préstamos.

Detrás de esta aparente contradicción hay una concesión estratégica impulsada por la urgencia. No es una expansión empresarial rutinaria, sino una maniobra calculada para asegurar su posición ante el endurecimiento del entorno regulatorio.

La explicación oficial de PayPal es “ofrecer capital de préstamo a menor coste a las pequeñas empresas”, pero este argumento no resiste un análisis riguroso.

Desde 2013, PayPal ha concedido más de 30 000 millones de dólares en préstamos a 420 000 pequeñas empresas en todo el mundo, todo ello sin licencia bancaria. Si el negocio de préstamos de PayPal ha prosperado durante 12 años sin carta bancaria, ¿por qué solicitarla ahora?

Para responder, primero debemos preguntarnos: ¿quién concedió realmente esos 30 000 millones en préstamos?

PayPal: el “subarrendador” de los préstamos

Los comunicados de PayPal resaltan cifras de préstamos impresionantes, pero a menudo pasa desapercibido el dato clave: ninguno de esos 30 000 millones en préstamos fue realmente concedido por PayPal. El prestamista real es WebBank, con sede en Salt Lake City, Utah.

La mayoría nunca ha oído hablar de WebBank. Es una entidad enigmática: sin oficinas para clientes, sin publicidad y con presencia web mínima. Sin embargo, en los rincones discretos del fintech estadounidense, WebBank es un actor esencial.

WebBank es el prestamista detrás de los productos Working Capital y Business Loan de PayPal, de los planes a plazos de Affirm y de los préstamos personales de Upgrade.

Esta estructura se denomina “Banking as a Service (BaaS)”. PayPal gestiona la captación de clientes, la gestión de riesgos y la experiencia de usuario; WebBank solo aporta la licencia bancaria.

Piense en PayPal como un “subarrendador”: el título de propiedad lo ostenta WebBank.

Para empresas tecnológicas como PayPal, este modelo era ideal. Obtener una licencia bancaria es un proceso lento, complejo y costoso, y tramitar licencias de préstamo en los 50 estados es una pesadilla burocrática. Arrendar la carta de WebBank es una vía rápida VIP.

Pero el mayor riesgo de “alquilar” es que el propietario puede rescindir el contrato, vender o incluso demoler la propiedad en cualquier momento.

En abril de 2024, un cisne negro sacudió el fintech estadounidense. Synapse, intermediario BaaS, se declaró en quiebra de forma abrupta, bloqueando 265 millones de dólares de más de 100 000 usuarios y dejando 96 millones sin localizar; algunos perdieron todos sus ahorros.

Este desastre destapó grandes vulnerabilidades del modelo de “subarrendador”. Si falla cualquier eslabón, años de confianza del usuario pueden desaparecer de la noche a la mañana. Los reguladores respondieron con una estricta supervisión sobre BaaS, y varios bancos recibieron multas y restricciones por incumplimientos.

Para PayPal, aunque su socio es WebBank (no Synapse), el riesgo es idéntico. Si WebBank falla, el negocio de préstamos de PayPal se paraliza. Si WebBank cambia sus condiciones, PayPal no tiene margen de maniobra. Si los reguladores obligan a WebBank a endurecer alianzas, PayPal queda indefenso. Ese es el dilema: gestionas el negocio, pero tu línea de vida depende de otro.

Existe otro incentivo aún más atractivo para la dirección de PayPal: beneficios extraordinarios en un entorno de tipos altos.

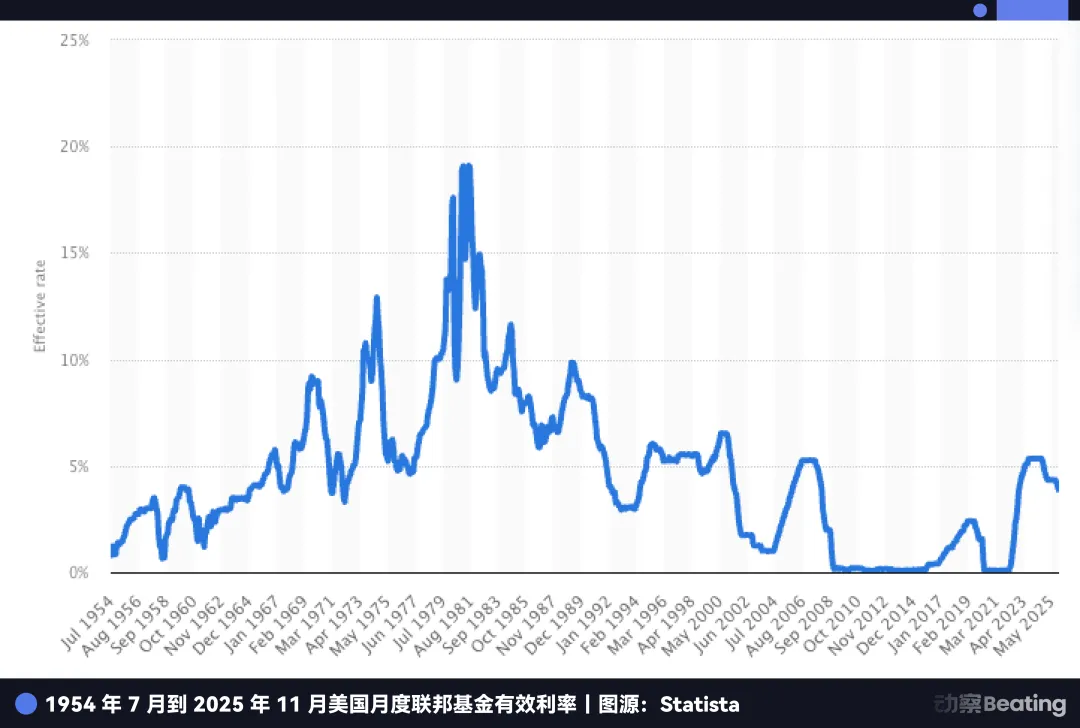

Durante la última década de tipos de interés cero, la banca no resultaba atractiva: apenas había margen entre depósitos y préstamos. Ahora el panorama ha cambiado.

Aunque la Fed ha comenzado a bajar tipos, el tipo de referencia estadounidense sigue cerca de un máximo histórico del 4,5 %. Los depósitos se han convertido en una auténtica mina de oro.

El dilema de PayPal: controla una enorme masa de fondos de 430 millones de usuarios activos, pero esos fondos permanecen en cuentas PayPal y deben depositarse en bancos asociados.

Los bancos asociados emplean este capital barato para adquirir bonos del Tesoro de EE. UU. al 5 % o conceder préstamos a tipos más altos, obteniendo grandes beneficios. PayPal solo recibe una pequeña parte.

Si PayPal obtiene su propia licencia bancaria, podrá convertir los fondos ociosos de los usuarios en depósitos baratos, comprar bonos del Tesoro, conceder préstamos y quedarse con todo el margen de beneficio. En este entorno de tipos altos, eso supone miles de millones en beneficios adicionales.

Pero si la meta fuera simplemente romper con WebBank, PayPal podría haber actuado antes. ¿Por qué esperar hasta 2025?

La respuesta está en una preocupación más profunda y urgente: las stablecoins.

PayPal: sigue siendo “subarrendador” en stablecoins

Si ser “subarrendador” en préstamos suponía menos beneficios y más riesgo para PayPal, en stablecoins esta dependencia es una amenaza existencial.

En 2025, la stablecoin PYUSD de PayPal se disparó, triplicando su capitalización de mercado hasta 3 800 millones de dólares en tres meses. Incluso YouTube anunció la integración de PYUSD en diciembre.

Sin embargo, tras los titulares, hay un hecho que PayPal no publicita: PYUSD no la emite PayPal, sino Paxos, una empresa con sede en Nueva York, en virtud de una colaboración.

Se trata de otro modelo “white-label”: PayPal licencia su marca, igual que Nike subcontrata la fabricación pero mantiene el logotipo.

Antes, esta división de funciones tenía sentido: PayPal poseía el producto y los usuarios, Paxos se encargaba del cumplimiento y la emisión, y ambas partes se beneficiaban.

Pero el 12 de diciembre de 2025, la OCC otorgó una “aprobación condicional” de licencia de banco fiduciario nacional a varias entidades, incluida Paxos.

No es una licencia bancaria comercial completa (con captación de depósitos o seguro FDIC), pero implica que Paxos avanza como emisor licenciado.

Con la “GENIUS Act” en juego, la urgencia de PayPal es clara. La ley permite a los bancos regulados emitir stablecoins de pago a través de filiales, concentrando derechos de emisión y beneficios en entidades licenciadas.

Antes, PayPal podía tratar las stablecoins como un módulo externalizado. Ahora, a medida que el socio gana estatus regulatorio, ya no es solo un proveedor: podría convertirse en competidor.

El problema de PayPal: no controla ni la infraestructura de emisión ni el estatus regulatorio.

El auge de USDC y las aprobaciones de licencias fiduciarias de la OCC envían un mensaje claro: en la carrera de stablecoins, gana quien controle emisión, custodia, liquidación y cumplimiento.

Así que PayPal no solo busca convertirse en banco, sino asegurarse un billete hacia el futuro. Sin él, PayPal queda al margen.

Aún más urgente, las stablecoins amenazan el modelo de negocio central de PayPal.

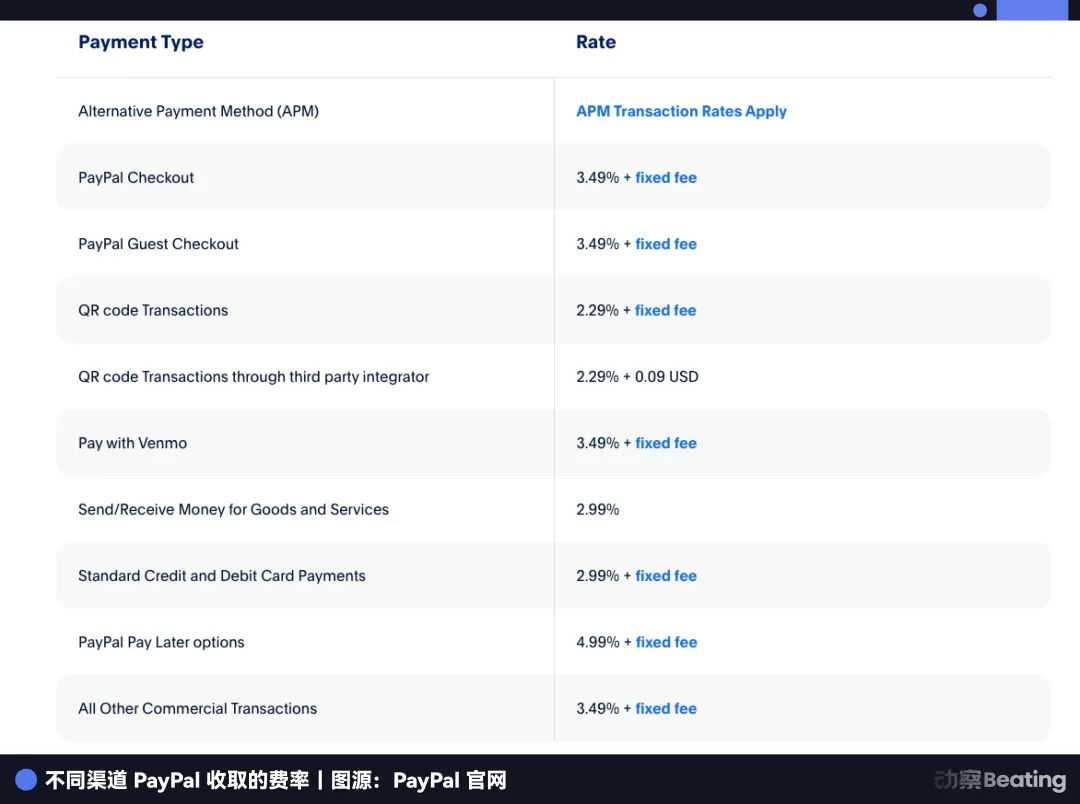

El segmento más rentable de PayPal son los pagos de comercio electrónico, que generan entre un 2,29 % y un 3,49 % por transacción. Las stablecoins operan de forma diferente: comisiones casi nulas, y los beneficios provienen de los intereses de los fondos de usuarios invertidos en bonos del Tesoro.

Con Amazon aceptando USDC y Shopify habilitando pagos con stablecoins, los comercios tienen una elección sencilla: ¿por qué pagar a PayPal una comisión del 2,5 % si las stablecoins cuestan casi nada?

Actualmente, los pagos de e-commerce generan más de la mitad de los ingresos de PayPal. La cuota de mercado ha caído del 54,8 % al 40 % en los últimos años. Sin control sobre las stablecoins, el foso de PayPal desaparece.

La situación de PayPal recuerda ahora a la de Apple con Apple Pay Later. En 2024, Apple, sin licencia bancaria y limitada por Goldman Sachs, cerró el servicio y volvió a centrarse en el hardware. Apple podía retirarse: el hardware es su núcleo, las finanzas un complemento.

PayPal no tiene esa red de seguridad.

No tiene teléfonos, ni sistema operativo, ni ecosistema de hardware. Las finanzas lo son todo: es su único canal de ingresos. La retirada de Apple es estratégica; para PayPal, retirarse es desaparecer.

Por eso PayPal debe avanzar. Debe conseguir una licencia bancaria y traer la emisión, el control y los beneficios de las stablecoins a su propio entorno.

Pero lanzar un banco en EE. UU. es extremadamente complejo, especialmente para una tecnológica con 7 000 millones en activos de préstamos. Los requisitos regulatorios son altísimos.

Para asegurarse su billete al futuro, PayPal diseñó una sofisticada maniobra de capital.

La transformación estratégica de PayPal

Volvamos a la contradicción inicial.

El 24 de septiembre, PayPal vendió préstamos “compre ahora, pague después” por 7 000 millones de dólares a Blue Owl, y la directora financiera declaró públicamente un balance “más ligero”. Los analistas de Wall Street lo interpretaron como una mejora de las finanzas y del flujo de caja.

Sin embargo, junto a la solicitud de licencia bancaria tres meses después, queda claro que fue una estrategia coordinada, no una contradicción.

Sin deshacerse de esos 7 000 millones en cuentas a cobrar, la solicitud de carta bancaria de PayPal casi seguro habría fracasado.

¿Por qué? Los reguladores estadounidenses exigen un riguroso “chequeo de salud” a los aspirantes a banco. La FDIC utiliza el ratio de suficiencia de capital como métrica clave.

La lógica: cuantos más activos de alto riesgo (como préstamos) en el balance, más capital debes mantener como colchón.

Si PayPal solicitara la licencia cargando con 7 000 millones en préstamos, los reguladores verían un lastre de riesgo: “¿Con todos estos activos riesgosos, puedes cubrir las posibles pérdidas?” Esto podría exigir enormes reservas de capital y una probable denegación.

Por eso, PayPal tuvo que adelgazar antes de la revisión.

El acuerdo con Blue Owl es un forward flow agreement: un diseño inteligente. PayPal transfiere todas las nuevas cuentas a cobrar y el riesgo de impago de los próximos dos años a Blue Owl, pero conserva los derechos de originación y la relación con el cliente: la “máquina de imprimir dinero” sigue dentro de casa.

Para el usuario, nada cambia: sigue solicitando y pagando préstamos a través de la app de PayPal. Pero para la FDIC, el balance de PayPal se vuelve más limpio y ligero de inmediato.

Con esta transformación, PayPal pasa de ser prestamista que asume riesgo de impago a intermediario que cobra comisiones.

El reordenamiento de activos para superar el escrutinio regulatorio no es nuevo en Wall Street, pero rara vez se hace con tanta decisión ni a tal escala. Demuestra la determinación de PayPal: aunque suponga renunciar a ingresos por intereses, merece la pena para asegurar el futuro a largo plazo.

Y la ventana para esta jugada audaz se cierra rápido. La urgencia de PayPal radica en que la “puerta trasera” a la que aspira está a punto de cerrarse, posiblemente para siempre, por los reguladores.

La puerta trasera se cierra

PayPal solicita una carta de Industrial Loan Company (ILC): una estructura poco conocida fuera del sector financiero, pero una de las más codiciadas en los círculos regulatorios de EE. UU.

Vea la lista de titulares de ILC: BMW, Toyota, Harley-Davidson, Target…

¿Por qué fabricantes de coches y minoristas quieren gestionar bancos?

La ILC es un resquicio único en la ley estadounidense que permite a gigantes no financieros operar bancos.

El resquicio proviene de la Competitive Equality Banking Act (CEBA) de 1987. Pese a su nombre, otorga a las matrices de ILC un privilegio excepcional: la exención de inscribirse como holding bancario.

Con una licencia bancaria normal, la matriz está bajo supervisión de la Reserva Federal. Con una ILC, la matriz (por ejemplo, PayPal) elude la Fed y solo responde ante la FDIC y los reguladores de Utah.

Esto otorga privilegios nacionales —captación de depósitos, acceso a los canales federales de pago— y evita la injerencia de la Fed en la estrategia empresarial.

Esto es arbitraje regulatorio y permite también “operaciones mixtas”. Así es como BMW y Harley-Davidson integran verticalmente su cadena de valor.

BMW Bank no necesita sucursales: sus servicios están integrados en el proceso de compra del coche. Cuando compra un BMW, el sistema de ventas le conecta con los préstamos de BMW Bank.

BMW gana tanto en la venta del coche como en el préstamo. Harley-Davidson va más allá: su banco puede prestar a motoristas fieles a los que los bancos tradicionales rechazan, porque Harley conoce sus tasas de impago.

Este es el objetivo final de PayPal: pagos por un lado, banca por otro, stablecoins en medio y sin injerencias externas.

Si el resquicio es tan valioso, ¿por qué Walmart o Amazon no han solicitado su propio banco?

Porque los bancos tradicionales se oponen ferozmente a esta puerta trasera.

Los banqueros ven a los gigantes comerciales con grandes bases de datos de usuarios como amenazas existenciales. En 2005, la solicitud de ILC de Walmart provocó una revuelta del sector bancario. Las asociaciones bancarias presionaron al Congreso, argumentando que si Walmart Bank usaba datos de compras para ofrecer préstamos baratos a sus clientes, los bancos comunitarios desaparecerían.

Bajo fuerte presión, Walmart retiró su solicitud en 2007. Los reguladores congelaron entonces las aprobaciones de ILC: no se concedió ninguna entre 2006 y 2019. Solo en 2020 Square (ahora Block) rompió el bloqueo.

Ahora, justo cuando la puerta trasera se reabrió, vuelve a estar en riesgo de cerrarse para siempre.

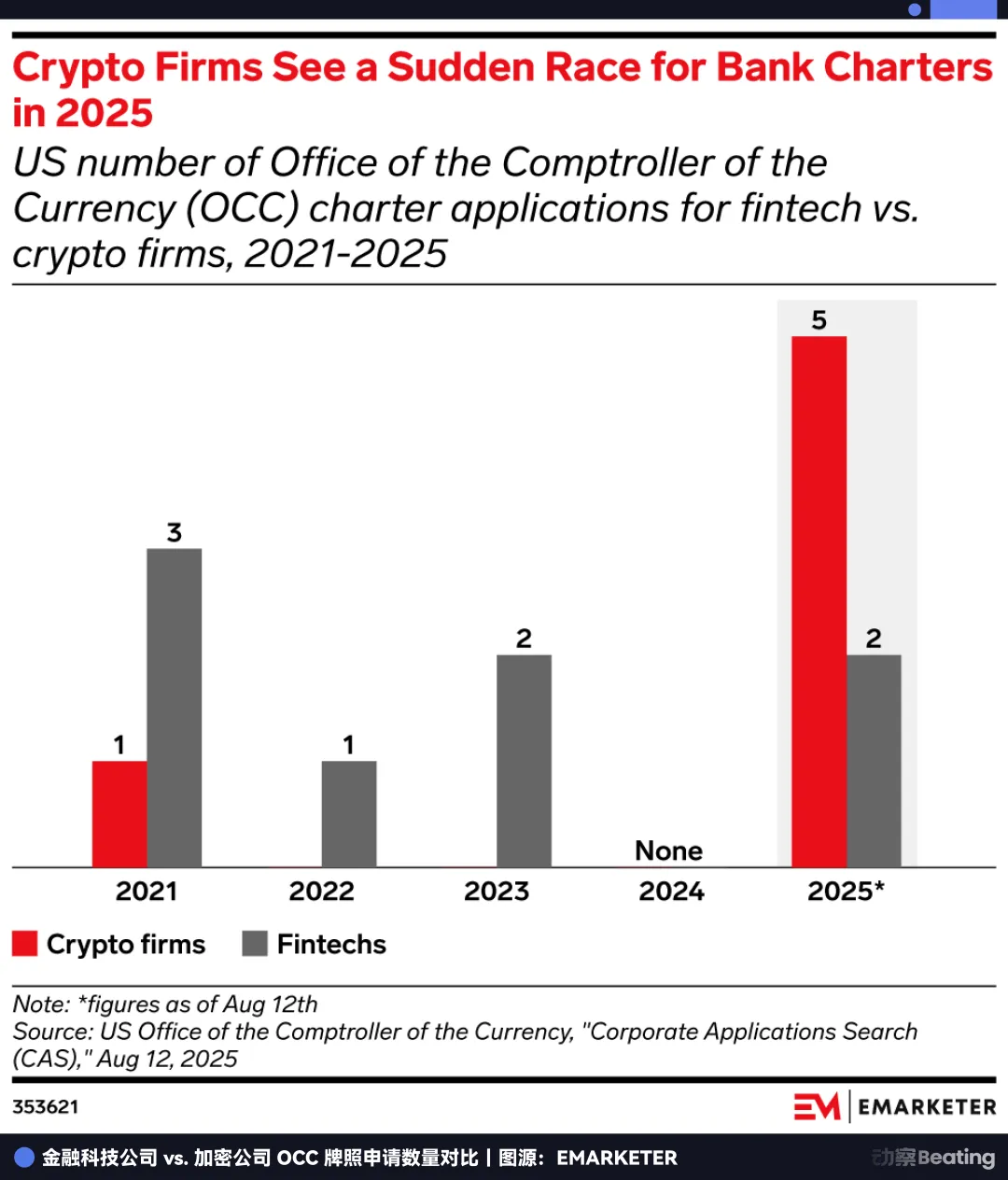

En julio de 2025, la FDIC emitió una solicitud de comentarios sobre el marco ILC: una clara señal de endurecimiento regulatorio. Hay legislación relacionada en trámite en el Congreso.

Esto provocó una avalancha de solicitudes. En 2025, las solicitudes de carta bancaria en EE. UU. marcaron récord con 20; la OCC recibió 14, igualando el total de los cuatro años anteriores.

Todos saben que esta es la última oportunidad antes de que la puerta se cierre. PayPal compite contra los reguladores: si no entra antes de que el resquicio se selle, puede que nunca tenga otra oportunidad.

El último asalto

La licencia por la que lucha PayPal es, en esencia, una “opción”.

Su valor actual es evidente: conceder préstamos de forma autónoma y captar el margen de intereses en un entorno de tipos altos. Su valor futuro reside en permitir a PayPal entrar en mercados restringidos de alto potencial.

El negocio más lucrativo de Wall Street no son los pagos, sino la gestión de activos.

Sin licencia bancaria, PayPal es solo un canal para fondos de usuarios. Con una ILC, se convierte en custodio legal.

Esto significa que PayPal podría custodiar legalmente Bitcoin, Ethereum y futuros activos RWA para 430 millones de usuarios. En el futuro, bajo la “GENIUS Act”, los bancos podrían ser la única puerta legal hacia protocolos DeFi.

Imagine una app de PayPal con un botón de “inversión de alto rendimiento” que conecta con protocolos DeFi como Aave o Compound, con el cumplimiento gestionado por PayPal Bank. Así se rompería el muro entre pagos Web2 y finanzas Web3.

En ese momento, PayPal no solo compite con Stripe en comisiones: construye el sistema operativo financiero de la era cripto, evolucionando de procesador de transacciones a gestor de activos. Las transacciones son finitas; la gestión de activos es un juego infinito.

Por eso PayPal da el paso decisivo a finales de 2025.

PayPal sabe que está en una encrucijada histórica. Por un lado, las stablecoins amenazan con borrar los beneficios de los pagos; por otro, el resquicio regulatorio de las ILC está a punto de cerrarse.

Para abrirse paso, PayPal tuvo que vender 7 000 millones en activos en septiembre: una jugada radical para asegurar su billete de supervivencia.

En perspectiva, tras 27 años, es una historia de destino que se cierra en círculo.

En 1998, cuando Peter Thiel y Elon Musk fundaron el antecesor de PayPal, su misión era “desafiar a los bancos” y revolucionar instituciones financieras anticuadas e ineficientes con dinero digital.

Veintisiete años después, el antiguo “mata dragones” hace todo lo posible por “convertirse en banco”.

No existen cuentos de hadas en los negocios: solo supervivencia. En vísperas de una reordenación financiera impulsada por las criptos, quedarse como “exgigante” fuera del sistema solo lleva a la extinción. Solo asegurando ese estatus regulatorio —aunque sea por la “puerta trasera”— se puede sobrevivir a la próxima era.

Este es un asalto de vida o muerte que debe completarse antes de que la ventana se cierre.

Si PayPal lo logra, será el JPMorgan Chase de Web3. Si fracasa, será solo un vestigio de la última era de Internet.

El tiempo se agota para PayPal.

Declaración:

- Este artículo se reproduce de [动察 Beatiing], el copyright pertenece al autor original [Sleepy.txt]. Si tiene alguna objeción a esta reproducción, contacte con el equipo de Gate Learn y lo gestionaremos con prontitud según nuestro procedimiento.

- Aviso legal: Las opiniones expresadas en este artículo pertenecen exclusivamente al autor y no constituyen asesoramiento de inversión.

- Otras versiones en distintos idiomas de este artículo han sido traducidas por el equipo de Gate Learn. Salvo que se cite a Gate, no copie, distribuya ni plagie el artículo traducido.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

¿Qué es Solscan y cómo usarlo? (Actualización 2025)