Ha comenzado la “era IPO” de Bitcoin: el movimiento lateral no marca el final, sino el inicio de una fase de acumulación.

La actual consolidación del precio de Bitcoin marca la llegada de su “momento de salida a bolsa”. ¿Por qué esto supone una nueva era de mayor asignación de activos? Aquí tienes la explicación.

El último artículo de Jordi Visser aborda una cuestión clave: pese a la constante sucesión de noticias optimistas—entradas robustas en ETF, importantes avances regulatorios y creciente interés institucional—la cotización de Bitcoin sigue moviéndose en un rango.

Visser sostiene que Bitcoin está atravesando una “salida a bolsa silenciosa”, evolucionando de ser un “concepto fantasioso” a convertirse en una “historia de éxito consolidada”. Normalmente, los valores en esta fase permanecen en consolidación entre 6 y 18 meses antes de recuperar la tendencia alcista.

Meta (antes Facebook) es un buen ejemplo. El 12 de mayo de 2012, debutó en bolsa a 38 $ por acción. Durante más de un año, su precio fluctuó y cayó, sin superar el precio de salida durante 15 meses. Google y otras tecnológicas de referencia han mostrado patrones similares en sus primeros años en bolsa.

Visser recalca que la consolidación del precio no implica necesariamente problemas para el activo. Este patrón suele reflejar la decisión de fundadores y primeros empleados de “materializar beneficios”. Quienes asumieron grandes riesgos en la etapa inicial y obtuvieron retornos extraordinarios desean asegurar sus ganancias. El proceso de venta interna y acumulación institucional lleva tiempo—solo cuando las transferencias de propiedad se equilibran, los precios retoman la senda alcista.

Visser identifica paralelismos notables con el estado actual de Bitcoin. Los primeros inversores—que compraron a 1 $, 10 $, 100 $ o 1 000 $—hoy cuentan con riqueza generacional. Bitcoin ya ha “entrado en el mercado principal”—los ETF cotizan en la NYSE, grandes empresas lo mantienen en reservas y fondos soberanos participan—lo que da a los primeros inversores ocasión para recoger beneficios.

Esto es motivo de celebración. Su paciencia ha sido recompensada. Hace cinco años, vender 1 000 millones de dólares en Bitcoin podía alterar el mercado; hoy, la mayor diversidad de compradores y el volumen permiten absorber operaciones de gran tamaño con mayor fluidez.

Conviene señalar que la interpretación de los datos on-chain sobre “quién vende” varía, por lo que el análisis de Visser es solo uno de los factores que afectan a la evolución del mercado. No obstante, este factor es crucial y merece ser seguido de cerca por su posible impacto en el futuro.

He extraído dos conclusiones clave del artículo.

Conclusión 1: Las perspectivas a largo plazo son excepcionalmente alcistas

Muchos inversores en cripto reaccionan al artículo de Visser con decepción: “¡Las ballenas tempranas están vendiendo Bitcoin a las instituciones! ¿Saben algo que nosotros no?”

Esta interpretación es totalmente errónea.

La venta de los primeros inversores no supone el “final” de un activo; marca el inicio de una nueva etapa.

Pensemos en Meta (antes Facebook). Aunque sus acciones cotizaron por debajo de 38 $ durante un año tras su salida a bolsa, hoy valen 637 $—un 1 576 % más que el precio inicial. Si pudiera volver a 2012, compraría acciones de Facebook a 38 $ sin dudarlo.

Por supuesto, invertir en una Serie A habría dado mayores retornos—aunque con mucho más riesgo que tras la salida a bolsa.

Bitcoin está en una posición comparable. Aunque ya no cabe esperar multiplicar retornos por cien cada año, cuando acabe la fase de asignación masiva, seguirá existiendo un potencial alcista relevante. El informe Bitwise Bitcoin Long-Term Capital Market Assumptions prevé que Bitcoin alcance 1,3 millones de dólares por moneda en 2035—una previsión que considero conservadora.

Existe una diferencia fundamental: tras una salida a bolsa, las empresas deben crecer para sostener el precio de sus acciones—Facebook no podía pasar de 38 $ a 637 $ de golpe, ya que necesitaba generar ingresos y beneficios para justificar ese salto, y tuvo que expandirse e innovar, asumiendo riesgos.

Bitcoin es distinto—cuando las ballenas tempranas acaben de vender, no necesita “hacer nada”. Para pasar de una capitalización de 2,5 billones de dólares a los 25 billones del oro, Bitcoin solo necesita “aceptación generalizada”.

Si bien esto no ocurrirá de inmediato, el ciclo de apreciación de Bitcoin podría ser más rápido que el de Facebook.

En perspectiva a largo plazo, la consolidación del precio de Bitcoin es una “oportunidad de oro”. Creo que es el momento idóneo para acumular antes del próximo impulso.

Conclusión 2: La era de la asignación del 1 % a Bitcoin ha terminado

Como subraya Visser, las empresas tras salir a bolsa son menos arriesgadas que las startups—el capital está más distribuido, la supervisión regulatoria es mayor y hay más opciones de diversificación. Invertir en Facebook tras su salida a bolsa resulta mucho más seguro que apostar por una startup de Silicon Valley fundada por universitarios en una casa de fiestas.

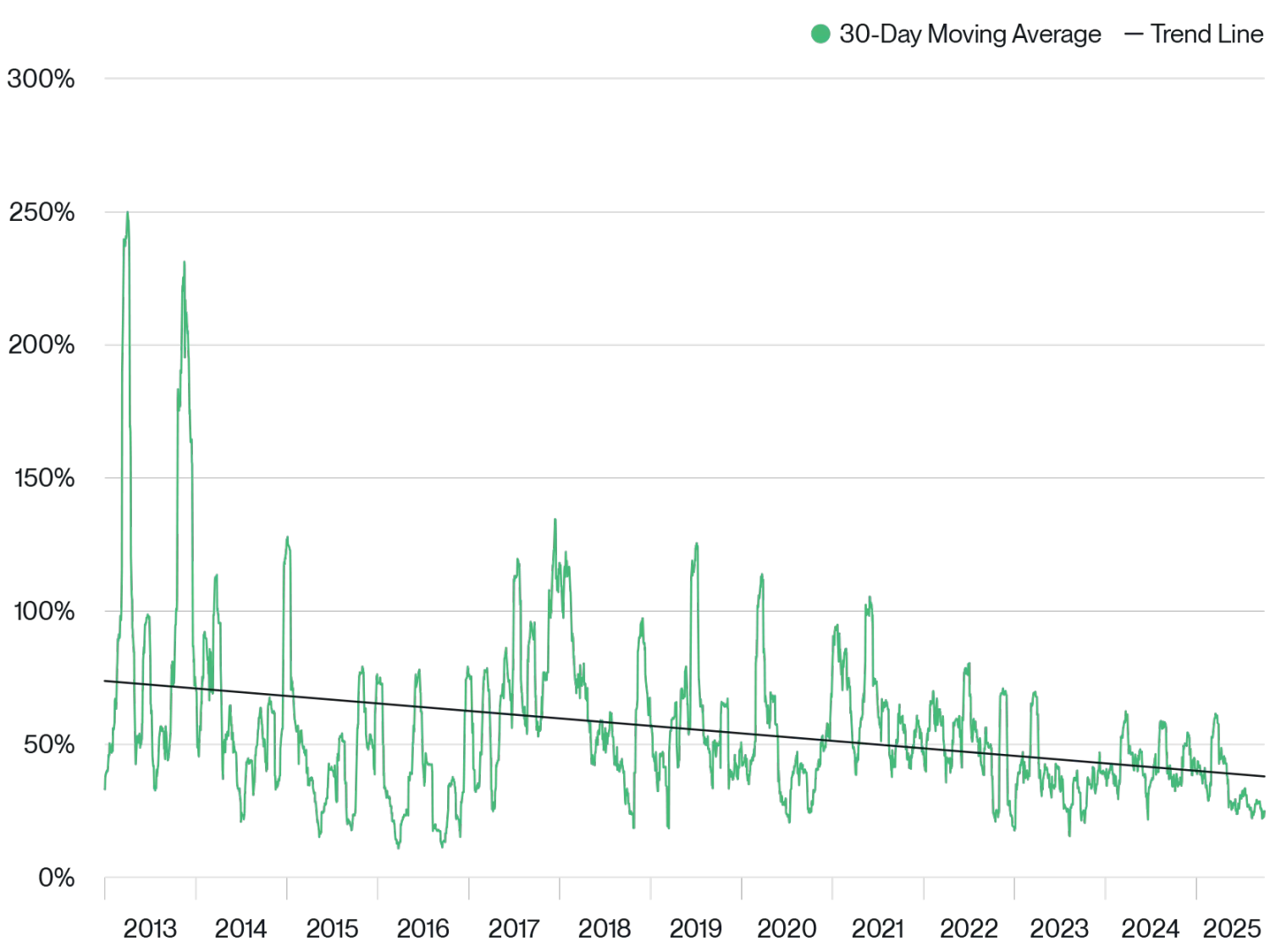

Bitcoin vive una etapa equivalente. Los tenedores han pasado de ser “entusiastas tempranos” a “inversores institucionales”, y con la tecnología cada vez más madura, Bitcoin ha dejado de estar en riesgo existencial. Ya es una clase de activo madura. Esto se nota en su volatilidad—desde que se lanzaron los ETF de Bitcoin en enero de 2024, la volatilidad ha bajado drásticamente.

Volatilidad histórica de Bitcoin

Fuente: Bitwise Asset Management. Rango de datos: 1 de enero de 2013 a 30 de septiembre de 2025.

Esta transición brinda una lección clave a los inversores: es posible que los retornos futuros de Bitcoin disminuyan ligeramente, pero su volatilidad caerá de forma significativa. Como asignador de activos, no vendo—de hecho, ante la previsión de que Bitcoin sea uno de los activos globales con mejor rendimiento en la próxima década—aumento mi posición.

En definitiva, menor volatilidad implica “menos riesgo al mantener una mayor asignación”.

El artículo de Visser confirma una tendencia que hemos observado directamente: en los últimos meses, Bitwise ha mantenido cientos de reuniones con asesores, instituciones e inversores profesionales, constatando un cambio claro—la era de la asignación del 1 % a Bitcoin ha terminado. Más inversores consideran el 5 % como nuevo punto de partida.

Bitcoin está viviendo su “momento de salida a bolsa”. Si la historia sirve de guía, aumentar la exposición es la vía para aprovechar esta nueva era.

Aviso legal:

- Este artículo se reproduce de [Foresight News] y los derechos de autor pertenecen al autor original [Matt Hougan, Director de Inversiones de Bitwise]. Para cuestiones de republicación, contacta con el equipo de Gate Learn para una resolución ágil.

- Aviso legal: Las opiniones y puntos de vista presentes en este artículo corresponden exclusivamente al autor y no constituyen asesoramiento de inversión.

- Las versiones en otros idiomas de este artículo han sido traducidas por el equipo de Gate Learn. No copies, distribuyas ni plagies el contenido traducido sin mencionar a Gate.

Artículos relacionados

Top 10 Empresas de Minería de Bitcoin

Explicación detallada de Yala: Construyendo un Agregador de Rendimiento DeFi Modular con $YU Stablecoin como Medio

De la emisión de activos a la escalabilidad de BTC: evolución y desafíos

¿Qué hace que Blockchain sea inmutable?

¿Qué es el protocolo Solv? Todo lo que necesitas saber sobre SolvBTC