灰度的AVAX现货ETF:加密货币机构演变的重大里程碑 #GrayscaleEyesAVESpotETFConversion 2026深度解析(

2026年的加密市场继续从零售投机转变为受监管的机构级金融。灰度推动将其雪崩信托转换为现货AVAX ETF,正是这一转变的典范——连接传统投资者与高性能Layer-1网络如雪崩。

1️⃣ 目前的动态是什么? )2026年2月最新动态(

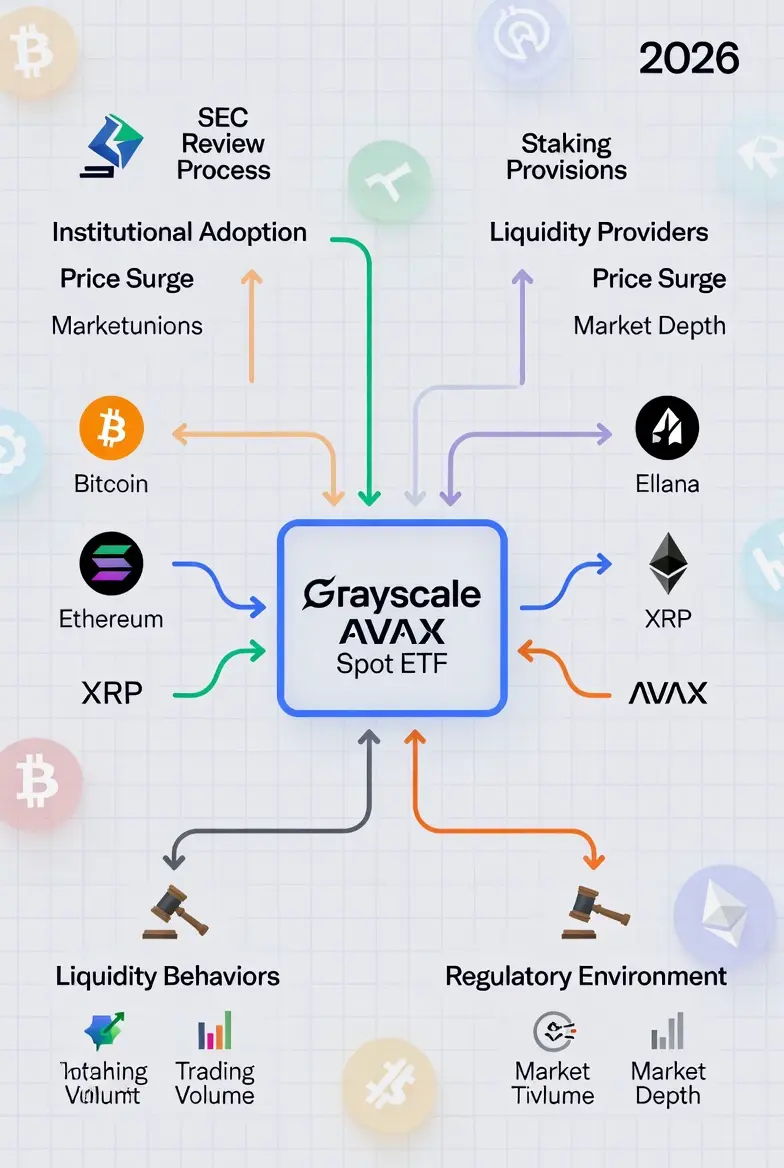

灰度投资已多次提交)并修正(一份S-1注册声明给美国SEC,旨在将其现有的雪崩信托转变为现货AVAX ETF。拟议产品将:

直接持有实际AVAX代币)现货敞口(。

在纳斯达克以GAVX等代码交易)此前讨论的AVAX或类似(。

允许现金创建/赎回,方便机构投资。

通过可信合作伙伴如Coinbase Custody进行托管。

近期修正)2025年底/2026年初(包括明确的质押条款——最多70-85%的持仓可以在雪崩网络上质押,奖励可能会传递给ETF持有人)扣除托管/质押提供者的费用后,通常为奖励的5-10%(。这使得ETF不仅是价格追踪工具,更是收益生成工具——对寻求资产升值和质押收入的被动投资者来说是一个游戏规则的改变者,无需管理节点或钱包。

其他公司如VanEck和Bitwise也有类似申报,显示出争夺首个现货AVAX ETF的竞争。批准尚未保证)SEC审查中(,但在比特币/以太坊/索拉纳/XRP ETF成功后,势头正在增强。

2️⃣ 什么是现货ETF——为什么它对AVAX很重要?

不同于期货类产品,现货ETF直接持有基础资产)AVAX(,紧密追踪其实时价格。投资者通过普通券商账户获得敞口——无需加密钱包、交易所或密钥管理。

具体到AVAX:

它实现了对一个快速、可扩展的Layer-1区块链的普及,该链以秒级确认、低费用和强大的DeFi/游戏生态系统著称。

质押集成可能带来~7-10%+的年化收益)视网络状况而定(,抵消管理费)过去灰度信托的~2.5%费用比率(,并提供超越纯投机的实际用例。

3️⃣ 立即的市场反应与价格走势

ETF申报新闻)及修正(引发积极动能:

AVAX在最初公告后上涨约11%,随后出现多次涨势。

截至2026年2月中旬:AVAX价格在 ~$9.10–$9.20,高于近期低点约$7.50–$8.00。

24小时交易量:约2亿美元,在热潮期间激增至5亿美元以上。

市值:约39亿美元。

更高的交易量提升流动性,缩小价差,减少滑点——使AVAX对大额交易更具吸引力。然而,整体市场调整,例如反弹后回调,限制了涨幅,显示加密货币的宏观敏感性依然存在。

4️⃣ 流动性与交易动态的提升

ETF充当流动性吸引器:

机构资金流入带来稳定的买盘压力。

授权参与者(大银行/做市商)高效处理创建/赎回。

像AVAX这样的山寨币,历史上深度低于比特币/以太坊,受益更大——价格发现更平滑,鲸鱼操作带来的波动减少,订单簿更优。

到2026年,山寨币的现货ETF加速推进:索拉纳、XRP等在获批后市场更深。若AVAX推出,也可能跟进。

5️⃣ 机构采纳的超级趋势

2025–2026年标志着转折点:加密货币从零售驱动的炒作转向机构配置。

比特币现货ETF:预计资产管理规模超过1800亿美元,并持续增长。

以太坊、索拉纳、XRP ETF:已上线或在扩展中,吸引养老金、对冲基金和财富管理机构。

山寨币ETF(AVAX、Cardano、Polkadot):下一波,专注于具有质押、DeFi和实际应用的实用型代币。

机构将这些视为投资组合的多元化工具——与股票/债券相关性低,具有收益潜力。灰度的AVAX布局也符合这一趋势:AVAX支持子网、企业区块链和代币化——契合2026年的RWA(真实世界资产)和稳定币/代币化热潮。

6️⃣ 更广泛的加密市场影响与溢出效应

积极情绪扩散:AVAX的上涨带动Layer-1同行(SOL、ADA、ETH)通过“山寨币季”轮动。

生态系统成熟:受监管的产品吸引主流资金,改善整体流动性,降低操纵风险。

质押创新:如果AVAX ETF的质押获批,可能为其他PoS资产树立先例——结合价格敞口与被动收入。

市场演变:从投机周期向基础设施驱动的增长转变,监管明晰后推动规模扩大。

7️⃣ 需关注的风险与考量

监管障碍:SEC可能延迟或拒绝对质押、托管、市场操纵的担忧。

波动性依然存在:宏观因素(如美联储利率、股市)仍占主导;在更广泛的调整中,AVAX曾下跌。

代币解锁:即将到来的AVAX解锁(例如:2026年初约1.67百万枚)可能短期内增加供应压力。

质押风险:锁仓期、削减潜在、奖励变动带来新动态。

竞争:多家发行商(如VanEck、Bitwise)若同时推出多款AVAX ETF,流动性可能分散。

简要总结与核心观点

灰度推动的AVAX现货ETF是加密货币主流融合的关键一步:

✔ 直接现货敞口+潜在质押收益(约70-85%的持仓已质押)。

✔ 提升流动性、交易量(每日超2亿美元)以及价格稳定。

✔ 表示机构对像AVAX这样的实用型山寨币的信心。

✔ 这是2026年更大趋势的一部分:更多山寨币ETF、更深的市场和受监管的收益产品。

加密货币正逐步成熟为一种结构化资产类别——ETF是桥梁。如果获批,AVAX凭借其速度、可扩展性和质押功能,将获得巨大收益。

密切关注SEC动态、ETF资金流入和AVAX链上指标——这可能引发下一波山寨币热潮。

2026年的加密市场继续从零售投机转变为受监管的机构级金融。灰度推动将其雪崩信托转换为现货AVAX ETF,正是这一转变的典范——连接传统投资者与高性能Layer-1网络如雪崩。

1️⃣ 目前的动态是什么? )2026年2月最新动态(

灰度投资已多次提交)并修正(一份S-1注册声明给美国SEC,旨在将其现有的雪崩信托转变为现货AVAX ETF。拟议产品将:

直接持有实际AVAX代币)现货敞口(。

在纳斯达克以GAVX等代码交易)此前讨论的AVAX或类似(。

允许现金创建/赎回,方便机构投资。

通过可信合作伙伴如Coinbase Custody进行托管。

近期修正)2025年底/2026年初(包括明确的质押条款——最多70-85%的持仓可以在雪崩网络上质押,奖励可能会传递给ETF持有人)扣除托管/质押提供者的费用后,通常为奖励的5-10%(。这使得ETF不仅是价格追踪工具,更是收益生成工具——对寻求资产升值和质押收入的被动投资者来说是一个游戏规则的改变者,无需管理节点或钱包。

其他公司如VanEck和Bitwise也有类似申报,显示出争夺首个现货AVAX ETF的竞争。批准尚未保证)SEC审查中(,但在比特币/以太坊/索拉纳/XRP ETF成功后,势头正在增强。

2️⃣ 什么是现货ETF——为什么它对AVAX很重要?

不同于期货类产品,现货ETF直接持有基础资产)AVAX(,紧密追踪其实时价格。投资者通过普通券商账户获得敞口——无需加密钱包、交易所或密钥管理。

具体到AVAX:

它实现了对一个快速、可扩展的Layer-1区块链的普及,该链以秒级确认、低费用和强大的DeFi/游戏生态系统著称。

质押集成可能带来~7-10%+的年化收益)视网络状况而定(,抵消管理费)过去灰度信托的~2.5%费用比率(,并提供超越纯投机的实际用例。

3️⃣ 立即的市场反应与价格走势

ETF申报新闻)及修正(引发积极动能:

AVAX在最初公告后上涨约11%,随后出现多次涨势。

截至2026年2月中旬:AVAX价格在 ~$9.10–$9.20,高于近期低点约$7.50–$8.00。

24小时交易量:约2亿美元,在热潮期间激增至5亿美元以上。

市值:约39亿美元。

更高的交易量提升流动性,缩小价差,减少滑点——使AVAX对大额交易更具吸引力。然而,整体市场调整,例如反弹后回调,限制了涨幅,显示加密货币的宏观敏感性依然存在。

4️⃣ 流动性与交易动态的提升

ETF充当流动性吸引器:

机构资金流入带来稳定的买盘压力。

授权参与者(大银行/做市商)高效处理创建/赎回。

像AVAX这样的山寨币,历史上深度低于比特币/以太坊,受益更大——价格发现更平滑,鲸鱼操作带来的波动减少,订单簿更优。

到2026年,山寨币的现货ETF加速推进:索拉纳、XRP等在获批后市场更深。若AVAX推出,也可能跟进。

5️⃣ 机构采纳的超级趋势

2025–2026年标志着转折点:加密货币从零售驱动的炒作转向机构配置。

比特币现货ETF:预计资产管理规模超过1800亿美元,并持续增长。

以太坊、索拉纳、XRP ETF:已上线或在扩展中,吸引养老金、对冲基金和财富管理机构。

山寨币ETF(AVAX、Cardano、Polkadot):下一波,专注于具有质押、DeFi和实际应用的实用型代币。

机构将这些视为投资组合的多元化工具——与股票/债券相关性低,具有收益潜力。灰度的AVAX布局也符合这一趋势:AVAX支持子网、企业区块链和代币化——契合2026年的RWA(真实世界资产)和稳定币/代币化热潮。

6️⃣ 更广泛的加密市场影响与溢出效应

积极情绪扩散:AVAX的上涨带动Layer-1同行(SOL、ADA、ETH)通过“山寨币季”轮动。

生态系统成熟:受监管的产品吸引主流资金,改善整体流动性,降低操纵风险。

质押创新:如果AVAX ETF的质押获批,可能为其他PoS资产树立先例——结合价格敞口与被动收入。

市场演变:从投机周期向基础设施驱动的增长转变,监管明晰后推动规模扩大。

7️⃣ 需关注的风险与考量

监管障碍:SEC可能延迟或拒绝对质押、托管、市场操纵的担忧。

波动性依然存在:宏观因素(如美联储利率、股市)仍占主导;在更广泛的调整中,AVAX曾下跌。

代币解锁:即将到来的AVAX解锁(例如:2026年初约1.67百万枚)可能短期内增加供应压力。

质押风险:锁仓期、削减潜在、奖励变动带来新动态。

竞争:多家发行商(如VanEck、Bitwise)若同时推出多款AVAX ETF,流动性可能分散。

简要总结与核心观点

灰度推动的AVAX现货ETF是加密货币主流融合的关键一步:

✔ 直接现货敞口+潜在质押收益(约70-85%的持仓已质押)。

✔ 提升流动性、交易量(每日超2亿美元)以及价格稳定。

✔ 表示机构对像AVAX这样的实用型山寨币的信心。

✔ 这是2026年更大趋势的一部分:更多山寨币ETF、更深的市场和受监管的收益产品。

加密货币正逐步成熟为一种结构化资产类别——ETF是桥梁。如果获批,AVAX凭借其速度、可扩展性和质押功能,将获得巨大收益。

密切关注SEC动态、ETF资金流入和AVAX链上指标——这可能引发下一波山寨币热潮。