Aplicación del MACD: el rey de los indicadores

Este curso intermedio de Gate Learn Futures presenta diversos conceptos y el uso de indicadores técnicos como gráficos de velas, patrones técnicos, medias móviles y líneas de tendencia. En este artículo se explica el concepto de MACD, reconocido como uno de los principales indicadores, además de sus fundamentos, significado técnico y su aplicación en el trading.

¿Por qué el MACD es el rey de los indicadores?

El MACD se considera el indicador principal para los traders de futuros y es una herramienta esencial y básica para quienes comienzan a aprender análisis de indicadores. Por su carácter clásico y su relevancia dentro del sistema de indicadores técnicos, el MACD suele conocerse como el “rey de los indicadores”.

¿Por qué es importante el MACD?

- Es el indicador más utilizado y está reconocido como el más eficaz y práctico para reflejar la tendencia del mercado.

- Se trata de un indicador oscilante que se calcula a partir de la EMA, por lo que resulta útil tanto para anticipar tendencias como para analizar mercados laterales.

- La divergencia del MACD está considerada como uno de los mejores métodos técnicos para ayudar a los traders a comprar barato y vender caro.

- El MACD es uno de los indicadores más extendidos para determinar los momentos óptimos de apertura y cierre de posiciones. Se emplea habitualmente para decidir cuándo comprar o vender activos y para valorar la presión compradora y vendedora del mercado.

¿Qué es el indicador MACD?

MACD corresponde a las siglas de Moving Average Convergence Divergence, y en chino se denomina “指数平滑异同移动平均线”. Fue creado por Gerald Apple (Gerald Apple).

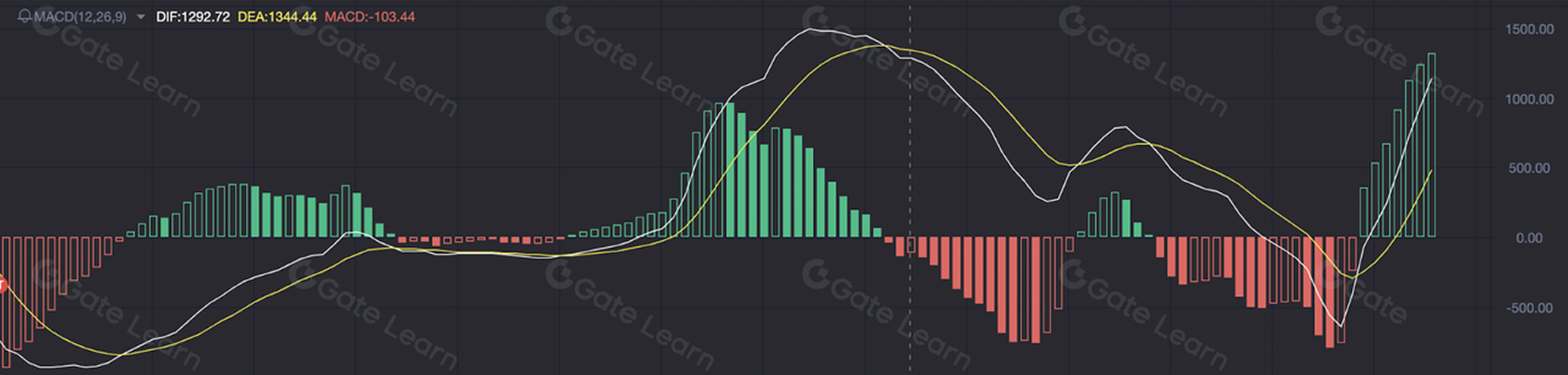

El MACD se compone de tres valores: DIF (línea de diferencia), DEA (línea de señal) y BAR (histograma). Por ejemplo, en el gráfico inferior, DIF es la línea blanca, conocida como la “línea rápida”. DEA, llamada también “línea lenta”, es la línea amarilla. La versión original del MACD solo incluía estas dos líneas, y observando cómo se acercan o separan se puede juzgar la tendencia del mercado.

El tercer elemento, el histograma (BAR), se incorporó posteriormente al indicador conforme el MACD fue ganando popularidad. El histograma, también conocido como “barras del histograma”, no representa ningún valor en sí mismo. Permite a los traders observar la distancia relativa entre las otras dos líneas y cumple una función auxiliar en el análisis posterior.

Aplicación

( 1) Valor de DIF y DEA y su situación relativa

- Si DIF y DEA son mayores que 0 (por encima del eje 0) y ascienden, el mercado está en tendencia alcista y conviene mantener o aumentar posiciones.

- Si DIF y DEA son menores que 0 (por debajo del eje 0) y descienden, predomina la presión vendedora y se recomienda adoptar una posición de espera o vender activos.

- Si DIF y DEA son mayores que 0 (por encima del eje 0) pero ambos descienden, el mercado alcista está perdiendo fuerza y la tendencia bajista es inminente, por lo que conviene vender activos o mantenerse al margen.

- Si DIF y DEA son menores que 0 (por debajo del eje 0) pero ascienden, el mercado está a punto de repuntar, por lo que se puede mantener los activos o comprar más.

( 2) Cruce de DIF y DEA

1. Si DIF y DEA están por encima del eje 0 y DIF supera a DEA al alza, el mercado está fuerte y el precio del activo subirá de nuevo. Puedes invertir más o mantener tus posiciones para beneficiarte de la subida. El cruce de ambas líneas se denomina cruce dorado del MACD. Ejemplo:

2. Si DIF y DEA están por debajo del eje 0 y DIF supera a DEA al alza, el mercado está a punto de recuperarse y el precio dejará de caer y comenzará a repuntar. Es un buen momento para comprar más activos o mantener tus posiciones. Este cruce es otra variante del cruce dorado del MACD. Ejemplo:

3. Si DIF y DEA están por encima del eje 0 pero DIF cruza a DEA a la baja, la tendencia alcista llega a su fin, se avecina un mercado bajista y el precio caerá, así que es momento de salir de tus posiciones. El cruce de las dos líneas forma una variante del cruce de la muerte del MACD.

4. Si DIF y DEA están por debajo del eje 0 y DIF cruza a DEA a la baja, comienza una nueva fase de caída intensa y los precios seguirán bajando, por lo que conviene deshacerse de los activos o mantenerse al margen. Este cruce es otra variante del cruce de la muerte del MACD.

(3) Divergencia

1. Divergencia de suelo La divergencia se produce cuando el precio alcanza un nuevo máximo (o mínimo) y el indicador no acompaña ese movimiento. En la divergencia de suelo, el precio marca un nuevo mínimo pero DIF no lo hace. Esta divergencia, también llamada alcista, señala que la presión compradora aumenta y puede ser suficiente para iniciar una nueva tendencia alcista en cualquier momento. La divergencia de suelo actúa como señal de giro en mínimos. Sin embargo, en la operativa real es fundamental considerar otras señales técnicas que confirmen si el giro corresponde a una tendencia definida, como la ruptura de la línea de tendencia o de la media móvil de 30 días. Ejemplo:

2. Divergencia de techo (divergencia bajista) La divergencia de techo se produce cuando el precio marca un nuevo máximo y el DIF no lo confirma. Esta divergencia, también llamada bajista, indica un cambio de tendencia de alcista a bajista y que el precio puede haber tocado su techo, por lo que se puede tomar posiciones cortas para aprovechar la posible caída. Aunque la divergencia de techo apunta a una corrección en máximos, es esencial tener en cuenta otros indicadores en la operativa para confirmar la tendencia, como la ruptura de la línea de tendencia o de la media móvil de 30 días.

Problemas posibles

1. Divergencias sucesivas Los inversores noveles suelen preferir el indicador de divergencia porque les ayuda a anticipar giros de tendencia y beneficiarse al comprar barato y vender caro.

Los inversores experimentados también consideran útil el análisis de divergencias, aunque comprenden que su aplicación puede resultar compleja, ya que existen situaciones en las que “los techos encadenan techos, los suelos encadenan suelos y surgen divergencias tras divergencias”. Como es sabido, una tendencia fuerte no termina fácilmente. Aunque la teoría de la divergencia puede ayudar a prever cuándo el precio alcanzará máximos o mínimos, es importante recordar que pueden aparecer varias divergencias seguidas, y el precio puede retomar su dirección original tras dos divergencias consecutivas.

2. Uso mecánico del indicador Un error habitual entre los traders principiantes, tras obtener operaciones exitosas con indicadores, es confiar excesivamente en ellos y ver el método como un “arma infalible” para cualquier escenario. Sin excepción, quienes adoptan esa postura terminan perdiendo, en ocasiones incluso más del capital invertido. Utilizar cualquier indicador de forma rígida y sin comprender el contexto no conduce a buenos resultados. Lo más inteligente es combinar el análisis fundamental y el técnico para contar con un marco analítico sólido y abordar el mercado desde diferentes perspectivas. Solo así aumentarás tus probabilidades de éxito en mercados volátiles.

Resumen

El MACD es conocido como el Rey de los indicadores y siempre encabeza la lista de herramientas que debes dominar. Todos los traders deberían aprender a usarlo para comprender mejor el mercado, aunque deben tener presente sus limitaciones para reflejar el sentimiento real. Por eso, se recomienda combinar el análisis MACD con otras técnicas de análisis técnico para obtener una visión más precisa de la tendencia.

Regístrate en Gate Futures y empieza a operar.

Aviso legal

Recuerda que este artículo tiene únicamente carácter informativo y no constituye asesoramiento de inversión. Gate no se responsabiliza de las decisiones de inversión que adoptes. La información sobre análisis técnico, visión de mercado, técnicas de trading y opiniones de otros traders no debe utilizarse como base para invertir. Toda inversión conlleva riesgos e incertidumbres, y este artículo no garantiza rendimientos de ningún tipo.