# SEConTokenizedSecurities

10.49K

The SEC confirmed tokenization doesn’t change securities regulation. Does this signal a more institution-friendly phase for RWA, and which sectors stand to benefit first?

HighAmbition

#SEConTokenizedSecurities

📌 トークン化された証券、SECの監督、および市場のダイナミクス

トークン化された証券の状況は急速に進化しており、米国SECは規制と市場行動の両方を形成する中心的な役割を果たしています。トークン化された証券は、株式、債券、ファンドなどの従来の金融商品をデジタルで表現したものであり、オンチェーン上にネイティブに存在するか、デジタル表現として存在するかに関わらず、既存の証券法の下で扱われます。SECは、登録、開示、投資家保護、詐欺防止規則などのすべての法的義務が、従来の証券と同様にトークン化資産にも適用されることを明確にしています。

これは、ブローカー、発行者、取引プラットフォームが法的および運用上の整合性を確保するためにコンプライアンスを維持しなければならないことを意味します。

1. 規制分類と法的地位

SECは一貫して、トークン化された証券=証券であると強調しています。所有権や権利を表すデジタルトークンは、従来の証券と同じ規制の対象となります。コンプライアンスは絶対条件であり、透明性、正確な報告、開示基準の遵守が求められます。市場メカニズムの革新は奨励されますが、投資家保護、詐欺防止ポリシー、報告義務などの規制原則は堅持されます。

2. 開示と透明性

発行者と配布者は、トークン化された証券について明確で堅牢な開示を提供しなけれ

原文表示📌 トークン化された証券、SECの監督、および市場のダイナミクス

トークン化された証券の状況は急速に進化しており、米国SECは規制と市場行動の両方を形成する中心的な役割を果たしています。トークン化された証券は、株式、債券、ファンドなどの従来の金融商品をデジタルで表現したものであり、オンチェーン上にネイティブに存在するか、デジタル表現として存在するかに関わらず、既存の証券法の下で扱われます。SECは、登録、開示、投資家保護、詐欺防止規則などのすべての法的義務が、従来の証券と同様にトークン化資産にも適用されることを明確にしています。

これは、ブローカー、発行者、取引プラットフォームが法的および運用上の整合性を確保するためにコンプライアンスを維持しなければならないことを意味します。

1. 規制分類と法的地位

SECは一貫して、トークン化された証券=証券であると強調しています。所有権や権利を表すデジタルトークンは、従来の証券と同じ規制の対象となります。コンプライアンスは絶対条件であり、透明性、正確な報告、開示基準の遵守が求められます。市場メカニズムの革新は奨励されますが、投資家保護、詐欺防止ポリシー、報告義務などの規制原則は堅持されます。

2. 開示と透明性

発行者と配布者は、トークン化された証券について明確で堅牢な開示を提供しなけれ

- 報酬

- 18

- 16

- リポスト

- 共有

CryptoChampion :

:

2026年ゴゴゴ 👊もっと見る

#SEConTokenizedSecurities #SEConTokenizedSecurities

トークン化された証券に関するほとんどのコメントは、柔らかく、再利用され、知的に怠惰です。

人々は「金融の未来」と叫びますが、唯一重要な質問をしません:誰がそれをコントロールしているのか。

幻想を取り除きましょう。

トークン化はデフォルトで自由ではありません。

それはインフラです。そして、インフラは常に理想よりも権力に奉仕します。

SECがトークン化された証券に介入することは、それ自体で強気でも弱気でもありません。

それを「大衆採用が確認された」と祝う人は、リスクを理解していないのではなく、エンゲージメントを稼いでいるだけです。

多くの人が言わない厳しい真実はこれです:

トークン化された証券は規制から逃れられません。

それらは規制をオンチェーンに引きずり込みます。

この動きは、規制当局からの降伏を示すものではありません。

それは管轄権を示しています。

ウォール街は監視、コンプライアンスフック、ブラックリストツール、緊急ブレーキなしに何兆ドルもオンチェーンに動かしません。もしそう信じているなら、それは確信ではなく否定です。

さあ、正確に見てみましょう。

トークン化された証券が実際に改善する点:

• 決済速度:ほぼ瞬時、T+2の代わりに

• 資本効率:仲介者の削減

• 分割アクセス:よ

原文表示トークン化された証券に関するほとんどのコメントは、柔らかく、再利用され、知的に怠惰です。

人々は「金融の未来」と叫びますが、唯一重要な質問をしません:誰がそれをコントロールしているのか。

幻想を取り除きましょう。

トークン化はデフォルトで自由ではありません。

それはインフラです。そして、インフラは常に理想よりも権力に奉仕します。

SECがトークン化された証券に介入することは、それ自体で強気でも弱気でもありません。

それを「大衆採用が確認された」と祝う人は、リスクを理解していないのではなく、エンゲージメントを稼いでいるだけです。

多くの人が言わない厳しい真実はこれです:

トークン化された証券は規制から逃れられません。

それらは規制をオンチェーンに引きずり込みます。

この動きは、規制当局からの降伏を示すものではありません。

それは管轄権を示しています。

ウォール街は監視、コンプライアンスフック、ブラックリストツール、緊急ブレーキなしに何兆ドルもオンチェーンに動かしません。もしそう信じているなら、それは確信ではなく否定です。

さあ、正確に見てみましょう。

トークン化された証券が実際に改善する点:

• 決済速度:ほぼ瞬時、T+2の代わりに

• 資本効率:仲介者の削減

• 分割アクセス:よ

- 報酬

- 5

- 1

- リポスト

- 共有

GateUser-562b8b04 :

:

bbb#SEConTokenizedSecurities

🚨 米証券取引委員会(SEC)は公式にトークン化された証券に焦点を当て、市場と投資家にとって重要な局面を迎えています。トークン化された証券は、株式、債券、不動産、ファンドなどの実世界の資産をブロックチェーン上で表現したものです。この技術は効率性と透明性を約束しますが、SECは明確に示しています:革新は規制の免除を意味しません。

🔍 なぜSECは懸念しているのか

SECによると、多くのトークン化資産は既存の米国法の下で証券の基準を満たしています。これにより、発行者は登録、開示、投資家保護の要件を遵守しなければなりません。規制当局の核心的な懸念は、未登録の提供、誤解を招く利回りの約束、市場操作の問題からリテール投資家を保護することにあります。これらの問題は以前、暗号業界を揺るがしました。

📉 金利と市場への影響

現在の高金利環境は、トークン化の動向に引き続き影響を与えています。米国の基準金利は5%~5.5%の範囲にあり、従来の債券などの固定収入商品はすでに競争力のある利回りを提供しています。トークン化された債券や利回りを生むデジタル資産は、これらの金利と比較され、発行者は6%~10%のリターンを約束する傾向にあります。リスクが透明に開示されていない場合、これは規制当局にとって警戒すべき兆候です。

⚖️ 規制と革新のバランス

S

原文表示🚨 米証券取引委員会(SEC)は公式にトークン化された証券に焦点を当て、市場と投資家にとって重要な局面を迎えています。トークン化された証券は、株式、債券、不動産、ファンドなどの実世界の資産をブロックチェーン上で表現したものです。この技術は効率性と透明性を約束しますが、SECは明確に示しています:革新は規制の免除を意味しません。

🔍 なぜSECは懸念しているのか

SECによると、多くのトークン化資産は既存の米国法の下で証券の基準を満たしています。これにより、発行者は登録、開示、投資家保護の要件を遵守しなければなりません。規制当局の核心的な懸念は、未登録の提供、誤解を招く利回りの約束、市場操作の問題からリテール投資家を保護することにあります。これらの問題は以前、暗号業界を揺るがしました。

📉 金利と市場への影響

現在の高金利環境は、トークン化の動向に引き続き影響を与えています。米国の基準金利は5%~5.5%の範囲にあり、従来の債券などの固定収入商品はすでに競争力のある利回りを提供しています。トークン化された債券や利回りを生むデジタル資産は、これらの金利と比較され、発行者は6%~10%のリターンを約束する傾向にあります。リスクが透明に開示されていない場合、これは規制当局にとって警戒すべき兆候です。

⚖️ 規制と革新のバランス

S

- 報酬

- 7

- 8

- リポスト

- 共有

MrFlower_ :

:

2026年ゴゴゴ 👊もっと見る

#SEConTokenizedSecurities

グローバルな金融情勢は急速に進化しており、その未来を形作る最も重要な動きの一つがトークン化された証券の台頭です。最近、米国証券取引委員会 (SEC)は、この新興トレンドに対処するために顕著な措置を講じており、従来の規制枠組みの中でブロックチェーンを基盤とした金融商品への認識が高まっていることを示しています。この動きは、機関投資家とより広範な暗号エコシステムの両方にとって重要な瞬間です。

トークン化された証券は、株式、債券、不動産、ファンドなどの従来の金融資産をデジタルトークンに変換し、ブロックチェーンに記録したものです。これらのトークンは所有権を表し、従来の証券よりも効率的に取引することが可能です。ブロックチェーン技術を活用することで、トークン化は透明性の向上、決済時間の短縮、コスト削減、そしてグローバル投資家のアクセス性向上といったメリットをもたらします。

SECのトークン化された証券への注力は、革新と投資家保護のバランスを取る意図を反映しています。長年にわたり、規制の不確実性はブロックチェーンを基盤とした資産の大規模な採用を妨げる最大の障壁の一つでした。SECは、トークン化された証券が既存の証券法の中でどのように位置付けられるかを明確にすることで、発行者、取引所、投資家に対してより明確なガイドラインを提供しようとしています。こ

原文表示グローバルな金融情勢は急速に進化しており、その未来を形作る最も重要な動きの一つがトークン化された証券の台頭です。最近、米国証券取引委員会 (SEC)は、この新興トレンドに対処するために顕著な措置を講じており、従来の規制枠組みの中でブロックチェーンを基盤とした金融商品への認識が高まっていることを示しています。この動きは、機関投資家とより広範な暗号エコシステムの両方にとって重要な瞬間です。

トークン化された証券は、株式、債券、不動産、ファンドなどの従来の金融資産をデジタルトークンに変換し、ブロックチェーンに記録したものです。これらのトークンは所有権を表し、従来の証券よりも効率的に取引することが可能です。ブロックチェーン技術を活用することで、トークン化は透明性の向上、決済時間の短縮、コスト削減、そしてグローバル投資家のアクセス性向上といったメリットをもたらします。

SECのトークン化された証券への注力は、革新と投資家保護のバランスを取る意図を反映しています。長年にわたり、規制の不確実性はブロックチェーンを基盤とした資産の大規模な採用を妨げる最大の障壁の一つでした。SECは、トークン化された証券が既存の証券法の中でどのように位置付けられるかを明確にすることで、発行者、取引所、投資家に対してより明確なガイドラインを提供しようとしています。こ

- 報酬

- 7

- 11

- リポスト

- 共有

AngelEye :

:

2026年ゴゴゴ 👊もっと見る

🔥 TOKENIZATION CLARITY: WARNING OR GREEN LIGHT FOR RWA? 🏛️⛓️

SECは一つの重要なことを確認しました 👇

👉 トークン化は証券規制を変更しません。

同じルール、同じ義務 — ただ新しいラッパーが追加されるだけです。

一見すると制約のように思えますが…よく見てください 👀

これは実際にはRWAにとってより機関に優しいフェーズの始まりを示しているかもしれません。

🧠 なぜこれが静かに強気な兆候なのか

規制の曖昧さは縮小しています ⚖️

機関は明確なルールを規制のグレーゾーンより好みます

トークン化はインフラとして扱われており、抜け穴ではありません

これは強いシグナルを送ります:

💡 “構築しに来てください — ただし適法に行ってください。”

🏗️ どのRWAセクターが最初に恩恵を受けるでしょうか?

🟢 1. 国債&固定収入

すでにコンプライアンス済み、規制済み

トークン化も配布も簡単

機関は予測可能な利回りを好みます 💵

➡️ おそらく最も早い採用曲線

🟢 2. ファンド&ETF (オンチェーンラッパー)

馴染みのある構造 + ブロックチェーンの効率性

より良い決済、透明性、24/7アクセス

➡️ 伝統的金融をDeFiレールに直接橋渡し 🌉

🟡 3. 不動産 (選択的、マス向けではない)

トークン化さ

原文表示SECは一つの重要なことを確認しました 👇

👉 トークン化は証券規制を変更しません。

同じルール、同じ義務 — ただ新しいラッパーが追加されるだけです。

一見すると制約のように思えますが…よく見てください 👀

これは実際にはRWAにとってより機関に優しいフェーズの始まりを示しているかもしれません。

🧠 なぜこれが静かに強気な兆候なのか

規制の曖昧さは縮小しています ⚖️

機関は明確なルールを規制のグレーゾーンより好みます

トークン化はインフラとして扱われており、抜け穴ではありません

これは強いシグナルを送ります:

💡 “構築しに来てください — ただし適法に行ってください。”

🏗️ どのRWAセクターが最初に恩恵を受けるでしょうか?

🟢 1. 国債&固定収入

すでにコンプライアンス済み、規制済み

トークン化も配布も簡単

機関は予測可能な利回りを好みます 💵

➡️ おそらく最も早い採用曲線

🟢 2. ファンド&ETF (オンチェーンラッパー)

馴染みのある構造 + ブロックチェーンの効率性

より良い決済、透明性、24/7アクセス

➡️ 伝統的金融をDeFiレールに直接橋渡し 🌉

🟡 3. 不動産 (選択的、マス向けではない)

トークン化さ

- 報酬

- 11

- 8

- リポスト

- 共有

DragonFlyOfficial :

:

規制はイノベーションを殺すのではなく、フィルターをかけるものです。コンプライアンスを備えたRWAは機関投資家を惹きつけますが、そうでなければニッチなままです。私は国債とファンドトークン化を注視しています。どのRWAセクターに機関投資家が最初に信頼を置くと予想していますか? 👀👇もっと見る

#SEConTokenizedSecurities

#SEConTokenizedSecurities

グローバルな金融情勢は急速に進化しており、その未来を形作る最も重要な動きの一つがトークン化された証券の台頭です。最近、米国証券取引委員会 (SEC) は、この新興トレンドに対処するために顕著な措置を講じており、従来の規制枠組みの中でブロックチェーンを基盤とした金融商品への認識が高まっていることを示しています。この動きは、機関投資家とより広範な暗号エコシステムの両方にとって重要な瞬間です。

トークン化された証券は、株式、債券、不動産、ファンドなどの従来の金融資産をデジタルトークンに変換し、ブロックチェーンに記録したものです。これらのトークンは所有権を表し、従来の証券よりも効率的に取引することが可能です。ブロックチェーン技術を活用することで、トークン化は透明性の向上、決済時間の短縮、コスト削減、そしてグローバル投資家のアクセス性向上といったメリットをもたらします。

SECのトークン化証券への注力は、イノベーションと投資家保護のバランスを取る意図を反映しています。長年にわたり、規制の不確実性はブロックチェーンを基盤とした資産の大規模採用を妨げる最大の障壁の一つでした。SECは、トークン化された証券が既存の証券法の中でどのように位置付けられるかを明確にすることで、発行者、取引所、投資家

原文表示#SEConTokenizedSecurities

グローバルな金融情勢は急速に進化しており、その未来を形作る最も重要な動きの一つがトークン化された証券の台頭です。最近、米国証券取引委員会 (SEC) は、この新興トレンドに対処するために顕著な措置を講じており、従来の規制枠組みの中でブロックチェーンを基盤とした金融商品への認識が高まっていることを示しています。この動きは、機関投資家とより広範な暗号エコシステムの両方にとって重要な瞬間です。

トークン化された証券は、株式、債券、不動産、ファンドなどの従来の金融資産をデジタルトークンに変換し、ブロックチェーンに記録したものです。これらのトークンは所有権を表し、従来の証券よりも効率的に取引することが可能です。ブロックチェーン技術を活用することで、トークン化は透明性の向上、決済時間の短縮、コスト削減、そしてグローバル投資家のアクセス性向上といったメリットをもたらします。

SECのトークン化証券への注力は、イノベーションと投資家保護のバランスを取る意図を反映しています。長年にわたり、規制の不確実性はブロックチェーンを基盤とした資産の大規模採用を妨げる最大の障壁の一つでした。SECは、トークン化された証券が既存の証券法の中でどのように位置付けられるかを明確にすることで、発行者、取引所、投資家

- 報酬

- 5

- 8

- リポスト

- 共有

HighAmbition :

:

DYOR 🤓もっと見る

#SEConTokenizedSecurities

米国証券取引委員会(SEC)によるトークン化された証券への関心の高まりは、金融市場がブロックチェーンを基盤とした革新と従来の規制枠組みを統合する方法において重要な進化を示しています。株式、債券、ファンドなどの資産の所有権をブロックチェントークンで表すトークン化された証券は、投資家がより効率的で透明性が高くアクセスしやすい金融市場を求める中で、ますます重要になっています。基礎となる資産は従来のものでありながら、トークン化された形式は分散型台帳技術を活用して、リアルタイムの決済、部分所有権、流動性の向上を促進しています。

規制の観点から、SECの関与は、技術革新が金融商品に対するコンプライアンス要件から免除されるわけではないという原則を強調しています。資産が物理的な形態で発行される場合でも、中央集権型台帳上で電子的に管理される場合でも、またはブロックチェーン上でトークン化される場合でも、それは引き続き証券法の対象となります。これには、登録義務、開示基準、不正防止策が含まれ、市場の健全性を維持し、投資家を保護するために設計されています。

SECがトークン化された証券を監督する主な目的は投資家保護です。ブロックチェーンは効率性と透明性をもたらしますが、トークン化された金融商品には、詐欺、不十分な開示、運用上の脆弱性などの潜在的リスクも伴

原文表示米国証券取引委員会(SEC)によるトークン化された証券への関心の高まりは、金融市場がブロックチェーンを基盤とした革新と従来の規制枠組みを統合する方法において重要な進化を示しています。株式、債券、ファンドなどの資産の所有権をブロックチェントークンで表すトークン化された証券は、投資家がより効率的で透明性が高くアクセスしやすい金融市場を求める中で、ますます重要になっています。基礎となる資産は従来のものでありながら、トークン化された形式は分散型台帳技術を活用して、リアルタイムの決済、部分所有権、流動性の向上を促進しています。

規制の観点から、SECの関与は、技術革新が金融商品に対するコンプライアンス要件から免除されるわけではないという原則を強調しています。資産が物理的な形態で発行される場合でも、中央集権型台帳上で電子的に管理される場合でも、またはブロックチェーン上でトークン化される場合でも、それは引き続き証券法の対象となります。これには、登録義務、開示基準、不正防止策が含まれ、市場の健全性を維持し、投資家を保護するために設計されています。

SECがトークン化された証券を監督する主な目的は投資家保護です。ブロックチェーンは効率性と透明性をもたらしますが、トークン化された金融商品には、詐欺、不十分な開示、運用上の脆弱性などの潜在的リスクも伴

- 報酬

- 4

- 6

- リポスト

- 共有

M.Adnan :

:

申し訳ありませんが、提供されたテキストは非常に短く、翻訳すべき内容がありません。 元のテキストは「gdshdjdjswksnndxnfnfnffnfnffjf」であり、意味のある文章や情報が含まれていません。

翻訳可能な内容があれば、再度ご提供ください。

もっと見る

#SEConTokenizedSecurities

米国証券取引委員会(SEC)によるトークン化された証券への関心の高まりは、従来の金融とブロックチェーンを基盤としたイノベーションとの関係における重要な進展を示しています。金融市場が分散型台帳技術を通じてデジタル化を模索する中、SECの関与は、イノベーションが構造化され、透明性があり、法的に準拠した枠組みの中で進行することを確保しようとする努力を反映しています。

トークン化された証券は、株式、債券、ファンド、または実物資産などの従来の金融商品を、ブロックチェーン上で発行または記録したものです。スマートコントラクトや分散型インフラを活用することで、トークン化は効率性の向上、決済時間の短縮、透明性の強化、資本市場へのアクセス拡大を目指しています。しかし、技術の進歩にもかかわらず、これらの金融商品は依然として証券の経済的特性を持ち、SECの規制範囲内にあります。

規制の観点から、SECの立場は、トークン化が証券の本質を変えるものではないことを強調しています。資産が紙の形で発行される場合でも、中央集権的なシステムにデジタル記録される場合でも、またはブロックチェーンのトークンとして表される場合でも、同じ投資家保護のルールが適用されます。これには、開示義務、登録義務、市場の健全性を維持するための証券法の遵守が含まれます。

SECの監視の背後に

原文表示米国証券取引委員会(SEC)によるトークン化された証券への関心の高まりは、従来の金融とブロックチェーンを基盤としたイノベーションとの関係における重要な進展を示しています。金融市場が分散型台帳技術を通じてデジタル化を模索する中、SECの関与は、イノベーションが構造化され、透明性があり、法的に準拠した枠組みの中で進行することを確保しようとする努力を反映しています。

トークン化された証券は、株式、債券、ファンド、または実物資産などの従来の金融商品を、ブロックチェーン上で発行または記録したものです。スマートコントラクトや分散型インフラを活用することで、トークン化は効率性の向上、決済時間の短縮、透明性の強化、資本市場へのアクセス拡大を目指しています。しかし、技術の進歩にもかかわらず、これらの金融商品は依然として証券の経済的特性を持ち、SECの規制範囲内にあります。

規制の観点から、SECの立場は、トークン化が証券の本質を変えるものではないことを強調しています。資産が紙の形で発行される場合でも、中央集権的なシステムにデジタル記録される場合でも、またはブロックチェーンのトークンとして表される場合でも、同じ投資家保護のルールが適用されます。これには、開示義務、登録義務、市場の健全性を維持するための証券法の遵守が含まれます。

SECの監視の背後に

- 報酬

- 7

- 9

- リポスト

- 共有

HighAmbition :

:

1000倍のVIbes 🤑もっと見る

#SEConTokenizedSecurities

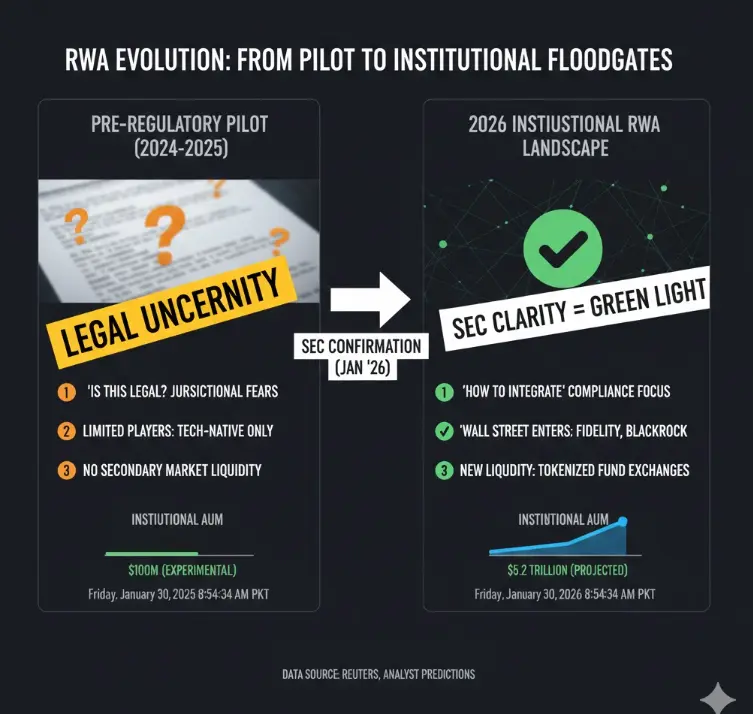

🏛️ SECの2026年1月のシグナル:機関投資家向けRWAsのゴーサイン

SECの2026年1月の明確化は、トークン化が証券の法的地位を変えないという点でダブルエッジの剣だが、機関投資家にとっては主に強気材料だ。

ブロックチェーンを記録保持インフラとして定義することで、規制当局は最大の障壁を取り除いた:

❌ 「これは合法か?」

✅ 「これをコンプライアンスにどう組み込むか?」

この一つの変化で、配管のリスクが軽減され、資産自体のリスクではなくなる — まさにウォール街が必要としていたことだ。

🧩 なぜこれが機関投資家に優しいのか

🔹 Project Crypto (2026サンドボックス)

SECは、対象企業が一時的な開示緩和を受けながらトークン化された商品を試験できる専用のイノベーションサンドボックスを開始した。

🔹 発行者対サードパーティの明確化

• 発行者主導のトークン = オンチェーンの株式/債務で直接的な法的請求権

• サードパーティのトークン = 合成または保管型のエクスポージャー

機関投資家は圧倒的に発行者主導の構造を好む。

🔹 ブローカー主導のカストディ勝利

規制当局は伝統的なカストディを明確に支持しており、自己カストディよりも優先している — これにより、BNYメロン、JPモルガン、フィデリティなど

原文表示🏛️ SECの2026年1月のシグナル:機関投資家向けRWAsのゴーサイン

SECの2026年1月の明確化は、トークン化が証券の法的地位を変えないという点でダブルエッジの剣だが、機関投資家にとっては主に強気材料だ。

ブロックチェーンを記録保持インフラとして定義することで、規制当局は最大の障壁を取り除いた:

❌ 「これは合法か?」

✅ 「これをコンプライアンスにどう組み込むか?」

この一つの変化で、配管のリスクが軽減され、資産自体のリスクではなくなる — まさにウォール街が必要としていたことだ。

🧩 なぜこれが機関投資家に優しいのか

🔹 Project Crypto (2026サンドボックス)

SECは、対象企業が一時的な開示緩和を受けながらトークン化された商品を試験できる専用のイノベーションサンドボックスを開始した。

🔹 発行者対サードパーティの明確化

• 発行者主導のトークン = オンチェーンの株式/債務で直接的な法的請求権

• サードパーティのトークン = 合成または保管型のエクスポージャー

機関投資家は圧倒的に発行者主導の構造を好む。

🔹 ブローカー主導のカストディ勝利

規制当局は伝統的なカストディを明確に支持しており、自己カストディよりも優先している — これにより、BNYメロン、JPモルガン、フィデリティなど

- 報酬

- 6

- 4

- リポスト

- 共有

Falcon_Official :

:

HODLをしっかりと 💪もっと見る

#SEConTokenizedSecurities

#SEConTokenizedSecurities

トークン化された証券にSECが介入するのは偶然ではなく、避けられないことです。

従来の資産がオンチェーンに移行するにつれて、レガシー金融とデジタルインフラの境界線は消えつつあります。トークン化は規制を排除するものではなく、規制当局に対して古い枠組みが新しい技術にどのように適用されるかを直面させることになります。

SECの立場は一つのことを明確にしています:

トークンが株式、債務、利回り、または基礎資産に紐づく所有権を表す場合、それがどれほど現代的なラッパーであっても、それを証券として扱うということです。

これはイノベーションへの攻撃ではありません。

それは管轄権の主張です。

トークン化された証券は、決済遅延、仲介者、不透明性、コストといった非効率性を露呈させるため、既存のシステムに挑戦しています。資産をオンチェーンに移すことでこれらの弱点が明らかになり、その圧力に対して対応が求められます。

欠けているのは執行ではなく、

明確さです。

開発者や機関はルールが適用されるかどうかを尋ねているのではなく、どのルールが適用されるのか、どのように適用されるのかを尋ねています。明確な指針がなければ、イノベーションは遅れ、資本は躊躇し、米国は開発を海外に押しやるリスクがあります。一方、他の法域

原文表示#SEConTokenizedSecurities

トークン化された証券にSECが介入するのは偶然ではなく、避けられないことです。

従来の資産がオンチェーンに移行するにつれて、レガシー金融とデジタルインフラの境界線は消えつつあります。トークン化は規制を排除するものではなく、規制当局に対して古い枠組みが新しい技術にどのように適用されるかを直面させることになります。

SECの立場は一つのことを明確にしています:

トークンが株式、債務、利回り、または基礎資産に紐づく所有権を表す場合、それがどれほど現代的なラッパーであっても、それを証券として扱うということです。

これはイノベーションへの攻撃ではありません。

それは管轄権の主張です。

トークン化された証券は、決済遅延、仲介者、不透明性、コストといった非効率性を露呈させるため、既存のシステムに挑戦しています。資産をオンチェーンに移すことでこれらの弱点が明らかになり、その圧力に対して対応が求められます。

欠けているのは執行ではなく、

明確さです。

開発者や機関はルールが適用されるかどうかを尋ねているのではなく、どのルールが適用されるのか、どのように適用されるのかを尋ねています。明確な指針がなければ、イノベーションは遅れ、資本は躊躇し、米国は開発を海外に押しやるリスクがあります。一方、他の法域

- 報酬

- 1

- コメント

- リポスト

- 共有

もっと詳しく

成長中のコミュニティに、40M人のユーザーと一緒に参加しましょう

⚡️ 暗号通貨ブームのディスカッションに、40M人のユーザーと一緒に参加しましょう

💬 お気に入りの人気クリエイターと交流しよう

👍 あなたの興味を見つけよう

人気の話題

20.1K 人気度

33.58K 人気度

355.54K 人気度

33.98K 人気度

51.27K 人気度

5.07K 人気度

20.51K 人気度

10.39K 人気度

84.55K 人気度

30.72K 人気度

22.97K 人気度

27.41K 人気度

10.49K 人気度

17.52K 人気度

189.15K 人気度

ニュース

もっと見るピン