# CryptoMarkets

9635

crypto Knight

$XRP 在數字資產領域中脫穎而出,因為它與現實世界金融基礎設施密切相關。

其架構強調快速結算最終性和運營效率,將其定位為區塊鏈網絡與機構支付系統之間的橋樑。因此,XRP 的市場行為往往更多受到監管發展和機構採用趨勢的影響,而不僅僅是內部協議更新。

由於外部敘事能迅速影響價格動態,執行的靈活性對市場參與者來說變得至關重要。在 $TON 生態系統中,STONfi 提供了一個穩定的 DeFi 執行層,支持高效的自我保管資本流動。當新資訊影響情緒時,能夠在不依賴中心化中介的情況下重新平衡或調整敞口,增強了策略的反應能力。

隨著加密市場與傳統金融的深度整合,像 $XRP 這樣的資產越來越多地在更廣泛的宏觀框架內運作。結合可預測執行與去中心化訪問的基礎設施,能夠加強有紀律的參與,並在不斷變化的市場條件下支持更明智的決策。

查看原文其架構強調快速結算最終性和運營效率,將其定位為區塊鏈網絡與機構支付系統之間的橋樑。因此,XRP 的市場行為往往更多受到監管發展和機構採用趨勢的影響,而不僅僅是內部協議更新。

由於外部敘事能迅速影響價格動態,執行的靈活性對市場參與者來說變得至關重要。在 $TON 生態系統中,STONfi 提供了一個穩定的 DeFi 執行層,支持高效的自我保管資本流動。當新資訊影響情緒時,能夠在不依賴中心化中介的情況下重新平衡或調整敞口,增強了策略的反應能力。

隨著加密市場與傳統金融的深度整合,像 $XRP 這樣的資產越來越多地在更廣泛的宏觀框架內運作。結合可預測執行與去中心化訪問的基礎設施,能夠加強有紀律的參與,並在不斷變化的市場條件下支持更明智的決策。

- 讚賞

- 2

- 留言

- 轉發

- 分享

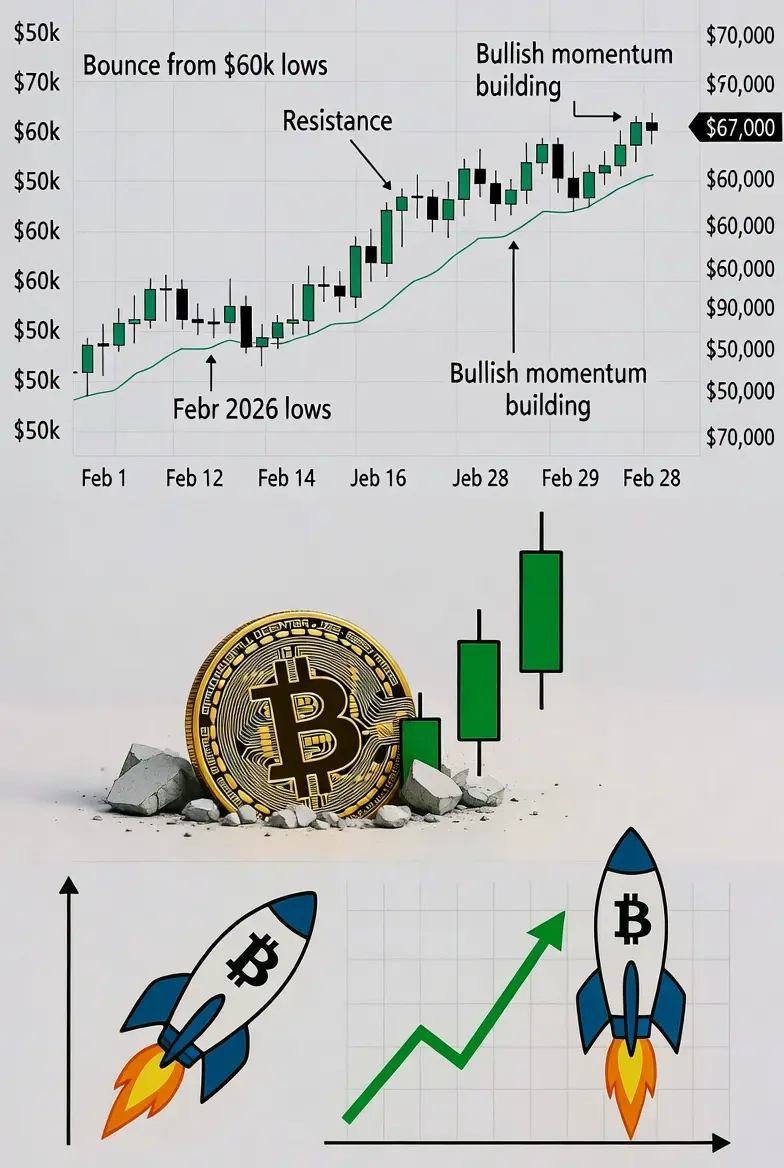

🚀 #比特幣反彈

經過一段市場波動期,比特幣已展現顯著的反彈,象徵投資者對全球領先加密貨幣的信心重新建立。此次反彈突顯了比特幣在宏觀經濟條件波動和持續監管發展中的韌性。

🔹 主要亮點:

比特幣已重新站上關鍵支撐位,展現出交易和投資者情緒的強勁。

機構投資者的興趣增加以及市場積極動能推動了新一輪的樂觀情緒。

分析師指出,如果市場條件保持有利,這次反彈可能為進一步上行奠定基礎。

💡 為何重要:

比特幣的反彈不僅反映其波動性,也展現其作為避險資產和數字資產的長期潛力。對於交易者和投資者來說,理解這些變化對策略制定和風險管理至關重要。

🌐 市場洞察:

隨著比特幣的回升,市場焦點也轉向更廣泛的加密貨幣市場趨勢,山寨幣和相關資產對比特幣動能作出反應。此次反彈進一步鞏固了比特幣作為整個加密生態系統市場指標的角色。

#CryptoRecovery #BTC #CryptoMarkets #比特幣

經過一段市場波動期,比特幣已展現顯著的反彈,象徵投資者對全球領先加密貨幣的信心重新建立。此次反彈突顯了比特幣在宏觀經濟條件波動和持續監管發展中的韌性。

🔹 主要亮點:

比特幣已重新站上關鍵支撐位,展現出交易和投資者情緒的強勁。

機構投資者的興趣增加以及市場積極動能推動了新一輪的樂觀情緒。

分析師指出,如果市場條件保持有利,這次反彈可能為進一步上行奠定基礎。

💡 為何重要:

比特幣的反彈不僅反映其波動性,也展現其作為避險資產和數字資產的長期潛力。對於交易者和投資者來說,理解這些變化對策略制定和風險管理至關重要。

🌐 市場洞察:

隨著比特幣的回升,市場焦點也轉向更廣泛的加密貨幣市場趨勢,山寨幣和相關資產對比特幣動能作出反應。此次反彈進一步鞏固了比特幣作為整個加密生態系統市場指標的角色。

#CryptoRecovery #BTC #CryptoMarkets #比特幣

BTC1.28%

- 讚賞

- 2

- 留言

- 轉發

- 分享

🚀 #比特幣反彈

經過一段市場波動期,比特幣已展現顯著的反彈,象徵投資者對全球領先加密貨幣的信心重新建立。此次反彈突顯了比特幣在宏觀經濟條件波動和持續監管發展中的韌性。

🔹 主要亮點:

比特幣已重新站上關鍵支撐位,展現出交易和投資者情緒的強勁。

機構投資者的興趣增加以及市場積極動能推動了新一輪的樂觀情緒。

分析師指出,如果市場條件保持有利,這次反彈可能為進一步上行奠定基礎。

💡 為何重要:

比特幣的反彈不僅反映其波動性,也展現其作為避險資產和數字資產的長期潛力。對於交易者和投資者來說,理解這些變化對策略制定和風險管理至關重要。

🌐 市場洞察:

隨著比特幣的回升,市場焦點也轉向更廣泛的加密貨幣市場趨勢,山寨幣和相關資產對比特幣動能作出反應。此次反彈進一步鞏固了比特幣作為整個加密生態系統市場指標的角色。

#CryptoRecovery #BTC #CryptoMarkets #比特幣

經過一段市場波動期,比特幣已展現顯著的反彈,象徵投資者對全球領先加密貨幣的信心重新建立。此次反彈突顯了比特幣在宏觀經濟條件波動和持續監管發展中的韌性。

🔹 主要亮點:

比特幣已重新站上關鍵支撐位,展現出交易和投資者情緒的強勁。

機構投資者的興趣增加以及市場積極動能推動了新一輪的樂觀情緒。

分析師指出,如果市場條件保持有利,這次反彈可能為進一步上行奠定基礎。

💡 為何重要:

比特幣的反彈不僅反映其波動性,也展現其作為避險資產和數字資產的長期潛力。對於交易者和投資者來說,理解這些變化對策略制定和風險管理至關重要。

🌐 市場洞察:

隨著比特幣的回升,市場焦點也轉向更廣泛的加密貨幣市場趨勢,山寨幣和相關資產對比特幣動能作出反應。此次反彈進一步鞏固了比特幣作為整個加密生態系統市場指標的角色。

#CryptoRecovery #BTC #CryptoMarkets #比特幣

BTC1.28%

- 讚賞

- 6

- 3

- 轉發

- 分享

MrFlower_XingChen :

:

直達月球 🌕查看更多

📈 Circle 與 Nvidia 財報即將公布:投資者應關注的重點

金融界正迎來一個關鍵週,Circle 和 Nvidia 正準備發布財報。投資者正密切關注關鍵指標,包括營收成長、利潤率和未來展望,這些都可能影響市場情緒並左右加密貨幣與科技行業。

對於 Circle 來說,穩定幣的採用情況與金融科技擴展將受到密切關注。同時,Nvidia 的財報預計將反映公司在人工智慧、遊戲和資料中心成長方面的地位,可能為未來一季的科技股走勢定調。

市場參與者被建議仔細分析趨勢,因為這些報告可能引發波動並帶來多個行業的交易機會。

保持資訊靈通,並根據可靠數據做出策略決策。

#EarningsSeason #TechStocks #CryptoMarkets #CircleFinance

查看原文金融界正迎來一個關鍵週,Circle 和 Nvidia 正準備發布財報。投資者正密切關注關鍵指標,包括營收成長、利潤率和未來展望,這些都可能影響市場情緒並左右加密貨幣與科技行業。

對於 Circle 來說,穩定幣的採用情況與金融科技擴展將受到密切關注。同時,Nvidia 的財報預計將反映公司在人工智慧、遊戲和資料中心成長方面的地位,可能為未來一季的科技股走勢定調。

市場參與者被建議仔細分析趨勢,因為這些報告可能引發波動並帶來多個行業的交易機會。

保持資訊靈通,並根據可靠數據做出策略決策。

#EarningsSeason #TechStocks #CryptoMarkets #CircleFinance

- 讚賞

- 8

- 11

- 轉發

- 分享

CryptoEye :

:

LFG 🔥查看更多

#ETH多空對決

⚔️ ETH Battle Update – 多頭反擊突破$1.9K

2026年2月25日 — 這股動能剛剛轉變。以太坊目前交易在$1,917左右,當日漲幅約為4–5%,空頭壓力開始解除。

📊 發生了什麼事?

🩸 空頭清算:

在短短幾個小時內清算了$120M 多空空頭部位。當一方持倉過於擁擠時,市場通常會迅速做出懲罰。

🏛️ 基礎信號:

以太坊基金會撥出70,000 ETH進行質押,並非賣出信號——這是長期調整的信號。這減少了流通供應壓力,而非增加。

🧱 技術結構:

$1,850作為強支撐。守住該水平,否則即刻下行的可能性就被否定了。

現在的關鍵問題是多頭是否能挑戰$2,000–$2,100的阻力區域,該區域仍堆積著大量空頭興趣。

🧠 我的看法

這看起來不像盲目狂熱,而像是倉位重置。

恐懼與貪婪指數仍處於極度恐懼區域,意味著市場情緒尚未轉變——這在歷史上通常支持反彈行情。

然而:

• 明確突破$2,000可能加速上行

• 在$2,000附近失敗可能引發另一波流動性掃蕩

在馬年,動能偏向信念——但風險管理仍是贏家。

那你目前的倉位是?

📈 多頭持倉抵抗阻力

📉 等待反彈被否

⚖️ 短線區間交易

#ETH多空对决 #Ethereum #ETH #CryptoMarkets

⚔️ ETH Battle Update – 多頭反擊突破$1.9K

2026年2月25日 — 這股動能剛剛轉變。以太坊目前交易在$1,917左右,當日漲幅約為4–5%,空頭壓力開始解除。

📊 發生了什麼事?

🩸 空頭清算:

在短短幾個小時內清算了$120M 多空空頭部位。當一方持倉過於擁擠時,市場通常會迅速做出懲罰。

🏛️ 基礎信號:

以太坊基金會撥出70,000 ETH進行質押,並非賣出信號——這是長期調整的信號。這減少了流通供應壓力,而非增加。

🧱 技術結構:

$1,850作為強支撐。守住該水平,否則即刻下行的可能性就被否定了。

現在的關鍵問題是多頭是否能挑戰$2,000–$2,100的阻力區域,該區域仍堆積著大量空頭興趣。

🧠 我的看法

這看起來不像盲目狂熱,而像是倉位重置。

恐懼與貪婪指數仍處於極度恐懼區域,意味著市場情緒尚未轉變——這在歷史上通常支持反彈行情。

然而:

• 明確突破$2,000可能加速上行

• 在$2,000附近失敗可能引發另一波流動性掃蕩

在馬年,動能偏向信念——但風險管理仍是贏家。

那你目前的倉位是?

📈 多頭持倉抵抗阻力

📉 等待反彈被否

⚖️ 短線區間交易

#ETH多空对决 #Ethereum #ETH #CryptoMarkets

ETH1.11%

- 讚賞

- 16

- 23

- 轉發

- 分享

Crypto_Buzz_with_Alex :

:

感謝您分享這樣的資訊,祝您馬年農曆新年快樂。查看更多

🚨 宏觀結構仍然完整 — 更高時間框架視角

縮小視角。

價格正尊重一個多年的上升通道,並呈現乾淨的艾略特結構:Wave (1) → (2) → (3) → (4) 完美展開。

目前的走勢?

典型的Wave (4)回調至通道支撐位 — 並非崩潰。

在此結構內的每個先前修正階段:(A-B-C):

• 吞噬後期多頭

• 重置情緒

• 為下一次擴展積蓄能量

現在我們再次站在動態趨勢線支撐上。

如果結構保持,Wave (5) 不會緩慢爬升…而是加速。

當它啟動時,將是垂直的。

基底越大,擴展越強。

耐心在這裡不是被動的 — 而是布局。

聰明的資金在支撐位買入恐懼。

散戶在阻力位買入突破蠟燭。

選擇你的立場。📈🔥

縮小視角。

價格正尊重一個多年的上升通道,並呈現乾淨的艾略特結構:Wave (1) → (2) → (3) → (4) 完美展開。

目前的走勢?

典型的Wave (4)回調至通道支撐位 — 並非崩潰。

在此結構內的每個先前修正階段:(A-B-C):

• 吞噬後期多頭

• 重置情緒

• 為下一次擴展積蓄能量

現在我們再次站在動態趨勢線支撐上。

如果結構保持,Wave (5) 不會緩慢爬升…而是加速。

當它啟動時,將是垂直的。

基底越大,擴展越強。

耐心在這裡不是被動的 — 而是布局。

聰明的資金在支撐位買入恐懼。

散戶在阻力位買入突破蠟燭。

選擇你的立場。📈🔥

BTC1.28%

- 讚賞

- 2

- 留言

- 轉發

- 分享

🚨 灰度觀察AVE現貨ETF轉換

機構在加密貨幣領域的動能持續增強,灰度正探索將其AVE產品轉換為現貨ETF的可能性。這一策略舉措反映出對受監管、透明且易於接觸的數字資產投資工具日益增長的需求。

成功的轉換有望顯著提升市場流動性,擴大投資者參與範圍,並增強主流對AVE生態系統的信心。隨著監管環境的演變,這類舉措突顯了傳統金融與加密市場正逐步融合的趨勢。

市場參與者將密切關注,因為結果可能為未來加密ETF的批准樹立重要先例,並重塑投資者接觸新興數字資產的方式。

查看原文機構在加密貨幣領域的動能持續增強,灰度正探索將其AVE產品轉換為現貨ETF的可能性。這一策略舉措反映出對受監管、透明且易於接觸的數字資產投資工具日益增長的需求。

成功的轉換有望顯著提升市場流動性,擴大投資者參與範圍,並增強主流對AVE生態系統的信心。隨著監管環境的演變,這類舉措突顯了傳統金融與加密市場正逐步融合的趨勢。

市場參與者將密切關注,因為結果可能為未來加密ETF的批准樹立重要先例,並重塑投資者接觸新興數字資產的方式。

- 讚賞

- 16

- 16

- 轉發

- 分享

Luna_Star :

:

祝你在馬年財運亨通 🐎🐎🐎 好運連連 🍀🍀🍀

查看更多

🔍 **#BiggestCryptoOutflowsSince2022 — 投資者應該知道的事**

加密貨幣市場自2022年以來出現了一些最大規模的資金外流——這表明情緒、策略和機會正在發生轉變。

📊 **五大重點摘要:**

1. **短期謹慎,長期潛力** — 資金外流可能反映恐懼,但不一定代表市場崩潰。

2. **獲利了結與再平衡** — 資金轉向穩定資產、新興領域或機構策略。

3. **市場情緒洞察** — 大規模資金外流揭示投資者的信心程度和風險偏好。

4. **專注基本面** — 追蹤具有韌性、採用率高和鏈上指標強勁的項目。

5. **風險管理至關重要** — 分散投資組合,避免被動反應。

📌 加密貨幣週期是自然的。資金外流為有紀律的投資者創造了利用數據、策略和耐心的機會。

#BiggestCryptoOutflowsSince2022 #CryptoMarkets #DigitalAssets #Blockchain #投資

查看原文加密貨幣市場自2022年以來出現了一些最大規模的資金外流——這表明情緒、策略和機會正在發生轉變。

📊 **五大重點摘要:**

1. **短期謹慎,長期潛力** — 資金外流可能反映恐懼,但不一定代表市場崩潰。

2. **獲利了結與再平衡** — 資金轉向穩定資產、新興領域或機構策略。

3. **市場情緒洞察** — 大規模資金外流揭示投資者的信心程度和風險偏好。

4. **專注基本面** — 追蹤具有韌性、採用率高和鏈上指標強勁的項目。

5. **風險管理至關重要** — 分散投資組合,避免被動反應。

📌 加密貨幣週期是自然的。資金外流為有紀律的投資者創造了利用數據、策略和耐心的機會。

#BiggestCryptoOutflowsSince2022 #CryptoMarkets #DigitalAssets #Blockchain #投資

- 讚賞

- 3

- 留言

- 轉發

- 分享

#USCoreCPIHitsFour-YearLow

🇺🇸 美國核心CPI達到四年來的最低點——這是市場的一個重要信號。

通脹降溫加強了潛在降息的可能性,提升了股票和加密貨幣的風險偏好。較低的CPI意味著對聯準會的壓力減少,這可能為資金重新流入比特幣和山寨幣打開大門。

如果通脹持續下降,市場可能會預期聯準會採取更鴿派的立場。

現在的最大問題是:

這會是風險資產的轉折點,還只是暫時的反彈?

#USCoreCPIHitsFourYearLow

#InflationData

#FederalReserve

#CryptoMarkets

🇺🇸 美國核心CPI達到四年來的最低點——這是市場的一個重要信號。

通脹降溫加強了潛在降息的可能性,提升了股票和加密貨幣的風險偏好。較低的CPI意味著對聯準會的壓力減少,這可能為資金重新流入比特幣和山寨幣打開大門。

如果通脹持續下降,市場可能會預期聯準會採取更鴿派的立場。

現在的最大問題是:

這會是風險資產的轉折點,還只是暫時的反彈?

#USCoreCPIHitsFourYearLow

#InflationData

#FederalReserve

#CryptoMarkets

BTC1.28%

- 讚賞

- 3

- 3

- 轉發

- 分享

Nova crypto girl  :

:

感謝分享這些資訊,密切關注中查看更多

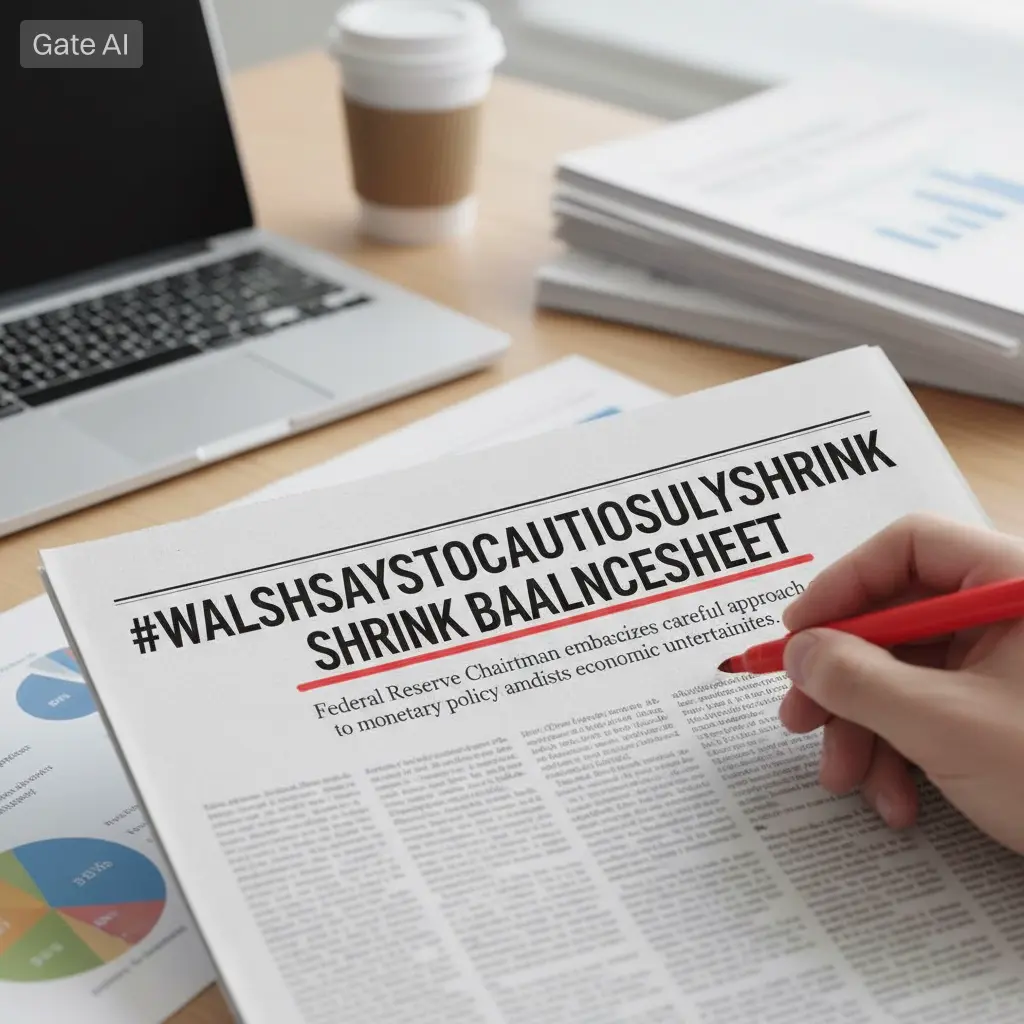

🏛️📉 #聯準會信號謹慎收緊流動性

一位聯邦儲備官員暗示應該逐步且謹慎地縮減資產負債表。

這強調了一種受控的方法,而非激進的流動性收緊。

🔍 為何這很重要:

縮減資產負債表意味著從系統中抽取過剩的流動性。

這通常會導致:

• 更為收緊的金融條件

• 增加對風險資產的壓力

• 市場對宏觀消息的反應更為劇烈

📊 對比特幣與加密貨幣的影響:

流動性收緊期通常帶來較高的波動性。

比特幣及其他風險資產可能在短期內面臨下行壓力,尤其是在重要技術支撐位附近。

但關鍵的結論是“適度”的收緊——而非突如其來的震盪。

聯準會似乎專注於在調整政策的同時維持市場穩定。

💡 需關注的主要指標:

• 國債收益率

• 美元指數 (DXY)

• 比特幣需求與支撐區域

宏觀決策比以往任何時候都更在驅動市場行為。

你是保持防禦還是選擇性布局? 👇

#FederalReserve #MacroSignals #Bitcoin #CryptoMarkets #流動性

一位聯邦儲備官員暗示應該逐步且謹慎地縮減資產負債表。

這強調了一種受控的方法,而非激進的流動性收緊。

🔍 為何這很重要:

縮減資產負債表意味著從系統中抽取過剩的流動性。

這通常會導致:

• 更為收緊的金融條件

• 增加對風險資產的壓力

• 市場對宏觀消息的反應更為劇烈

📊 對比特幣與加密貨幣的影響:

流動性收緊期通常帶來較高的波動性。

比特幣及其他風險資產可能在短期內面臨下行壓力,尤其是在重要技術支撐位附近。

但關鍵的結論是“適度”的收緊——而非突如其來的震盪。

聯準會似乎專注於在調整政策的同時維持市場穩定。

💡 需關注的主要指標:

• 國債收益率

• 美元指數 (DXY)

• 比特幣需求與支撐區域

宏觀決策比以往任何時候都更在驅動市場行為。

你是保持防禦還是選擇性布局? 👇

#FederalReserve #MacroSignals #Bitcoin #CryptoMarkets #流動性

BTC1.28%

- 讚賞

- 7

- 12

- 轉發

- 分享

HighAmbition :

:

鑽石之手 💎查看更多

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

最新消息

查看更多置頂

Gate 廣場|2/27 今日話題: #BTC能否重返7万美元?

🎁 帶話題發帖,抽 5 位幸運兒送出 $2,500 仓位體驗券!

Jane Street 被起訴後,持續多日的“10 點砸盤”疑似消失。BTC 目前在 $67,000 附近震盪,這波反彈能否順勢衝回 $70,000?

💬 本期熱議:

1️⃣ 你認為訴訟與“10 點拋壓”消失有關嗎?市場操縱阻力是否減弱?

2️⃣ 衝擊 $70K 的關鍵壓力區在哪?

3️⃣ 你會在當前價位分批布局,還是等待放量突破再進場?

分享觀點,瓜分好禮 👉️ https://www.gate.com/post

📅 2/27 16:00 - 3/1 12:00 (UTC+8)Gate廣場每日優選好文重磅開啟!

📅 活動時間:2月26日 - 3月2日(連續5天)

💰 總獎池:750 USDT

📌 活動規則

發布原創深度文章(建議≥200字)

添加話題 #深度创作营

每日評選3篇優選好文

每人獲獎 50 USDT + 官方流量曝光(轉推、App推送、置頂等)

✨ 深度內容,值得被看見!每日公布獲獎名單,敬請關注!

📄 活動詳情:www.gate.com/announcements/article/49933

👉 立即進入Gate廣場:gate.com/post